Nuestra voluntad no es la de herir sensibilidades ni la de generar polémicas que nos creen enemigos, pero lo que tenemos claro todos los autores de este blog es que no tiene sentido escribir artículos políticamente correctos, que en poco o nada ayuden a los lectores a encontrar reflexiones más allá de lo estéril y/o habitual. La verdad es que poco nos importa la repercusión en forma de anónimos faltones o de manía persecutoria de pseudo-profesionales de la gestión o del asesoramiento. Algunos de los cuales paradójicamente se deshacen como cubitos de hielo en el desierto en cuanto, por casualidades de la vida, sus caminos profesionales se cruzan con los nuestros y deben seguir las directrices marcadas por un Family Office. Incluso, en algunos casos en que la relación consigue con tiempo y esfuerzo que dichos profesionales intuyan la esencia de nuestro trabajo, solemos ver un destello de sana y honesta envidia en el brillo de sus ojos y en sus confesiones off the record, y eso dice mucho en su favor. Entremos pues en materia con la certeza de que vamos a abrir los ojos de muchos y con la esperanza de que sólo se sientan ofendidos los estrictamente necesarios y los menos honestos.

Nuestra voluntad no es la de herir sensibilidades ni la de generar polémicas que nos creen enemigos, pero lo que tenemos claro todos los autores de este blog es que no tiene sentido escribir artículos políticamente correctos, que en poco o nada ayuden a los lectores a encontrar reflexiones más allá de lo estéril y/o habitual. La verdad es que poco nos importa la repercusión en forma de anónimos faltones o de manía persecutoria de pseudo-profesionales de la gestión o del asesoramiento. Algunos de los cuales paradójicamente se deshacen como cubitos de hielo en el desierto en cuanto, por casualidades de la vida, sus caminos profesionales se cruzan con los nuestros y deben seguir las directrices marcadas por un Family Office. Incluso, en algunos casos en que la relación consigue con tiempo y esfuerzo que dichos profesionales intuyan la esencia de nuestro trabajo, solemos ver un destello de sana y honesta envidia en el brillo de sus ojos y en sus confesiones off the record, y eso dice mucho en su favor. Entremos pues en materia con la certeza de que vamos a abrir los ojos de muchos y con la esperanza de que sólo se sientan ofendidos los estrictamente necesarios y los menos honestos.Son ya muy populares las clasificaciones de inversores según perfiles de riesgo que suelen realizar las entidades bancarias. Éstas suelen constar de entre 3 y 6 tipologías, desde la más conservadora (sic) hasta la más arriesgada. Todo ello aliñado desde hace unos meses con el famoso Mifid, que actúa como desactivador de posibles futuras demandas por parte del cliente hacia su entidad financiera (como bien dijo en su día Echevarri), a pesar de que oficialmente fue creado para "preservar los intereses del inversor". Huelga decir que estas clasificaciones por perfiles son, además de absolutamente insuficientes, también engañosas. Y que además de no ayudar a una progresión adecuada de nuestro patrimonio financiero, se centran exclusivamente en dos variables: Objetivo de rentabilidad y pérdidas asumibles. Todo ello en un entorno de corto, medio o largo plazo, que sólo se establece para conocer el margen de maniobra que tendrá la entidad ante las pérdidas, antes de que el cliente tenga ningún derecho ni siquiera a sentirse molesto por la sangría.

Si dejamos de lado los perfiles de riesgo, el Mifid y la gestión de carteras, y nos centramos en la gestión de SICAVs, la cosa cambia. Pero a peor. Cuando un cliente particular (o sus asesores) no es considerado apto y suficientemente preparado para autogestionar de facto su propia SICAV, el placaje por parte de la Gestora del Banco es aún más alejado de la realidad. Bajo la bandera del riesgo reputacional que sufre la entidad si la SICAV no obtiene resultados similares a la media de la gestora, se exigen pseudo-criterios de gestión cuando menos absurdos.

Si dejamos de lado los perfiles de riesgo, el Mifid y la gestión de carteras, y nos centramos en la gestión de SICAVs, la cosa cambia. Pero a peor. Cuando un cliente particular (o sus asesores) no es considerado apto y suficientemente preparado para autogestionar de facto su propia SICAV, el placaje por parte de la Gestora del Banco es aún más alejado de la realidad. Bajo la bandera del riesgo reputacional que sufre la entidad si la SICAV no obtiene resultados similares a la media de la gestora, se exigen pseudo-criterios de gestión cuando menos absurdos.Así es, y en muchos casos los gestores de dichas Sociedades de Inversión de Capital Variable tan sólo trabajan con 3 directrices: Objetivo de rentabilidad, pérdidas asumibles, proporción de RV y RF en cartera, y muy pero que muy poquito más (me niego a pensar que la cuenta de explotación para el banco y/o la gestora pueda ser la cuarta directriz con la que trabajan). Soliendo ser además esta tercera proporción una variable en función de las dos constantes primeras. Nos entristece ver que dichas entidades gestoras se preocupan mucho más de que la cantidad de incumplimientos temporales (respecto a la normativa y limitaciones de estas sociedades de inversión) en los que incurran las SICAVs de la gestora sea moderada, de que no se vayan a tener problemas con la CNMV o de que los criterios de valoración (que cada día son más rigurosos A.D.G) no desmoronen sus cifras de rentabilidad respecto a los benchmarks (sotacaballoyrey) de las gestoras de otros bancos.

Para estos gestores, la conexión entre rentabilidades (negativas o positivas), criterios de valoración, incumplimientos temporales, etc...; y la progresión patrimonial del Cliente y su Familia es nula. Conceptos vitales que deberían ser la esencia del diseño de la estrategia de inversión y de gestión, quedan absolutamente al margen. Es más, dichas Gestoras ni siquiera saben que existen, a pesar de que pretenden ser conocedoras del Cliente y sus circunstancias para determinar la gestión en función de sus necesidades. Y de hecho así dicen hacerlo. Patético.

Para estos gestores, la conexión entre rentabilidades (negativas o positivas), criterios de valoración, incumplimientos temporales, etc...; y la progresión patrimonial del Cliente y su Familia es nula. Conceptos vitales que deberían ser la esencia del diseño de la estrategia de inversión y de gestión, quedan absolutamente al margen. Es más, dichas Gestoras ni siquiera saben que existen, a pesar de que pretenden ser conocedoras del Cliente y sus circunstancias para determinar la gestión en función de sus necesidades. Y de hecho así dicen hacerlo. Patético.Las necesidades de desinversión anual para cubrir la cifra de GIA (gasto, inversión y ahorro) de la Familia y de su entorno, la fiscalidad de dicha GIA, la consiguiente aplicación de dichas rentas desinvertidas en inversión y ahorro fuera de la SICAV, la necesidad de reinvertir la FSC (franja de seguridad y crecimiento) con los mismos u otros conceptos dentro o fuera de la sociedad de inversión,

la variación en las necesidades de rentas y desinversiones previstas, así como las variaciones en los riesgos asumibles en función del volumen conseguido de FSC, y un largo etc...; son algunos de los conceptos que para la insoportable levedad del gestor es más que chino, swahili.

la variación en las necesidades de rentas y desinversiones previstas, así como las variaciones en los riesgos asumibles en función del volumen conseguido de FSC, y un largo etc...; son algunos de los conceptos que para la insoportable levedad del gestor es más que chino, swahili.De hecho ni siquiera pueden comprender que existan conceptos que deberían tener alguna conexión con su trabajo como la planificación de la herencia, estructuras societarias y fiscales, crecimiento o decrecimiento empresarial o inmobiliario, necesidades de desinversión para aplicarlos al GIA (gasto, inversión y ahorro), ni tampoco para qué demonios sirve una franja de seguridad y crecimiento. Y mucho menos llegar a intuir lo que es un Balance Vital y su aplicación a la vida real. Lamentablemente ni siquiera suelen entender que un patrimonio no es sólo el dinero depositado en su entidad. Y que la gestión de éste no puede diseñarse ignorando el resto, trabajando exclusivamente con las dos constantes y la variable enteriormente mencionadas, con Mifid o sin él. Algunos en un arranque de clarividencia responden: "No, claro, supongo que tendrá más dinero u otra SICAV en otra entidad".

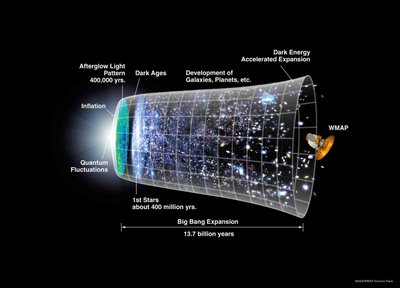

El concepto de Patrimonio inmobiliario o empresarial (y ya no digamos artístico o de otras tipologías) supone para estos gestores un viaje al espacio exterior, es decir algo infinito y desconocido que desborda sus mentes y que ni se plantean que pueda ni deba llegar a interferir en su labor terrícola, limitada al capital gestionado por su propia entidad y a la repetición del mantra: "Objetivo de rentabilidad, pérdidas asumibles, proporción de RF y RF en cartera". Es algo así como hablarle del Big Bang o de un Quásar a alguien que cree que la tierra es plana.

A pesar de que algunos ofendidos nos tachen de prepotentes sabelotodo, no quisiéramos que los lectores en general tengan esa impresión. Nada más lejos de la realidad y los más próximos lo saben. Nosotros no tenemos la verdad absoluta y cometemos errores como cualquier otro hijo de vecino. La experiencia nos ha enseñado que la Humildad es algo que jamás se debe perder porque suele costar muy muy caro. Y nunca hemos alardeado de saber predecir el futuro ni los mercados, como hacen otros al vender sus dotes adivinatorias de una u otra forma. Pero sí es cierto que de los diversos problemas que la riqueza suele acarrear a sus propietarios y de la progresión patrimonial adecuada, sabemos más que muchos. La experiencia de los resultados nos avalan y hemos dedicado nuestra vida profesional (e incluso parte de la personal) a ello. En una gestión integral patrimonial, la parte financiera no es más que eso, una pieza del rompecabezas. Pero para los gestores su parcela lo es todo, y pretenden "conocer a sus clientes" mediante absurdos cuestionarios y la definición de un par de parámetros numéricos. A partir de ahí su éxito profesional (y un plus económico) vendrá dado por alcanzar o superar el benchmark aplicable al ghetto que supuestamente le corresponde a su cliente. Nada más. Poniendo en peligro la evolución necesaria y asumiendo los riesgos asignados a su perfil, sean estos convenientes o prohibitivos. Sin importarles y sin tan siquiera llegar a comprender que detrás del dinero hay una familia, unos objetivos, unas circunstancias, unas necesidades, unos deseos muy diversos, unas inversiones pasadas, presentes y futuras, unos legados, unas fiscalidades diversas y complejas, unas titularidades y tenencias de bienes, un@s hereder@s capaces o incapaces, unas empresas familiares o no, unas capacidades o incapacidades laborales presentes y futuras, unas coberturas sanitarias y de riesgos diversos, unas afinidades y capacidades inversoras, etc, etc, etc.

A pesar de que algunos ofendidos nos tachen de prepotentes sabelotodo, no quisiéramos que los lectores en general tengan esa impresión. Nada más lejos de la realidad y los más próximos lo saben. Nosotros no tenemos la verdad absoluta y cometemos errores como cualquier otro hijo de vecino. La experiencia nos ha enseñado que la Humildad es algo que jamás se debe perder porque suele costar muy muy caro. Y nunca hemos alardeado de saber predecir el futuro ni los mercados, como hacen otros al vender sus dotes adivinatorias de una u otra forma. Pero sí es cierto que de los diversos problemas que la riqueza suele acarrear a sus propietarios y de la progresión patrimonial adecuada, sabemos más que muchos. La experiencia de los resultados nos avalan y hemos dedicado nuestra vida profesional (e incluso parte de la personal) a ello. En una gestión integral patrimonial, la parte financiera no es más que eso, una pieza del rompecabezas. Pero para los gestores su parcela lo es todo, y pretenden "conocer a sus clientes" mediante absurdos cuestionarios y la definición de un par de parámetros numéricos. A partir de ahí su éxito profesional (y un plus económico) vendrá dado por alcanzar o superar el benchmark aplicable al ghetto que supuestamente le corresponde a su cliente. Nada más. Poniendo en peligro la evolución necesaria y asumiendo los riesgos asignados a su perfil, sean estos convenientes o prohibitivos. Sin importarles y sin tan siquiera llegar a comprender que detrás del dinero hay una familia, unos objetivos, unas circunstancias, unas necesidades, unos deseos muy diversos, unas inversiones pasadas, presentes y futuras, unos legados, unas fiscalidades diversas y complejas, unas titularidades y tenencias de bienes, un@s hereder@s capaces o incapaces, unas empresas familiares o no, unas capacidades o incapacidades laborales presentes y futuras, unas coberturas sanitarias y de riesgos diversos, unas afinidades y capacidades inversoras, etc, etc, etc. Es cierto que la parcela del gestor financiero está limitada y no podemos responsabilizarle por desconocer todas las circunstancias que rodean a sus clientes. No les pagan por ello (¿o sí?). Pero lo peor de todo es que la mayoría de ellos no son conscientes de sus limitaciones. Desconocen casi absolutamente el Universo de la gestión patrimonial más allá de la parcela financiera limitada incluso a la entidad para la que trabajan. Y lo peor no es su desconocimiento sino su desprecio por la ignorancia que arrastran y acumulan. Quizás muchos de ellos fueron los primeros de la clase y a menudo esa misma falta de Humildad la aplican en su gestión cuando se enfrentan al Mercado. La edad y la experiencia, desde luego amansa (y enriquece) a las fieras. Pero lamentablemente les suele llegar cuando ya están lejos de las mesas de dinero y las pantallas, que es cuando realmente son peligrosas esas fieras. ¿Por qué será?

Es cierto que la parcela del gestor financiero está limitada y no podemos responsabilizarle por desconocer todas las circunstancias que rodean a sus clientes. No les pagan por ello (¿o sí?). Pero lo peor de todo es que la mayoría de ellos no son conscientes de sus limitaciones. Desconocen casi absolutamente el Universo de la gestión patrimonial más allá de la parcela financiera limitada incluso a la entidad para la que trabajan. Y lo peor no es su desconocimiento sino su desprecio por la ignorancia que arrastran y acumulan. Quizás muchos de ellos fueron los primeros de la clase y a menudo esa misma falta de Humildad la aplican en su gestión cuando se enfrentan al Mercado. La edad y la experiencia, desde luego amansa (y enriquece) a las fieras. Pero lamentablemente les suele llegar cuando ya están lejos de las mesas de dinero y las pantallas, que es cuando realmente son peligrosas esas fieras. ¿Por qué será?En definitiva, y salvo honrosísimas excepciones, La Insoportable Levedad del Gestor, junto con la incapacidad del propio inversor, son los principales culpables de que la inmensa mayoría de riquezas se malbaraten y se destruyan ante los impotentes ojos de quienes contribuyeron a crearlas.

"Estoy bajo el agua y los latidos de mi corazón producen círculos en la superficie."

Milan Kundera (Brno, 1929 - )