"Son los momentos de incertidumbre económica donde vuelve a aparecer el recuerdo del oro. La estabilidad monetaria que dio el patrón oro clásico está muy presente en los inversores y ahorradores de medio mundo que ven como las autoridades monetarias hacen juegos de magia con su dinero. Desde que se abandonó la Bretton Woods -lo poco que quedaba de patrón oro- los inversores y ahorradores han creído o han sentido que la mejor cobertura frente a los desaguisados de sus autoridades era el metal amarillo.A todo ello, me permito añadir que mientras mantengamos la esperanza en el Sistema, el componente especulativo del oro debe ser nuestra principal motivación. Si por el contrario perdemos toda esperanza, lo de menos será si el precio del oro sube o baja, ya que será un patrón monetario sin moneda. Y ya se sabe: Donde hay patrón, no manda marinero.

Quiero analizar con detalle este hecho, porque me parece de suma importancia. Primero quiero mencionar muy por encima que propiedades hicieron al oro como mejor dinero de todos los tiempos, y segundo lo que más nos interesa como inversores o gestores patrimoniales, es el concepto de liquidez y como el oro es el bien más líquido en una economía. Por lo tanto, acabaremos diciendo que el oro no es una inversión, si un patrón monetario -el mejor de todos los tiempos- y en última instancia es una garantía de liquidez.

No me extenderé en porque el oro es la mejor forma de dinero posible, porque no es el objetivo del artículo, pero podemos decir que el oro tiene óptimas propiedades para ser dinero: su escasez relativa, su homogeneidad, su maleabilidad, ductibilidad, su enorme divisibilidad, su facilidad de transporte, almacenamiento y conservación. Podemos afirmar rotundamente que cumple estos requisitos para ser un buen patrón monetario.Ahora llega la que creo, es la parte más interesante del artículo, que es la pregunta de ¿por qué el oro es el bien más líquido de la economía? Este es un tema que la mayoría de economistas de las principales corrientes del pensamiento han olvidado y se han entregado plenamente a matematizar riesgos con variables de difícil estimación. Para saber porque el oro es el bien más liquido, debemos remontarnos a las teorías marginalistas de Carl Menger, Walras o Jevons, que sentaron las bases de la revolución marginalista. Diremos que la utilidad marginal de un bien decrece al aumentar su disponibilidad y crece al reducirse su disponibilidad. Es la demostración de porque los diamantes cuestan más que el agua, a pesar de que el agua sea un bien necesario para la vida y los diamantes no.

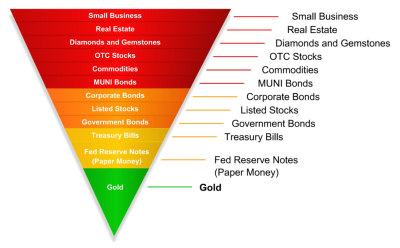

Entonces basándonos en este concepto, podemos decir que un bien es más líquido que otro cuando su utilidad marginal disminuya más lentamente. El bien más liquido de la economía sería aquel que tuviera una utilidad marginal constante, cosa que es imposible, pero podemos afirmar que el oro es el bien cuya utilidad marginal disminuye más lentamente. El concepto de liquidez se puede definir en dos dimensiones: una inter espacial, es decir, diremos que un bien es muy líquido cuando su utilidad marginal disminuya poco a poco conforme se incremente su cantidad; y de forma inter temporal, es decir, un bien es muy líquido cuando su utilidad aumenta poco a poco conforme se reduce su cantidad.Esto debería hacer reflexionar tanto a inversores como a gestores de los riesgos de liquidez que toman en sus pool de activos. La crisis que estamos sufriendo actualmente en parte es debida por el abandono intencionado o no de estos conceptos, tanto por agentes individuales como por los agentes institucionales. La banca debería saber los riesgos que trae invertir a largo y endeudarse a corto, y más aún, sobre activos totalmente ilíquidos que a la hora de liquidación sufren importantes descuentos. La pirámide invertida de John Exter muestra claramente este concepto. Las actuales posturas sobre determinación de riesgos deberían ser meditadas y depuradas.

Entonces, una vez comentado esto, ¿podemos decir que el oro es el mejor refugio ante la inflación? La respuesta a estas alturas debería ser un NO rotundo. Primero porque el proceso de inflación orquestada por los bancos centrales en base a la expansión crediticia, beneficia más a unos que a otros, con lo cual determinados sectores pueden dar perfectamente rentabilidades superiores a la inflación y segundo y el más importante, no hay mejor refugio que tener un pool de activos invertidos en valor. Aquí es donde entra el Value Investment y nuestro amigo Benjamin Graham. No hay mejor refugio que una empresa de maquinillas de afeitar que utiliza más de medio mundo todos los días, no hay mejor refugio que tener una empresa que lleva haciendo el mejor champú para niños toda una vida y que incluso lo utilizan los adultos, no hay mejor refugio que aquel refresco que lo puedes encontrar en donde ni siquiera hay agua.

Efectivamente, queridos lectores, ese es el mayor refugio frente a la inflación que podemos tener. Debo aclarar aquí, que para todos aquellos de vosotros que vayáis a leer a Graham en The Intelligent Investor, tengáis especial cuidado en el capítulo donde habla sobre cómo protegerse de la inflación. Pero su esencia es la correcta, invertir en acciones ordinarias.

El oro como inversión solo tendría su lógica como última garantía de liquidez en un proceso de destrucción monetaria, es decir, ante una hiperinflación, ya que como hemos visto antes, es el bien más liquido de la economía y por ello, sufre menos descuento a la hora de liquidarlo.

La conclusión que el lector debería llevarse después de leer este artículo, es que la mejor forma de protegerse, es la inversión en valor, el oro ha sido y será el mejor patrón monetario de todos los tiempos y los que lo defendemos seguiremos en la brecha para devolver la soberanía al ahorrador y al consumidor de bienes y servicios. Pero debemos tener claro que son dos cosas totalmente diferentes."

ManuelMad

Boquerones Fritos (10). ¿El Oro como refugio?

-

#7Anonimo29/07/09 15:01

Greenlight Capital sospecha que agunos ETF no tienen todo el oro que declaran

Ese parece ser el motivo por el que David Einhorn, director de Greenlight Capital, ha movido las inversiones en oro de su fondo de 5.000 millones de dólares desde el ETF SPDR Gold Fund hacia los lingote -

#6Anonimo16/07/09 09:45

Estoy de acuerdo en gran parte con el artículo. En estos momentos el oro está sufriendo presiones claramente provocadas por el pánico. Y como ocurre con todo lo comprado en la parte alta,....

-

#5Anonimo12/07/09 03:44

El oro es refugio solo si entendes bien el mercado....

-

#4Anonimo11/07/09 15:41

Keynes fue un gran economista, su contribucion a las teorias del dinero del bancor, su apoyo a las teorias de Gessel, merecen mi recononocimiento. Pero abusar se sus recetas no resulta adecuado. De Friedman y el monetarismo no salvo casi nada. Y mas si lo relaciono con las teorias austriacas de Hayek y Mises.

-

#3Anonimo11/07/09 15:38

Hay que saber separar el oro por funciones, valor refugio en tiempos de incetidumbre por la correlacion con el valor del dolar, como patron-oro estabilidad de precios y como inversion. Ademas no hay que olvidar que sirve de deposito o de seguro a los bancos centrales cuando necesitan cambiarlo por su liquidez. Tampoco hay que olvidar el porcentaje de oro que se recicla, ni la plata ni el platino (mas escaso)

-

#2Anonimo09/07/09 18:26

Efectivamente, para mantener el patrón oro los gobiernos tienen que cerrar el grifo al despilfarro. Yo no estoy de acuerdo que las deflaciones lleven al paro, las deflaciones son ajustes de las expansiones monetarias. La deflación no hace más que descubrir los errores cometidos en el pasado y reajusta. El paro es consecuencia de impedimentos al reajuste

Me podrás llamar liquidacionista y que esas políticas llevan al desastre. Bueno yo no creo en la curva de Philips, ni en la antigua ni en la nueva ajustada a expectativas. Luego se me puede argumentar que Hoover ya puso en marcha lo que yo digo y metió a EEUU de lleno en una gran depresión. Esta es la idea muy difundida del famoso economista Delong sobre el liquidacionismo y que falsea bastante la historia. Le dejo un documento de Lawrence White donde explica lo que Delong llama liquidacionismo. http://economics.sbs.ohio-state.edu/jmcb/jmcb/07056/07056.pdf

Respecto a la escasez relativa, solo digo que el oro sólo se incrementa un 1,5% al año, lo cual, da mucha estabilidad.

Cuando me refiero a transportar, quiero decir al transporte de grandes cantidades. Por ejemplo un patrón petróleo tendría más inconvenientes en el transporte y almacenado que el oro, entre otras cosas porque se puede quemar. Evidentemente, para las transacciones comerciales se utilizaría papel convertible en oro y habría cámaras de compensación para no tener que estar llevando el metal de un sitio a otro.

Me han parecido muy acertadas sus apreciaciones, porque suele ser lo que está comúnmente aceptado.

De todas formas no quisiera desviar el tema del artículo que no es ese. El tema es si el oro es una buena inversión como refugio ante la inflación. Yo explico que no es así e intento separar la estabilidad de precios que dio el patrón oro, con la inversión en oro.

Saludos y gracias por leer el artículo. -

#1Anonimo09/07/09 15:05

Errores:

* El oro no es el mejor patrón monetario de todos los tiempos. Para simplemente mantenerlo los gobiernos se ven forzados a políticas deflacionarias (paro, recesión...) en lugar de aumentar la cantidad de dinero cuando sea necesario.

* La escasez no hace a un material una buena forma de dinero, sino que sea constante. Un trozo de papel impreso si se mantiene constante en circulación (o aumentando según aumente la población) funciona mucho mejor.

* El oro no es fácil de transportar. Con una densidad de 20 gr/cc es en realidad extremadamente costoso de transportar. Lo normal es que se imprimiese un "certificado de depósito" en papel y se circulase en lugar del oro. Vamos, un billete respaldado por oro.

El patrón oro es una reliquia del pasado que periódicamente se airea como lucha contra la inflación. Es bastante lógico pensar que la disponibilidad de dinero estaría mejor manejada por personas capacitadas que por la cantidad de oro que se encuentra al año en la Tierra. Cuando hace falta más dinero, se imprime, y cuando no hace falta, se retira.

Por último, dos geniales "enemigos" irreductibles, posiblemente los mejores economistas del siglo XX, eran enemigos del patrón oro: Keynes y Friedman.