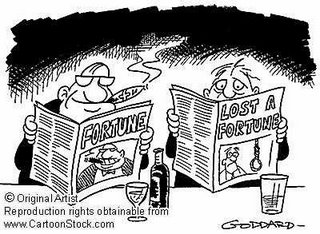

"Si el centro neurálgico del poder empresarial con las mayores y mejores multinacionales ha desaparecido, ¿qué no le podría suceder a nuestro patrimonio que es infinitamente más vulnerable?" Desde los inicios del Family Office tomamos esta frase, que se refiere a la trágica destrucción del World Trade Center, como ejemplo para tratar de hacer ver la necesidad de blindar nuestros patrimonios y consolidarlos a través del tiempo. Se ha comentado muchas veces que las grandes fortunas también están expuestas a todo tipo de inclemencias que pueden mermar su patrimonio y necesitan más aún, si cabe, una correcta planificación financiera orientada a satisfacer las necesidades personales de la familia (P.G.R.). Normalmente hemos aludido a personas que han recibido una súbita inyección de dinero sin estar preparadas para gestionarlo, tales como los agraciados por algún tipo de lotería, los perceptores de grandes herencias o incluso poseedores de tierras de cultivo súbitamente recalificadas, pero también otras veces hemos aludido a personas ricas que han sabido ganar su dinero y piensan que también sabrán mantenerlo y hacerlo crecer. Por difícil de entender que pueda resultar, ganar dinero y gestionar un patrimonio son disciplinas completamente distintas.

Y qué mejor que servirse de un artículo que publicaba el New York Times el pasado Domingo para demostrar la necesidad de dicha planificación hasta para las fortunas más grandes de Manhattan. En él se narran anécdotas que pueden parecer banales, como el hecho de que los ricos estén cortando gastos lujosos (cortes de pelo de 350$ o alquileres de jet a 10.000$ la hora) debido a la actual crisis, pero que esconden un grave problema de fondo: la nula presencia de un Balance Vital que hubiese tenido en cuenta dichos gastos y hubiese adecuado el patrimonio y los ingresos para poder satisfacer esos caprichos.

Siguiendo con el artículo, voy a destacar los párrafos que me parecen más significativos y que demuestran claramente que cualquier fortuna, por grande que sea, está expuesta a los vaivenes económicos si no se ha trabajado con ella correctamente. Además, también quiero resaltar las angustias que conlleva el verse en una situación de este tipo.

Una abogada matrimonialista, Nancy Chemtob, cuenta que un cliente suyo le confesó recientemente que su patrimonio había disminuido de $20 millones a $8 millones, y que estaba preocupado por si su mujer le dejaba. "El hombre se había llegado a endeudar para poder mantener su nivel de vida y no confesarle a su mujer dicha pérdida de riqueza". Otra persona que proporciona servicios a las personas de alto nivel patrimonial, Cassie Rosenthal, regente de una galería en Chelsea, dice que "desde que empezó la crisis subprime, y sobre todo desde comienzos de año, algunos coleccionistas quieren vender piezas que antes tenían precios prohibitivos". Comentó también que "cuando las transacciones se cierran rápido, ellos están contentos, porque necesitan ese dinero con urgencia". Un nutricionista que trabaja con muchos ejecutivos de Wall Street, confiesa que sus clientes "han estado comiendo y bebiendo más durante los últimos 6 meses". Por último, Clay Burwell, entrenador personal de ejecutivos afirma que "un año comiendo más, bebiendo más y trabajando más horas ha empezado a pasar factura a su salud", y apostilla: "los veo llegar al gimnasio como si tuvieran una nube negra sobre sus cabezas".

Todas estas desgracias, porque verse en aprietos por motivos económicos siempre es una desgracia, sea cual sea el tamaño de la fortuna, se podían haber evitado perfectamente. Con la elaboración de un Balance Vital lo que se pretende es determinar las necesidades presentes y futuras de la familia, para después, a través de una óptima gestión del patrimonio y de los ingresos que se tengan, poder satisfacer dichas necesidades, cumpliendo siempre con la premisa de crecimiento de la riqueza a largo plazo. Verse en la situación de tener que desprenderse de queridas obras de arte o de renunciar a lujosos caprichos para disponer de más efectivo, por no hablar del deterioro en la salud personal causado por estas inquietudes económicas, es algo que jamás debería haber sucedido si el asesoramiento recibido por estas personas hubiese sido el correcto. El caso más flagrante sin duda alguna es la incapacidad de blindar un patrimonio que se menciona en el ejemplo del principio. Se habla de un millonario americano cuya riqueza se ha reducido en $12 millones. Seguramente, en esta época de crisis e incertidumbre, este ejemplo es cercano a más de uno (lamentablemente), bien porque lo ha sufrido en sus propias carnes, bien porque tiene algún conocido en esta situación.

No estoy diciendo con ello que un patrimonio no pueda disminuir nunca. En la planificación financiera puede haber una parte destinada a inversiones más arriesgadas, susceptible de sufrir pérdidas. Lo que se critica aquí es la ausencia de un diseño que establezca qué porcentaje del patrimonio se dedica a cada perfil de inversión y, sobre todo, la ausencia de blindaje de la mayoría de la riqueza, que permita preservarla y hacerla aumentar a un ritmo constante con el paso del tiempo.