Voy a utilizar los resultados de 5050 Fondos de Inversión, durante un periodo 10 años (medio-largo plazo), que en principio pueden considerarse suficientemente (estadísticamente) representativos.

Un sencillo estudio estadístico de estos resultados nos permitirá llegar a dos conclusiones básicas:

11) El Fondo de la cuestión: Es muy difícil INCREMENTAR la rentabilidad del Mercado.

22) La cuestión del Fondo: La "gestión" supuestamente profesional, deja mucho que desear.

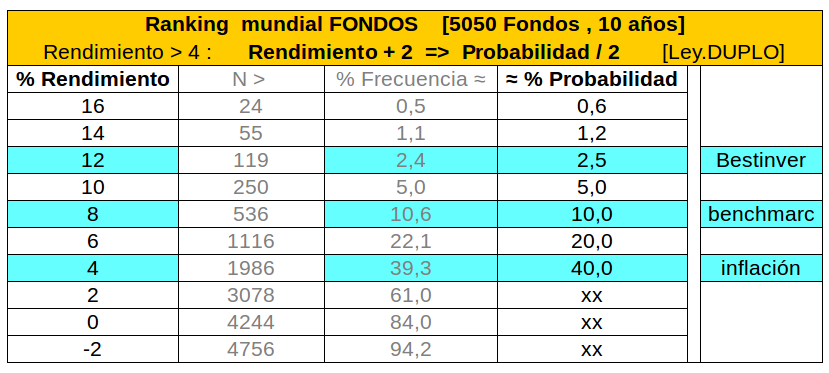

La estadística del estudio, que vosotros mismos podéis obtener a partir de la web quefondos , se puede resumir en la siguiente tabla:

- Rendimiento = Rentabilidad anual de los Fondos

- N > = Número de Fondos que superan dicha Rentabilidad.

- Frecuencia = es el Número de Fondos expresado en % (sobre el total de los 5050).

- Probabilidad = valor APROXIMADO de la Frecuencia, que da una serie numérica que se va DUPLICANDO. Para los tres últimos valores de la tabla (Rentabilidades inferiores al 4%) esta aproximación ya NO es válida.

De esta forma,... la primera fila de la tabla nos indica que hay 24 Fondos (de los 5050 totales) cuya rentabilidad anual supera o iguala el 16%. (está por debajo del 16%). Estos 24 Fondos suponen un 0,5% del total.

Análogamente, la segunda fila nos indica que 55 Fondos tienen una rentabilidad igual o superior al 14%. Estos 55 Fondos suponen un 1,1% del total;... etcétera.

Vamos ahora a interpretar estos datos de la tabla para llegar a las dos conclusiones anteriores. Los datos han sido recogidos en Abril de 2016, pero al ser una muestra estadística suficientemente representativa (5050 Fondos, durante 10 años), se supone que las conclusiones aquí obtenidas tendrán una validez temporal permanente (en el margen de aproximación que estamos trabajando).

_____________________________________________________________________________________________________________

11) Rentabilidad dificultosa:

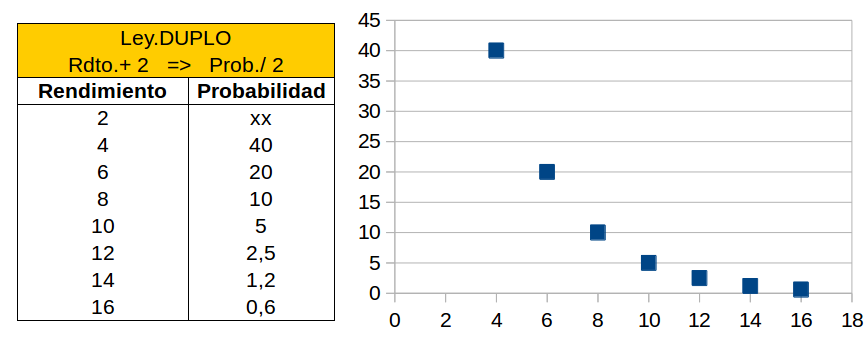

Si interpretamos la Frecuencia de aparición de los Fondos como la "PROBABILIDAD" de que un Fondo alcance la Rentabilidad correspondiente, se observa que aproximadamente,... SUMAR 2 puntos a la Rentabilidad supone DIVIDIR por 2 su Probabilidad correspondiente. (a esta sencilla ley matemática, que relaciona la Rentabilidad con la Probabilidad, la denominaremos Ley.DUPLO).

Así por ejemplo, si redondeamos valores de la tercera columna, vemos que la probabilidad del 40% (39,3 = exacta) de obtener una rentabilidad del 4%,... se reduce a LA MITAD del 20% (22,1 = exacta) para una rentabilidad del 6% (6 = 4+2).

Análogamente, una probabilidad del 20% (= 22.1 exacta) de obtener un 6%,... se reduce a LA MITAD del 10% (= 10,6 exacta) si de lo que se trata es de obtener un rendimiento que como mínimo sea del 8% (8 = 6+2);... etcétera.

Resumiendo la cuestión, podemos decir que INCREMENTAR en 2 unidades la Rentabilidad de un Fondo implica REDUCIR a la MITAD la Frecuencia de aparición de dicho Fondo. Expresando este concepto en términos genéricos de CARTERA (pensemos que los Fondos no son mas que gigantescas carteras), también podemos expresar esta misma idea en la siguiente forma,... INCREMENTAR EN 2 unidades la Rentabilidad implica REDUCIR a la MITAD la Probabilidad de obtener dicha Rentabilidad [[1]].

En definitiva, que aunque nos parezca poca cosa el "rascarle algún puntillo" al Mercado para incrementar "un poco" (1 ó 2 puntos) la rentabilidad de nuestras carteras,... la Ley.DUPLO nos permite ver con claridad que esa "minucia" tiene un altísimo coste en términos de PROBABILIDAD. En consecuencia se deduce que en la práctica es muy difícil INCREMENTAR el rendimiento de nuestras carteras,... y en particular será muy difícil SUPERAR la referencia histórica del rendimiento del Mercado, que en términos generales la podríamos estimar en un 8% anual (promedio = benchmarc).

Análogamente y desde otro punto de vista,... la Ley.DUPLO también nos permite ver con claridad que, a partir de cualquier rentabilidad CONCRETA (en particular la del 8%) , es muy fácil REDUCIR el rendimiento de nuestras carteras (enunciado equivalente al anterior). Esta es una de las razones ("técnica" en este caso) que justifica en gran medida el siguiente punto.22 sobre la gestión mediocre, que vamos a comentar a continuación. Desgraciadamente no es la única razón, ya que pueden existir otras como por ejemplo la del "mamoneo" (manipulación + corrupción), que en caso de producirse evidentemente van a empeorar aún más los resultados.

CONCLUSIÓN.11: Incrementar la Rentabilidad de una Cartera entraña dificultad (cosa que lógicamente ya sabíamos). Lo que acabamos de ver ahora con total calridad (estadísticamente) es que esa dificultad es muy grande. Concretamente hemos visto que esa dificultad se traduce en el hecho de que,... cada vez que intentamos aumentar un 2% la Rentabilidad de una Cartera, se reduce a la mitad la probabilidad de conseguirlo.

_____________________________________________________________________________________________________________

22) Gestión mediocre:

En la tabla aparecen destacados (en azul) tres casos concretos de rentabilidad:

- La de los Gestores de Bestinver (que actualmente también se podría ver representada por la Gestora AzValor) = 12%.

- La que históricamente se supone que puede dar como promedio el Mercado = 8% = rentabilidad de REFERENCIA (benchmarc).

- La que históricamente se supone que equivale al promedio de inflación = 4% = rentabilidad "NULA".

Son estos casos los que vamos a utilizar para valorar el rendimiento de los Fondos comercializados.

En primer lugar hay que decir que sin hacer "grandes alardes",... es decir sin cometer "grandes errores,... la rentabilidad que podemos obtener participando en Bolsa es aproximadamente del 8% anual. Como tantas veces ya he dicho, esto puede hacerse SIMPLEMENTE con una Cartera HOMOGÉNEA (sin ponderar); constituida por Empresas de CALIDAD (Blue.Chips del máximo Volumen y mínima Volatilidad); en un contexto de muy LARGO PLAZO.

Insisto,... haciendo esto, y prácticamente NO haciendo nada más (comprar y esperar = Buy and Hold),... ya tenemos muy alta probabilidad de obtener un rendimiento histórico para nuestra cartera del 8% anual (punto arriba, punto abajo).

Si observamos la Frecuencia (Probabilidad) con que los Fondos comercializados están obteniendo esta rentabilidad media del Mercado, vemos que es de aproximadamente el 10%. Es decir, que sólo el 10% de los Fondos alcanzan la rentabilidad media del Mercado !!!; o dicho de otra forma aún más dramática si cabe,... el 90% de los Fondos comercializados NO alcanzan la rentabilidad media del Mercado !!!!!!. Evidentemente esta es una primera señal, muy contundente, de que la Gestión de estos Fondos "deja mucho que desear".

Si nos fijamos en la Frecuencia (Probabilidad) con que los Fondos justamente cubren la inflación, es decir se quedan neutrales sin aportarnos nada (ni ganancias ni pérdidas), la situación no cambia mucho. Se observa que los Fondos cubren el 4% de la inflación con una Frecuencia de aproximadamente el 40%. Es decir, que participando en estos Fondos,... tenemos una probabilidad del 60% de perder dinero (poder adquisitivo). Obsérvese que no estamos hablando de ganar POCO dinero (por debajo del 8%), que ya está mal, sino que la cosa es mucho peor,...estamos hablado de PERDER realmente dinero (por debajo del 4%),... y además hacerlo con una probabilidad muy alta (del 60%),... el drama está servido !!!!!!

OBSERVACIÓN: estamos diciendo que la rentabilidad "natural" del Mercado, es decir la que es previsible obtener a muy largo plazo sin hacer cosas extraordinarias ni cosas "raras", es del 8%.- Por la Ley.DUPLO sabemos también que superar ese 8% cuesta mucho, es difícil, es decir que ese 8% es muy ESTABLE con respecto a la generación de valores SUPERIORES. En cambio, también sabemos que es muy INESTABLE con respecto a la generación de valores INFERIORES.- Como consecuencia de ello, cualquier error cometido se va a poner fácilmente de manifiesto (con una bajada de rentabilidad), y si el error es grave, lo hará rápida y contundentemnte.- Dicho en pocas palabras,... para obtener rentabilidades MUY superiores a la Referencia del 8% hay que hacer cosas EXTRAORDINARIAS (Bestinver),... pero,... para obtener rentabilidades MUY inferiores al 8% (como la de los Fondos) hay que hacer verdaderos DISPARATES (sin entrar a valorar aquí si son intencionados, o no).- Cuando hacemos las cosas especialmente mal (grandes errores), la Ley.DUPLO se encarga de ponerlo de manifiesto rápida y dramáticamente, en cambio el caso contrario pasa bastante desapercibido. De alguna manera podemos decir que la Ley.DUPLO "acelera" lo malo y "frena" lo bueno, o dicho de otra forma que es muy "sensible" a lo malo y bastante "insensible" a lo bueno.

Vamos ahora a intentar explicar el por qué de esta pésima rentabilidad de los Fondos comerciales.

Para empezar, vamos a cuantificar la magnitud del disparate que supone la pésima rentabilidad de los Fondos. Calculando aproximadamente el PROMEDIO de las Rentabilidades de la tabla se obtiene un resultado de 3,7%; que dicho sea de paso, aproximadamente también coincide con una Probabilidad del 50% [[2]].

Obsérvese en primer lugar, que esta Rentabilidad Promedio (Rentabilidad Esperada) ya es muy inferior a la del 8% de Referencia del Mercado; de ahí lo de los "verdaderos DISPARATES" a los que me acabo de referir para obtener semejante "Rentabilidad". Sin embargo hay que tener en cuenta que esta NO es la rentabilidad real (técnica) de los fondos, ya que lleva descontada la COMISIÓN de gestión. Si suponemos que esta comisión es de un 2% en término medio, técnicamente hemos de suponer que los Fondos tienen una capacidad de generar una rentabilidad aproximada del 5,7% (3,7+ 2). Es decir, aunque los partícipes de los Fondos reciban un 3,7%, la rentabilidad real de los Fondos es del 5,7%; otra cosa es que los "gestores" de esos fondos se hayan llevado un 2% de comisión, pero está claro que ese 2% ha salido de la "capacidad técnica y gestora" de los Fondos, y por tanto se ha de incluir en su Rentabilidad nominal (= 5,7%).

OBSERVACIÓN: a la vista de estos datos, ya se puede intuir lo EXCESIVO de estas COMISIONES de los Fondos.- Un 2% son DOS puntos de rentabilidad, que en principio podrían no parecer excesivos, pero que ya acabamos de ver la dramática consecuencia que tienen sobre la Probabilidad,... reduciéndola a LA MITAD !!!.- Si lo miramos desde el punto de vista de la Rentabilidad, la cosa es igualmente dramática,...obsérvese que las Comisiones se "comen" el 54% del Beneficio !!!, una barbaridad para cualquier tipo de negocio. [[3]].

Volviendo al hilo de la cuestión, vemos que la rentabilidad real de los Fondos (5,7%) apenas cubre la Inflación, puesto que sólo la supera en un mísero 1,7% (OJO: no olvidar que los partícipes tienen realmente una PÉRDIDA del 0,3% = 4 - 3,7 ). Groso modo, podemos observar en la tabla (por interpolación) que esta rentabilidad del 5,7% se corresponde aproximadamente con una Probabilidad del 20% (en realidad es algo peor, es del 25%, pero lo dejamos en 20% para redondear).- Si tenemos en cuenta que la Probabilidad asociada a la Rentabilidad normal y "natural" del Mercado ( = benchmarc = 8%) es del 10%, vemos que los Fondos también resultan tremendamente desfavorecidos desde el punto de vista de la Probabilidad (son el DOBLE peores, como veremos a continuzación).

Como sé que pensar en términos de PROBABILIDAD cuesta algo más que pensar en términos de RENTABILIDAD, intentaré explicarme algo mejor en la conclusión anterior.- Vamos a ver,.... en términos de PROBABILIDAD podríamos decir que los Fondos trabajan a un nivel del 20%, mientras que el Mercado lo hace a un nivel del 10%. Obsérvese que para que los Fondos "alcancen" al Mercado (trabajen al mismo nivel), tendríamos que REDUCIR su Probabilidad DOS veces, es decir que,... los Fondos lo están haciendo la MITAD de bien que el Mercado,... o dicho de otra forma,... los Fondos lo están haciendo el DOBLE de MAL que el Mercado,... ¿me explico?

Y OJO !!!,... téngase en cuenta que esto es desde el punto de vista de los Fondos, que reciben· un 5,7%. Desde el punto de vista de los partícipes, que sólo reciben un 3,7%, la cosa es aún peor. La Probabilidad asociada al 3,7% es aproximadamente del 50%, y por lo tanto,.... los Fondos en neto, es decir ya comercializados, lo están haciendo CINCO veces PEOR que el promedio del Mercado !!!!! [[4]].

Resumiendo la cuestión, estamos viendo que unas Carteras comercializadas y gestionadas por supuestos "profesionales", que técnicamente deberían dar un 8% anual (en el peor de los casos), están dando un 3,7% !!!.- Esto supone un tremendo descuento de 4,3 puntos, que además hemos visto que en términos de Probabilidad es todavía más escandaloso si cabe (es un suceso muy IMPROBABLE).

Como dijimos al principio, vamos a intentar justificar ese erosivo descuento de 4,3:

AA) 2 puntos ya están justificados por el tema de las COMISIONES de "gestión".

BB) Los 2,3 puntos restantes se podrían justificar por los GRANDES ERRORES que sin duda "campan a sus anchas" en la mayoría de Fondos comercializados. Errores (intencionados, o no), que podríamos resumir de la siguiente forma:

- Uso del TRADING (o corto plazo en general)

- Uso del Análisis TÉCNICO

- Uso de Chartismo (Stop.Loss, Elliot, Fibonaccis, etc.)

- Uso de DERIVADOS.

- Uso de CHICHARROS (empresas muy pequeñas, con poco Volumen, con mucha Volatilidad, etc.).

- Uso incorrecto (o incluso ausente) de la GESTIÓN de CARTERA (Diversificación + Liquidez + Gestión.Operativa).

En fin, que son bastantes elementos, muy nefastos todos ellos, que a largo plazo sin duda van a EROSIONAR tremendamente la rentabilidad de las carteras de los Fondos, y a los que eventualmente quizás haya que añadir otros "elementos" que podríamos encuadrar en el ámbito del "mamoneo" ("manipulación + corrupción"),... elementos como podrían ser:

- Gastos y comisiones ocultos y/o injustificados.

- Excesiva operativa, artificial e innecesariamente generada.

- Retirada de Dividendos del patrimonio de los Fondos,.... etc., etc. etc.

Hay dos CUALIDADES que considero fundamentales en cualquier actividad, y en particular cualquier actividad profesional (albañiles, mecánicos, jueces, médicos,... POLÍTICOS,... GESTORES,... etc.);... se trata de la COMPETENCIA y la HONESTIDAD. Los resultados aquí obtenidos no nos hacen ser muy optimistas con respecto a estas cualidades, en el ámbito de la gestión profesional de carteras (Fondos de Inversión). Al tratarse de una gestión PROFESIONAL, un mínimo de Competencia y Honestidad debería llevar siempre la rentabilidad de los Fondos por encima del 8% (Benchmarc), y en cualquier caso NUNCA debería llevarlos a rentabilidades TAN inferiores como las que realmente se presentan.- Una cosa razonable sería que los Profesionales le sacaran un margen de 2 puntos al Mercado (aproximadamente igual al 2% que cobran de Comision), y que por tanto la rentabilidad bruta de los Fondos que gestionan fuera del 10% (8% + 2%). De esta forma el Partícipe recibiría un 8% de rentabilidad neta (muy alejada del 3,7% realmente recibido).- A partir de aqui, y "concediendo el beneficio de la duda", yo considero que,.. jamás un Fondo debería dar una Rentabilidad inferior al 6%.

Tenemos como ejemplo de un correcto proceder profesional en la Gestora BESTINVER (y presumiblemente en el futuro, también lo tengamos en su "clónica" AZVALOR). En los 10 años que cubre el estudio estadístico aquí realizado, Bestinver ha conseguido un 12% de rentabilidad media anual (si ampliamos este periodo, la rentabilidad es incluso superior).- Este 12% SUPERA con creces (un 4%) la referencia del 8%; esto nos debe hacer sospechar que el equipo gestor de BESTINVER cumple con todas las condiciones de PROFESIONALIDAD [[5]]:

- Es un equipo Competente: en particular JAMÁS comete ninguno de los Grandes Errores (Trading, Análisis.Técnico, Derivados),... como no podía ser de otra manera.

- Es un equipo Honesto: esta es una hipótesis razonable puesto que,... la honestidad es un "lujo" que pueden permitirse los que son competentes, y difícilmente se la pueden permitir los que NO lo son.

Como ya sabéis yo nunca recomiendo los Fondos de "Inversión", razones objetivas (estadisticas) no faltan, como claramente se pone de manifiesto en el presente artículo. En consecuencia, en caso de "meternos en este fregado", convendrá ser muy prudente y SELECTIVO,... averiguar si el instrumento que estamos eligiendo reúne las condiciones necesarias como por ejemplo podrían ser las de un "Fondo de Autor" (tipo Bestinver o AzValor),... y averiguar si el instrumento elegido también reúne las condiciones suficientes, es decir averiguar si el susodicho "Autor" reúne las condiciones mínimas para que pueda ser considerado suficientemente HONESTO y COMPETENTE.

En definitiva,... teniendo en cuenta los "ordenes de magnitud" que nos han salido en el presente estudio estadístico, yo clasificaría las rentabilidades obtenidas (a muy LARGO plazo) en cualquier instrumento de inversión (Fondo, Cartera personal), en las siguientes categorías:

| RENTABILIDAD | CATEGORÍA |

| 18 % | excepcional |

| 14 % | excelente |

| 10 % | buena |

| 8 % | correcta |

| 6 % | mediocre |

| 4 % | mala |

| 2 % | peor |

CONCLUSIÓN.22: Los Fondos de Inversión, dan menos de la MITAD de la "rentabilidad" que sería razonable. Esta rentabilidad es sólo del 3,7% (que es el 46% del 8% razonable), y apenas sirve para cubrir la Inflación. Estamos participando en la Renta Variable (BOLSA) sin obtener NADA a cambio, en consecuencia participar en Fondos supone asumir GRATUITAMENTE un riesgo.

Está claro que No es conveniente participar en Fondos; pero si decidimos hacerlo, tampoco es muy complicado establecer unas condiciones básicas para poder hacerlo con unas minimas garantias. Son unas condiciones EXCLUYENTES, que pueden resumirse en la siguiente forma:

- Que el Fondo NO invierta en cosas "raras" (materias primas, divisas, Derivados, CFDs, Forex, etc.).- Ha de invertir SOLAMENTE en cosas reales y tangibles (que producen bienes o servicios),... es decir, ha de INVERTIR en las EMPRESAS de "toda la vida".

- Que el Fondo tenga una mínima rentabilidad histórica del 6% (a muy largo plazo, claro).

- Que el Fondo tenga un mínimo criterio de Estructura y Gestión de CARTERA. Básicamente esto se traduce en que no tenga empresas excesivamente concentradas (Diversificación cuantitativa), y que estén sectorialmente diferenciadas (Diversificación cualitativa).

- Que el Fondo NO utilice ninguno de los "recursos disparatados" (trading, Análisi Técnico, Derivados) [[6]] .

Los Fondos que cumplen estas condiciones suelen ser "Fondos de Autor" (Bestinver, AzValor), con una filosofia de "Inversión en Valor" [[7]], cuya principal herramienta de análisis y toma de decisiones se centra en el Análisis Fundamental de empresas [[8]].

_____________________________________________________________________________________________________________

[[1]]- Matemáticamente esto supone que la variable Rentabilidad (sumar 2) es aditiva = LINEAL, mientras que la variable Probabilidad (dividir por 2 = multiplicar por 0,5) es multiplicativa = EXPONENCIAL. En cierta forma podemos suponer que la Rentabilidad es inversamente proporcional a la Probabilidad de obtenerla, pero además que lo es en forma Exponencial (no en forma Lineal).- Esto supone que cualquier rentabilidad concreta de una cartera (en particular la Rentabilidad histórica promedio del 8%), presenta una gran RESISTENCIA (inercia) a las modificaciones al ALZA (los aciertos se PREMIAN lentamente y con dificultad);... al menos así lo parece en las carteras constituyentes de los Fondos aquí representados.- Recíprocamente, esto supone también que, a partir de cualquier rentabilidad concreta (en particular la del 8%) , hay una gran PREDISPOSICIÓN a la BAJA (los errores se CASTIGAN rápida y severamente).

[[2]]- La Media coincide con la Mediana, cosa que parece muy razonable en una distribución estadística de Fondos como la que aquí estamos estudiando.

[[3]]- Desgraciadamente las COMISIONES incluyen más aspectos (algunos muy subliminales) que incluso son aún más dramáticos que el que acabo de comentar. Es un debate muy interesante, pero demasiado extenso para ser tratado aquí [seguramente le dedicaré un nuevo artículo].

[[4]]- Este 3,7% NO incluye el impacto fiscal. Si lo tenemos en cuenta, seguramente la rentabilidad neta que recibe el partícipe esté por debajo del 3%,... o incluso del 2% !!!!.

[[5]]- Este 12% ya tiene descontada la COMISION de gestión, que vamos a suponer del 2% (en ralidad es algo menor). Por lo tanto la Rentabilidad "tecnica" de Bestinver es del 14% ( = 12% + 2%),... en consecuencia, Bestinver no supera al 8% del Mercado en 4 puntos, como decimos arriba, sino realmente en 6 puntos (un 6% !!!).

[[6]]- Esta condición es absolutamente prioritaria. Tanto es así, que si un Fondo comete alguno de estos severos errores, no sólo considero que ese Fondo debe ser excluido fulminantemente, sino que tambien lo debe ser todo el equipo gestor (la Gestora),... por su incapacidad manifiesta de generar valor a sus clientes.

[[7]]- La Inversión en Valor consiste en invertir en empresas sólidas y CONSOLIDADAS, que suelen ser grandes y de sectores muy tradicionales (a diferencia de las empresas de "crecimiento", que suelen ser más jóvenes, novedosas, volátiles y arriesgadas). El ámbito temporal en el que se se desarrolla la Inversión en Valor es siempre el muy LARGO PLAZO.

[[8]]- El Análisis Fundamental se basa en el estudio real y objetivo de las Empresas. Sus balances, estado de cuentas, flujos de caja, Déficit, Béneficios, ETC,...podriamos decir que se trata de "auditar" las empresas. Este tipo de análisis NO tiene absolutamaente NADA que ver con el LAMENTABLE Análisis Técnico (muy utilizado también); del que con decir que es una CHAPUZA MONUMENTAL ya está todo dicho.

_____________________________________________________________________________________________________________