Carteras de baja volatilidad online!

Hemos desarrollado un sistema automático de recomendación de carteras de acciones, con volatilidades inferiores a los índices de mercado (S&P 500 y EuroStoxx), pero sin renunciar a su rentabilidad asociada en el largo plazo. Estas carteras están denominadas en dólares y en euros, son altamente líquidas y toman solamente posiciones largas. Podéis acceder al sistema aquí: http://lowvol.uc3m

![Estrategias de baja volatilidad: anomalía de riesgo, no de rentabilidad Estrategias de baja volatilidad: anomalía de riesgo, no de rentabilidad]()

Estrategias de baja volatilidad: anomalía de riesgo, no de rentabilidad

Es bien conocido que estrategias como value y momentum investing proporcionan unas rentabilidades a largo plazo superiores a lo predicho por la teoría. Lo que es menos conocido es que las estrategias tipo low volatility investing proporcionan unas rentabilidades ajustadas por riesgo muy superiores a lo enunciado por la teoría.

![ETFs de baja volatilidad ETFs de baja volatilidad]()

En anteriores entradas ya he hablado de las ventajas de las carteras de baja volatilidad, debido a las mejores rentabilidades (por riesgo) que consiguen respecto a los índices de mercado.

![Las carteras de mínima varianza Las carteras de mínima varianza]()

Las carteras de mínima varianza

En esta entrada trataré de introduciros a un tipo de carteras con gran auge en la actualidad: las carteras de mínima varianza. Estas carteras presentan unos niveles bajos de volatilidad a lo largo del tiempo y, más aún, obtienen unos niveles de rentabilidad superiores a los de los índices asociados (por ejemplo, el Ibex, el S&P 500, etc).

Las carteras equiponderadas

En esta entrada trataré sobre un tipo de carteras que, especialmente en USA, están ganando cada vez más popularidad: las carteras equiponderadas, también conocidas como estrategias 1/N. La idea es muy sencilla: dado un conjunto de N activos de interés, invertiremos la misma proporción 1/N en cada uno de ellos.

Diversificar: el riesgo disminuye, la rentabilidad no

Tener un amplio abanico de empresas ayuda a reducir el riesgo sin renunciar a la rentabilidad esperada. Y no hace falta que el número de empresas sea muy alto, siempre que se escojan empresas con dependencias (correlaciones) no muy fuertes entre sí. Pero cuidado, que en épocas de crisis las correlaciones se disparan!

El largo plazo: el riesgo disminuye, la rentabilidad no

Las inversiones a corto plazo son muy sensibles al periodo inicial de inversión. En contra, las rentabilidades obtenidas en el largo plazo son prácticamente independientes del periodo inicial de nuestra inversión. Esto significa que podemos empezar a invertir cuando mejor nos venga y luego olvidarnos.

Tan importante es riesgo como rentabilidad

En esta entrada continuaremos explicando el concepto de riesgo. Como ya he comentado, yo el riesgo lo veo como la consecuencia desfavorable de un suceso debido a la incertidumbre que nos rodea. O sea, tiene que ver con el temor que tiene uno porque no se cumplan ciertas expectativas en el futuro.

El riesgo y los extraños dados de Warren Buffett

En esta entrada os voy a mostrar el funcionamiento de unos dados curiosos que ya los analizó en su momento Warren Buffett, gran apasionado de las matemáticas. Lo bueno de estos dados es que ayudan a entender muy bien la incertidumbre (y el riesgo) que hay detrás de los mercados financieros, así como las consecuencias en nuestra toma de decisiones.

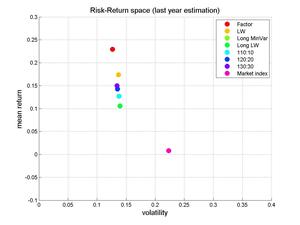

Comparación eficiente de estrategias de inversión

En esta entrada mostraré cuál es la mejor forma de comparar distintas estrategias o estilos de inversión. En principio será mejor aquella estrategia que nos haga ganar más dinero. Pero cuidado: seguramente sea la más arriesgada…

El Riesgo de Estimación: las consecuencias

El riesgo de estimación causa que los pesos la cartera asignados a cada empresa sean muy inestables con el tiempo. Esto es, la cartera de Markowitz será muy errática y recomendará posiciones muy extremas en cada periodo. En el fondo, la cartera de Markowitz asume que lo que va a ocurrir en el futuro es parecido a lo ocurrido en el pasado.

El Riesgo de Estimación: ¿un nuevo riesgo?

En la anterior entrada vimos cómo la cartera diversificada de Markowitz tenía un comportamiento mucho peor que un índice de mercado. En general, esto ocurre casi siempre que intentemos aplicar las idead iniciales en la práctica.

Teoría Moderna de Carteras: un poco de Matemáticas

En esta entrada continuaremos con los conceptos básicos de diversificación, aunque nos hace falta la ayuda de unas pequeñas matemáticas, pero se entienden muy bien.En primer lugar, necesitamos calcular la rentabilidad en bolsa de una empresa en un determinado momento, t. Es simplemente el cambio porcentual del precio respecto al periodo anterior, t-1.

Teoría Moderna de Carteras: La Motivación

El concepto básico de esta teoría es la diversificación. Esto es, supongamos que tenemos 1200 euros y los queremos invertir bien en el B. Santander o bien en el BBVA. Pensamos que ambos bancos tendrán la misma rentabilidad esperada y los mismos niveles de riesgo. ¿Qué será mejor, invertir 1200 euros en SAN, o invertir 600 euros en SAN y los otros 600 en el BBVA?

Bienvenidos a este blog donde trataré de explicaros cómo crear y mantener una cartera de inversión, usando herramientas matemáticas relativamente sencillas, y con un buen comportamiento en la práctica. Este tipo de carteras está basado en estrategias de baja volatilidad. Esto es, carteras con bajo riesgo pero con similares (o incluso mejores) rentabilidades que las de índices de mercado,