El sector turístico (11,7% del PIB español) está siendo el motor de la economía. Se espera un avance en 2016 en torno al 3,4%, superior al 2,7% estimado para el PIB español. Meliá y NH son las dos únicas compañías cotizadas del sector hotelero español. Son las dos primeras en el ranking de hoteles en España en cuanto oferta, aunque la cuota de mercado de estas cadenas en el mercado español es pequeña.

Durante la crisis no se ha producido un reajuste en el tamaño de la oferta hotelera. El número de hoteles se mantiene estable mientras que el número de plazas está un 7% por encima de los niveles de 2007. La recuperación del sector comenzó por los niveles de ocupación. En una primera fase se ha sacrificado rentabilidad por ocupación y así las tasas de ocupación han ido subiendo, situándose ya por encima de los niveles pre-crisis. En el último año los precios también se recuperan. Esto es más relevante en hoteles de mayor categoría, que habían mantenido una política más agresiva en precios. No obstante, el índice de precios aún está un 2% por debajo de 2008.

El efecto de mayor ocupación y precios da unos crecimientos del ingreso por habitación de doble dígito en 2015, con muy buenas expectativas para 2016. El crecimiento está liderado por hoteles urbanos, tendencia que continuará debido a la fortaleza del turismo de negocios. Éste es clave en la recuperación del ingreso por habitación urbana, ya que el gasto del turista de negocios es un 60% superior al vacacional.

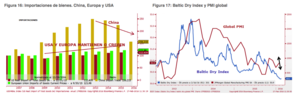

El sector mantiene un buen mix de demanda nacional e internacional. Las estimaciones de crecimiento de la economía española para los próximos años suponen mantener al turista nacional, principal mercado para el sector hotelero español. Las buenas perspectivas económicas en Europa, la bajada del coste de los combustibles y la debilidad del euro están detrás de la fortaleza de la demanda internacional. Ésta se ve impulsada por la situación de inseguridad de los competidores mediterráneos en el turismo de Sol y Playa, con un fuerte trasvase de turistas desde Túnez, Egipto y Turquía a España. Estos turistas “prestados” tardarán en volver a las zonas ahora conflictivas.

Uno de los retos del sector es el crecimiento de la competencia no regulada: el aumento de la oferta de viviendas en alquiler para uso turístico supone ya, más de la mitad de la oferta de alojamiento en España.

Perspectivas positivas para 2016 Optimismo del sector:

La Encuesta de Confianza Empresarial muestra que un 90,7% de los hoteleros prevé incremento de ventas en 2016 y un 90,2%, espera incremento de beneficios. Las cifras son más elevadas en los hoteles urbanos frente a los vacacionales y se dan prácticamente en todos los destinos.

Los datos de 2016 publicados confirman las expectativas: La llegada de turistas extranjeros subió en enero un 11,4%, los alojados en hoteles aumentaron un 13% y el número de los que llegaron en viaje de negocios subió un 21,9%.

El sector turísitico español

El turismo es uno de los principales sectores de actividad de la economía española y el motor de la recuperación económica en los últimos años. El valor estimado de la actividad turística en 2015 es de 124.000Mn€, representando un 11,7% del PIB. El sector da empleo a 2,09 millones de personas entre asalariados y autónomos (el 11,5% de la población ocupada).

Según datos de Exceltur el crecimiento del PIB turístico en 2015 ascendió al 3,7% en el conjunto del año, frente al 3,2 % del PIB nacional, con una tasa de crecimiento del empleo del 5,7% frente al 3,3% total. En 2016 el turismo seguirá siendo el principal motor de crecimiento económico, esperándose un aumento del 3,4% superior al 2,7% estimado para el PIB nacional.

Además, una de las principales contribuciones del turismo a la economía española es la aportación al equilibrio de la balanza de pagos, compensando parte del tradicional déficit comercial exterior. En el periodo 2008-2013, la aportación del turismo fue del 2,8% de la balanza por cuenta corriente.

Demanda del turismo

El principal “driver” del sector actualmente es la fortaleza de la demanda, tanto nacional como internacional. El mercado más importante es el nacional, que realiza el 54% de gasto en el sector. La recuperación del consumo ayudado por los bajos tipos de interés y, sobre todo, por el efecto directo en el bolsillo que supone la caída del precio de los combustibles (37% en 2015), ha traído una notable recuperación del consumo y del gasto turístico de los españoles en los dos últimos años.

Respecto a los turistas extranjeros, el número de visitantes foráneos está en máximos históricos. El crecimiento ha sido prácticamente constante, salvo un bache en 2008 y 2009, alcanzándose en 2015 un nuevo record: 68,1 millones de turistas (3 millones más que en 2014). La procedencia se concentra en tres países: Reino Unido (23,4%), Francia (16,9%) y Alemania (15,2%).

Con datos de enero de este año, se observa que la tendencia de crecimiento se mantiene: en enero nos visitaron 3,5 millones de turistas internacionales, un 11,2% más que en el mismo mes de 2015.

Los principales motores de esta tendencia son:

- La inestabilidad política y los graves problemas de seguridad en varios países competidores de España en turismo de sol y playa, que han provocado un trasvase de turistas hacia España. Se calcula que, en conjunto, Túnez, Egipto y Turquía pueden haber perdido unos 2,1 millones de turistas sólo en 2015, de los que aproximadamente 1 millón habrían sido derivados hacia España.

- La depreciación del euro (16,5% frente al dólar y 9,92% frente a la libra) ha ayudado a un mayor flujo de turistas nórdicos, británicos y norteamericanos y, a la vez, ha supuesto un incentivo para los turistas de la zona euro a no salir, por el encarecimiento de los mercados dolarizados. La demanda de pernoctaciones de norteamericanos en 2015 ha subido un 12,1% y la de británicos, un 8,9%.

A este crecimiento de las pernoctaciones se suma el hecho de que son los turistas extranjeros los que más utilizan los hoteles, dado el carácter más largo de sus visitas: la estancia media de los turistas no residentes es de 4,33 días, mientras que la de los residentes es de 2,32 días.

En términos de gasto realizado por los turistas internacionales, el monto total en 2015 fue de 67.385 millones de euros, un 6,8% más que en 2014, frente al 0,8% de incremento del gasto medio por turista, lo que indica que prácticamente todo el crecimiento vino vía aumento del volumen de turistas, sin que el factor precios haya jugado un papel determinante hasta la fecha.

- Un tercer motor del crecimiento del turismo está siendo la recuperación de los viajes de negocios. En este segmento, el turista realiza un gasto medio diario un 60% superior al realizado por el turista de vacaciones, con una mayor utilización de servicios hoteleros. Éste es, básicamente, un turismo urbano, concentrado en las principales ciudades y muy sensible al nivel de actividad de la economía. La entrada de turistas internacionales por este motivo, un 6% del total, no empezó a recuperarse hasta 2014 y ya en 2015 el turismo extranjero de negocios ha crecido un 17,5%. En cuanto a los españoles, los viajes de negocios experimentaron un incremento del 11,3%, reflejo del mejor escenario macroeconómico de España.

Oferta del turismo

El mercado hotelero español se caracteriza por estar tremendamente atomizado y centrado en cadenas y grupos familiares de capital español. Con datos de 2015, el 18,4% de la oferta de alojamiento está gestionada por las 10 cadenas hoteleras más importantes, entre las cuales Meliá, con un 5,1% del total de habitaciones ofertadas, y NHH, con una cuota del 2,5%, copan los dos primeros puestos por delante de Barceló (1,9%) y RIU (1,7%).

En número de plazas hoteleras, España es el segundo mercado europeo con una cuota de mercado del 16%, por detrás de Italia. Siendo tan importante a nivel europeo, sorprende la poca presencia de grupos hoteleros internacionales. Con presencia extranjera relevante sólo se encuentra Marriot que, a pesar de ser la segunda cadena hotelera mundial, sólo es la décima en el ranking español.

Respecto a la capacidad hotelera, entre 2000 y 2010 el sector experimentó un proceso de expansión que dio lugar a un exceso de oferta y dejó a las cadenas hoteleras fuertemente endeudadas (poco a poco se va solucionando). Así, mientras que la demanda crecía al 1,6% TACC, las plazas ofertadas lo hacían al 3,1%. Este fenómeno fue más acusado en la oferta de ciudad, donde el crecimiento superó el 4%.

La crisis ha provocado un proceso de reajuste, pero no en términos absolutos, ya que el número de hoteles ha permanecido constante a lo largo del periodo 2008-2014. En este sentido, se ha producido una disminución del 15% en los alojamientos de menor categoría, mientras que los hoteles de 4 estrellas han aumentado en un 27% y los de 5 estrellas, en un 20%. Todo ello ha supuesto un incremento de las plazas disponibles de un 7% desde 2007.

La fragmentación del sector y el exceso de oferta aún no han provocado grandes operaciones de integración. Las grandes cadenas han optado por invertir en otros mercados con menores gastos y mayores expectativas y tan sólo hemos asistido a operaciones corporativas entre cadenas hoteleras y tour-operadores (Rui-Tui; Barceló-SpecialTours).

En cuanto al modelo de gestión, el 66% de las habitaciones operadas por las cadenas son en régimen de propiedad, un 20% en régimen de alquiler, un 11% en régimen de gestión y el 3% restante en franquicia. Esta situación contrasta con otros mercados como el americano, donde la explotación en propiedad es marginal.

Otra característica, en este caso de los hoteles de turismo vacacional, es su elevada dependencia de los tour-operadores internacionales, especialmente en los hoteles de Baleares y Canarias, ya que más del 80% de las pernoctaciones son de clientes de tour operador. Un dato para comparar: en los hoteles de Madrid, el peso del tour operador ronda el 12%. Los hoteles urbanos tienen una base de clientes más diversificada, repartida entre el cliente corporativo nacional, el cliente del segmento MICE (reuniones, incentivos, convenciones y eventos) y el cliente de turismo de fin de semana.

Finalmente, hay que destacar entre las amenazas del sector una tendencia creciente y generalizada en toda Europa, como es la pérdida de peso relativo de los hoteles en comparación con otros alojamientos. La llamada “hotelización de viviendas en alquiler” surge como un nuevo tipo de alquiler turístico de cortas estancias, distinta al tradicional arrendamiento de viviendas de más larga duración. Su crecimiento desde 2010 es exponencial. El número de turistas extranjeros alojados en viviendas alquiladas entre 2010 a 2014 aumentó en un 49%, mientras que el número de turistas lo hizo en un 21%. Este crecimiento viene de la mano de plataformas P2P, como muestra el hecho de que el 65% de esa oferta es intermediada por 3 plataformas on-line. Con datos de abril 2015 ya eran 2,7 millones de plazas de viviendas en alquiler turístico, superando los 2,4 millones de plazas regladas.

En este sentido, se estima que el 48% del total de la oferta de alojamiento turístico urbano en España y el 40% en los mayores destinos vacacionales son ya viviendas en alquiler comercializadas a través de plataformas on-line.

Evolución del sector hotelero

Los destinos vacacionales españoles cerraron 2015 en un gran momento con un crecimiento de ingresos del 8,7%. El ingreso por habitación alcanzó los 62,3 euros, un 31% por encima de la media de 2008 y con muy pocos destinos por debajo del nivel de ingresos de 2008. La causa principal es el incremento de los precios hoteleros (+7,2%).

El turismo urbano tuvo en 2015 un mejor comportamiento que el vacacional, gracias a la recuperación de la demanda española y, especialmente, al fuerte incremento del turismo de negocios, tanto nacional como internacional. Los ingresos de este segmento subieron un 11,5%. Es muy importante destacar que el crecimiento se explica tanto por el aumento de la ocupación (+6,4%) como de los precios hoteleros (+4,9%). Gracias a esto, los ingresos medios por alojamiento se sitúan por encima de los niveles previos a la crisis (55,7 euros en 2015 frente a los 54,7 euros de 2008). A pesar de esta mejora agregada en la mayoría de las ciudades los ingresos están aún por debajo de los de 2008.

Por categorías, han sido los establecimientos de más estrellas los que mejor han aguantado la crisis y los que han registrado los incrementos más fuertes en 2015. En este año, el ingreso por habitación de los hoteles de 5 estrellas urbanos ha subido un 13,1% y un 11,5% el de los hoteles vacacionales. En los hoteles de 4 y 3 estrellas urbanos el ingreso por habitación ha aumentado un 10,3%, mientras que en los destinos vacacionales el ingreso por habitación de los hoteles de 4 estrellas ha subido un 5,8% y el de 3 estrellas un 8,2%.

Perspectivas 2016

Para 2016 el panorama es optimista. Según la encuesta Exceltur entre empresarios turísticos, un 89,3% de éstos esperan aumento de ingresos en 2016, al mantenerse vigentes gran parte de los drivers del sector en 2015: se mantiene la inestabilidad política que lleva a los turistas extranjeros a buscar sitios percibidos como seguros para su destino de vacaciones, el precio bajo de los combustibles que anima al consumo y la divisas estables que contribuyen al mantenimiento de las ventajas competitivas de España como destino de vacaciones. En este sentido, hay que ser prudentes con la evolución de la libra por los temores al resultado del referéndum sobre la permanencia del Reino Unido en la UE. No hay que olvidar que los británicos son los turistas que más nos visitan.

Los datos de 2016 van confirmando las expectativas positivas: La llegada de turistas extranjeros en enero subió un 11,4%, un 13% aumentaron los alojados en hoteles y un 21,9% subió el número de los que llegaron en viaje de negocios. En este sentido, las cifras de actividad publicadas por IAG respecto al mes de febrero muestran como el cliente business se recupera con fuerza y la demanda de Iberia y Vueling suben un 14,3% y un 26,9% respectivamente.

Retos para el sector hotelero

Entre los retos más importantes del sector para los próximos años encontramos:

- Elevar la calidad de los servicios prestados que justifique una subida de precios y que ayude a mantener esos turistas “prestados” por la inseguridad de otras zonas del Mediterráneo.

- Reducir la dependencia de los tour-operadores en el turismo vacacional.

- Hacer frente a la competencia de la estancia “no regulada”.

- Evitar que se repitan los excesos de aumentos de la oferta que caracterizó el anterior boom, controlando el apalancamiento.

- Reducir la atomización, incrementando el tamaño de las cadenas.

- Reducir el peso de la gestión en propiedad, lo que contribuiría a mejorar la posición financiera de las empresas y la rentabilidad de la gestión hotelera.

- Competir en el área digital, sacando ventaja del conocimiento de los clientes.

MELIÁ HOTELES INTERNACIONAL: Tesis de inversión

- Meliá está en un sector en crecimiento por lo que tenemos un buen momentum de beneficios.

- España (49% ventas de Meliá) se ha consolidado como destino turístico internacional y se ha visto beneficiada por los problemas políticos y de inseguridad que han afectado a mercados próximos (Túnez, Egipto, Grecia,...), derivando turistas de estos mercados a la costa Mediterránea española.

- Su posicionamiento estratégico en Cuba le puede ofrecer nuevas fuentes de crecimiento ante la finalización del embargo y apertura al turismo americano.

- Meliá va a disfrutar de crecimientos del ingreso por habitación en torno al 10% en los próximos años, frente a menores incrementos de los competidores, cuya media se estima estará entre el 1,7% y el 3%. Con estas subidas del ingreso por habitación, el fuerte apalancamiento operativo de la compañía le permitirá obtener crecimientos de beneficios superiores al 30% en los próximos dos años.

- Con un EV/EBITDA de 9,7 veces Meliá cotiza muy por debajo de los precios pagados por las últimas transacciones (27 veces EBITDA) y con una fuerte generación de caja (6,9% FCF yield) que permite reducir la deuda y pagar el dividendo. Las estimaciones del consenso no están teniendo en cuenta un posible incremento de la remuneración al accionista.

- Adicionalmente, Meliá es un “play” del sector inmobiliario sobre el que tenemos buenas expectativas en Europa y en especial en España donde se viene observando recuperación de los precios. Hay valor en los activos inmobiliarios del grupo: frente a un VE actual de Meliá de 2.600 millones de euros, JLL valora el portfolio inmobiliario de Meliá en 3.125 millones de euros. Esto supone un NAV de 12,6 euros por acción. Sólo con esto, sin dar valor alguno al negocio hotelero, a 10 euros de precio actual, la compañía estaría cotizando con un 20% de descuento sobre su NAV.

- Clave en la valoración de la compañía es la posibilidad de conversión de un bono de 250 millones de euros emitido en abril de 2013, cuya ventana se abre el 4 abril de este año con un strike de 9,5. Esto le permitiría rebajar la deuda hasta 2.6 DN/EBITDA (sin ganancias de capital), reduciendo la carga financiera (cupón del 4,5%) en un 22%. A medio plazo, Meliá podría recuperar el “investment grade”.

Meliá es el grupo hotelero número uno en España donde tiene una cuota del 5,1% y la tercera en capacidad en Europa, detrás de Intercontinental y Accor. Es una cadena internacional, en la que España representa el 49% de sus ingresos. Centrados en zonas turísticas, Meliá está presente en otros 39 países, fundamentalmente en el Mediterráneo y el Caribe. Meliá opera sus más de 300 hoteles a través de siete marcas, que cubren 3 segmentos de clientela (Premium, “Upscale” y “Midscale”), todo ello utilizando un modelo de gestión que está cambiando hacia un formato “asset light”, con mucho menos activos en propiedad. Como consecuencia, las habitaciones en propiedad son actualmente solamente el 18% del total.

- Meliá es una empresa en crecimiento, con buenas expectativas de mejora de resultados para los próximos años, como resultado del buen momentum del sector, su buena diversificación geográfica y una estrategia expansiva.

- La empresa tiene un alto apalancamiento operativo, lo que la hace especialmente sensible a incrementos de ingresos. Por cada 1% de aumento del ingreso por habitación, el EBITDA sube en 8 Millones de Euros (un 2,7% del EBITDA 2015) y el BPA lo hace en 0,02 euros.

- Tras las fuertes caídas sufridas entre 2007 y 2010 como consecuencia de la crisis, hemos asistido a una recuperación paulatina de las tasas de ocupación hotelera y de los precios. La compañía ha disfrutado de crecimientos del ingreso por habitación del 7% en los últimos 3 años y se prevé que pueda acercarse al entorno del 10% de media en los próximos 4. Esto lleva a estimaciones de crecimiento del beneficio por acción superior al 30% en los próximos dos años. La buena situación del mercado ha supuesto una mejora en la generación de caja, que, junto con la venta de activos, ha permitido reducir deuda y por tanto la carga de intereses.

En 2015 el Ingreso por habitación aumentó un 15,17% gracias a la fortaleza del mercado español donde Meliá creció por encima de la media del sector, en precios y en capacidad. Sobre todo, destaca la mejora del ingreso por habitación urbana (+17%) debido a la recuperación de los viajes de de negocios. En América, la mejora es debida a un efecto precio, donde juega un papel importante la divisa. En 2016 esperamos que continúe la tendencia positiva de los niveles de ocupación, con precios al alza sobre todo en España, tal y como muestran ya los datos publicados del mes de enero.

La estrategia de crecimiento de la compañía pasa por la apertura de nuevos hoteles, 99% de ellos fuera de España (en mercados emergentes vacacionales y en capitales europeas), de categoría superior o de lujo (94%) y gestionados todos bajo modelos de no propiedad. Fruto de la expansión en la década anterior y de su tradicional perfil de propietario de los hoteles, Meliá ha tenido siempre un nivel de deuda elevado, tanto absoluto como relativo. En 2013 el ratio DN/EBITDA llegó a los 4,8, con un importe de deuda neta de 1.158 millones de euros. Desde ahí, la reducción ha sido intensa, cerrando 2015 en 769 millones de euros, 2,62 veces DN/EBITDA.

Además de la actividad hotelera, Meliá desarrolla una activa política de gestión de sus activos inmobiliarios, por un lado para agilizar el cambio hacia contratos de gestión y joint ventures y por otro para reducir deuda financiera. En 2015, el negocio inmobiliario de Meliá ingresó 69,9 millones de Euros, 61,2 de los cuales se deben a ventas de inmuebles, con unas plusvalías de 47,3 millones de euros.

Los ratios de la compañía continuarán mejorando al beneficiarse del buen momento del sector, gracias al apalancamiento operativo y a la fuerte generación de caja, que permitirán continuar con la reducción de deuda.

![ingresos melia]()

NH HOTEL GROUP: Tesis de inversión

- NH está en un sector en crecimiento, el turístico, y dentro de este en un segmento en clara recuperación: el de los hoteles urbanos y los viajeros de negocios en Europa. NH se beneficia directamente de las buenas perspectivas de este segmento ya que un 90% de sus habitaciones se encuentran en ciudad, con un 89% de su EBITDA originado en Europa. Así ya hemos visto como el ingreso por habitación de NH crece en 2015 un 11%, el 95% del mismo vía precios, manteniendose elevada la tasa de ocupación.

- NH es una historia de reestructuración. La crisis pilló a la compañía en plena fase de expansión internacional, con un apalancamiento excesivo y con poca flexibilidad para el recorte de costes dado el elevado peso de inmuebles en propiedad. La paralización de las inversiones llevó a falta de mantenimiento en los hoteles con la consiguiente caída en ocupación y precios. En 2013 se puso en marcha un plan estratégico a 5 años para darle la vuelta a la compañía con un agresivo programa de reestructuración centrado en el reposicionamiento de activos, con inversión en remodelación, mantenimiento y actualización de los hoteles, buscando mejorar la calidad de las habitaciones y justificar la subida en los precios. Adicionalmente, se han llevado a cabo programas de reducción de costes, vendiendo hoteles no estratégicos y cancelando contratos de gestión de baja rentabilidad. Este año se espera realizar ventas de activos por unos 140 millones de euros.

- El éxito de plan de reposicionamiento junto con el alto apalancamiento operativo de la empresa, nos lleva a esperar cifras de crecimiento de EBITDA del 20% para los próximos dos años. En 2019, esperamos que el EBITDA doble las cifras actuales.

- Hay una notable mejoría de la situación financiera de la compañía, tras haber superado una situación difícil con pérdidas abultadas y un ratio Deuda Neta/ EBITDA que alcanzó las 12 veces en 2012. La entrada en el capital a la compañía china HNA (29,5%), la renegociación de la deuda y la venta de activos inmobiliarios han permitido reducir el apalancamiento de la compañía, bajando el ratio a 5,6 veces DN/EBITDA. El objetivo para los próximos años es llegar a un ratio de 3,0 a 3,5 veces DN/ EBITDA (4 veces en 2016).

- La cartera de Real Estate ofrece un gran potencial de revalorización. Con datos de 2014 NH posee inmuebles valorados en 1.600 millones de euros. En las próximas semanas se hará público un nuevo informe actualizando esa valoración que podría suponer un aumento de valor del 10% si nos guiamos por las revalorizaciones publicadas recientemente por las SOCIMIS cotizadas.

- Posibilidad de ser objeto de una operación corporativa. Por su tamaño mediano y buen posicionamiento en las principales ciudades europeas, NH es un posible objetivo en el escenerio de consolidación que vive el sector. Hemos asistido recientemente al anuncio de fusión de Marriot y Starwood y la compra de FRHI por parte de Accor, donde se han pagado múltiplos de 27 veces EV/EBITDA antes de sinergias, muy por encima de las 11 veces a las que cotiza NH. No obstante, el principal accionista del grupo, HNA, tiene vocación de permanencia y no se descarta incluso que pudiera llegar a hacer una oferta por el total de las acciones. No hay que perder la referencia de los 4,06 euros por acción que fue el precio de entrada de HNA en el capital de NH.

NH es un grupo hotelero que cuenta con cerca de 400 hoteles con alrededor de 60.000 habitaciones en 29 países de Europa y América. NH opera en su gran mayoría hoteles urbanos a través de 3 marcas:

- NH Hoteles: Hoteles urbanos de 3 y 4 estrellas

- NH Collection: Hoteles Premium en capitales y ciudades principales

- NHOW: hoteles de diseño "no convencionales" en ciudades más cosmopolitas

Su oferta vacacional la realiza a través de la marca Hesperia Resorts.

En el capital de NH destaca la presencia del grupo chino HNA con un 29,5% del capital y el Grupo Hesperia, con un 9,10%. Aunque en España sólo tiene una cuota de mercado del 2,5%, NH ocupa el segundo puesto en el ranking por número de habitaciones, por detrás de Meliá. También ocupa el segundo puesto en Italia, Holanda y Argentina. En 2015 cerró la compra de Hoteles Royal por 66 millones de euros que, con presencia en Chile y Colombia, complementa su oferta en Iberoamérica.

La estrategia de reposicionamiento de los hoteles está comenzando a dar sus frutos. La inversión en la remodelación de los hoteles va permitiendo subidas de precios y aumento de niveles de ocupación. En 2015, el ingreso en los hoteles remodelados se incrementó en más de un 35%.

En 2015, el ingreso por habitación ha subido un 10,95%, prácticamente todo debido al aumento de los precios. NH se ha beneficiado de la fortaleza del mercado español e italiano. Así aunque el incremento de la ocupación total es mínimo (+0.7%), hay recuperación en España e Italia, mientras que en los mercados más maduros de Benelux y Europa Central los hoteles se resintieron tras los atentados de París y los temas de inseguridad relacionados con los la llegada de refugiados sirios, con fuertes caídas en la ocupación durante el último trimestre. En 2016, esperamos continúe la tendencia positiva en los niveles de ocupación en España e Italia y se recuperen ligeramente en Europa Central, manteniéndose la tendencia positiva de los precios. Los datos publicados en España respecto al mes de enero, confirman esta tendencia.

Mientras que los ratios actuales muestran la situación de la compañía con elevada deuda e insuficiente nivel de ingresos, las expectativas para los próximos años ofrecen un panorama más alentador, a medida que NH vaya recogiendo los frutos de la reestructuración y el reposicionamiento de sus hoteles, beneficiándose de la recuperación del turismo urbano y de negocios.

Clave para el cumplimiento de este escenario será el mantenimiento de las expectativas de crecimiento económico, sobre todo en Europa, que permitan mantener unos niveles elevados de ocupación e ir incrementando los precios. Las tendencias vividas en 2015 deben continuar para posibilitar la reducción de la deuda a través de la generación de caja operativa y la venta de activos.