Claro que hay una lucha de clases. Pero es mi clase, la de los ricos, la que está librando esta guerra. Y la estamos ganando.

Warren Buffet

Bueno, si en el anterior artículo me metí con la casta neoliberal que nos gobierna entre bambalinas… En éste, ¡seguiré haciéndolo! No es para menos, pues se merecen eso y mucho más. Aunque no creo que llegue a la colección de insultos, desprecios e improperios que Max Keiser les dedica en todos sus programas.

Muchas veces, tras publicar un post me quedo “descansado”. Cansado pero relajado. Como cuando tienes un “apretón” y buscas un baño desesperadamente. No sé si me entendéis… El caso es que al cabo de un cierto tiempo pienso: ¿Y ahora que digo? Llevo docenas de entradas y ya lo he contado todo... Pero entonces siempre me sucede lo mismo. Sigo leyendo y leyendo lo que la gente publica por ahí y empiezo a preocuparme. Encuentro información que considero relevante para contextualizar y explicar la dura crisis que nos ha tocado vivir y me dan ganas de compartirla con mis amiguetes de Rankia. Normalmente, cuando eso ocurre la mierda ya se está agitando en mis entrañas. Hasta que en un momento dado no aguanto más y me pongo a escribir como un poseso. Será por los espasmos… Y es que ése es el instante en que se encienden otra vez todas las alarmas.

Dios… ¡Esto tengo que contarlo!

De burbuja en burbuja y tiro porque me toca

Estos días me acordé de la estafa Ponzi que los gestores de Afinsa y del Fórum Filatélico montaron en torno a la compra-venta de sellos. Bajo el supuesto de que su compra –y su posterior retirada del mercado- sólo podía incrementar su precio, centenares de miles de personas invirtieron en este pufo porque creyeron que sólo podían ganar dinero. Y si no estaban plenamente convencidas, estas empresas contaban con una vastísima red comercial que le recordaba a todo el mundo aquello de que “estaban perdiendo la inversión de su vida”. La oportunidad de hacerse ricos. Lo cuál tiene algo de gracioso… porque ese tinglado se asemeja en algunos aspectos a lo que vemos hoy en la renta variable; dónde tenemos a un montón de compañías que invierten sumas colosales en la recompra de sus acciones para elevar “artificialmente” su valor. “¡No es lo mismo!” –me diréis. Y bueno, lo admito… Aunque sea a regañadientes. No es lo mismo. Pues los de Afinsa compraban los sellos por cuatro chavos y luego les ponían el precio que les daba la gana para atraer a los codiciosos que querían jubilarse antes de tiempo. Una situación fraudulenta que no puede trasladarse a las bolsas porque el precio de los títulos “es el que es”.

Porcentaje de los beneficios empresariales destinados al pago de dividendos y a la recompra de acciones de la bolsa USA

Pero eso no es todo, amigos. Los del Fórum Filatélico se las apañaron para manipular el precio de los sellos durante décadas; elevando gradualmente su valor para atrapar, según su conveniencia, a nuevas oleadas de incautos con cuyas aportaciones la empresa bonificaba a sus directivos y a todos los inversores que habían llegado primero. Así son los fraudes tipo Ponzi de estructura piramidal. Necesitan ampliar constantemente la base de clientes para disimular sus vergüenzas. En caso contrario la gente deshará sus posiciones y emigrará hacia otras inversiones con mayor rentabilidad. Cuando esto sucede, los inversores con “información privilegiada” venden primero y esperan a que el resto se arruine. No van a ser ellos los que ganen el último centavo… Los administradores saben que el fraude tiene los días contados y que sólo es cuestión de tiempo para que se destape el pastizal.

Es triste, pero así son las cosas. En general, las burbujas tipo Ponzi son vulnerables tanto en los tiempos de vacas gordas como de vacas flacas. Los del Fórum Filatélico-Afinsa no pudieron competir con las rentabilidades que ofrecían otros productos relacionados con la burbuja inmobiliaria –muchos de los ellos también de estructura piramidal-; y en mayo de 2006 la Audiencia Nacional ordenó el registro y precinto de todas sus oficinas cuando ya era evidente de que se trataba de un fraude en toda regla. Doscientas cincuenta mil personas se quedaron “pilladas” y sólo recientemente se ha sabido que el valor de mercado de los sellos, unos 80 millones de euros, respaldaba una deuda de 2800 millones. Una pasada, vamos. No se puede estar más apalancado… En cambio otras veces estos chiringuitos se desploman cuando sus clientes venden como locos para obtener la liquidez que necesitan para otros menesteres. Eso es lo que le pasó a Bernie Madoff en Estados Unidos. En un momento dado no pudo atender los requerimientos de capital de sus inversores y al final, cuando lo cazaron, se destapó un fraude de 50.000 millones de dólares.

Veo estas cosas y me pregunto dónde estaban las autoridades regulatorias. ¿A qué se dedica esa gente? La estafa de Fórum duró la friolera de 30 años… ¡Se me revuelven las entrañas!

Ahora bien, respecto a la renta variable ya no sé que pensar… Aunque todo parece indicar que estamos ante un gigantesco sistema Ponzi sostenido por la irresponsable política monetaria de la FED, el BCE, el BoE, el BoJ y el PBOC –en mi humilde opinión-. La única diferencia entre las bolsas y el caso de Fórum es que las primeras tienen cobertura legal. Y otro tanto podría decirse de la renta fija. Como no hay crecimiento real de la economía, los Bancos Centrales no sólo se han convertido en prestamistas de última instancia, sino en compradores compulsivos de cualquier cosas que “se mueva”; sean bonos, acciones, derivados financieros y demás. Han inyectado varias decenas de billones de dólares en todos esos mercados. No me cabe ninguna duda de que se trata de inversiones “teledirigidas” para restaurar el balance de las entidades financieras; muchas de las cuáles, todavía continúan muy tocadas tras 6 años de recesión. O dicho de otro modo: los responsables de la política monetaria de casi cualquier país han creado una burbuja mucho más grande que la estalló durante la crisis subprime que dio el comienzo a la Gran Recesión. En parte, lo entiendo. Si no hubieran empezado la flexibilización cuantitativa, la impresión masiva de dinero, todo el Sistema habría colapsado de un modo parecido a como lo hizo en 1929. ¿Y quién quiere enfrentarse a eso? Los políticos desde luego que no… Así que ahora tenemos a unos mercados mucho más hinchados y apalancados de lo que estaban hace unos años. A la mayoría de los bancos todo esto les importa un carajo porque ahora sus clientes son los propios Bancos Centrales; pues son ellos los que suministran la liquidez que en condiciones normales tendría que venir del sector privado.

Como consecuencia de todo esto, los índices ofrecen una imagen bochornosa y esperpéntica. La bolsa norteamericana está en máximos de sobrevaloración, de sobrecompra, de tamaño en relación al PIB, etc. El PER está altísimo y los retornos a 10 años apenas alcanzan un 1’4% anual –los cálculos son de John Hussman-. Aunque lo peor de todo es que los inversores, sean minoristas o hedge funds, van desestimando el análisis fundamental de las cotizadas porque creen que habrá liquidez hasta el día del juicio final. Y claro, luego vienen sorpresas como las de Pescanova, Gowex o Abengoa. Y lo que te cantaré morena… Miles de empresas esconden muertos en el armario porque el desempeño de la economía real deja mucho que desear. Por ejemplo: el sector del retail estadounidense. Todo el mundo sabe que Walmart tiene problemas; problemas que son mucho peores en compañías como Sears, JC Penney o Whole Foods. Lo que pasa es que estas empresas se dedican a la recompra de sus acciones para aumentar su valor y mejorar su calidad crediticia que luego utilizarán como “colateral” para financiarse más barato en el mundillo del shadowbanking privado. Todas las multinacionales hacen lo mismo. También los bancos. Sólo que ellos abusan del mundillo del shadowbanking público; al menos en Europa, ya que gracias a programas como los LTRO del BCE, éstos pueden comprar hasta el infinito todos los bonos soberanos que salen al mercado (un negocio redondo tanto para los Estados como para las entidades financieras en general).

Los Bancos Centrales están rescatando a los peces gordos y, por eso, no pueden dejar de imprimir dinero. Puede que la Reserva Federal haya terminado el QE3… Pero ahora es el Banco de Japón (BoJ) el que ha tomado el relevo. Tienen que estar comprando activos estadounidenses a tutti ple; y si no lo hacen ellos, pues lo hará el BCE. Es más, mientras Draghi deshoja la margarita… ya corren rumores de que la banca norteamericana empieza a retirar sus reservas aparcadas en las cuentas de la FED para que la banda de música del Titanic pueda seguir animando el cotarro mientras el barco se hunde. Así de grande es la burbuja que han creado. Lo más chistoso es que a esto le llamen “libre mercado”; cuando en realidad, toda la economía está intervenida. Me duele decirlo, pero hoy en día ser “liberal” es un proyecto tan utópico como en su día lo fue el comunismo o el anarquismo.

No hay crecimiento

Vivimos en una especie de Capitalismo planificado, medio soviético, en el que los banqueros centrales han creado un sistema lleno de burbujas que viajan sin ton ni son por el espacio interestelar. Los hay de todo tipo, colores y tamaños. La mayoría de ellas depende de la liquidez que irradia de la Reserva Federal; aunque a veces ni eso, pues algunas de ellas están tan lejos del Sol que muy pronto se van a congelar. Éstas últimas son sin duda las peores, las más peligrosas, porque su colapso final se convertirá en una falla sistémica que arrasará con todo el Sistema. Mientras tanto el valor de las acciones, así como el de los bonos soberanos y corporativos, se parece cada día más al de los sellos del Fórum Filatélico… ¿Cuánto valen en realidad?; ¿cuánto valen en un mundo cuyo crecimiento ni está ni “se le espera”? Su único sostén depende de las inyecciones de dinero creado de la nada por los Bancos Centrales. Del mismo modo en que los responsables de Afinsa necesitaban las aportaciones de los nuevos clientes para poder bonificar a los que habían llegado primero.

¿Pero cómo hemos llegado a esto? Esa es la pregunta del millón y creerme que le he dado muchas vueltas. Ahí va mi teoría… Tras el crash de 2008-2009, la FED acudió al rescate de todo el Sistema. Socorrió a las aseguradoras, a los bancos e incluso compró pagarés de empresa. Gracias a su intervención la estructura del Estado se mantuvo en pie en un momento en que el paro se disparaba y caía la recaudación fiscal. Ben Bernanke es un estudioso de la Gran Depresión y aplicó su propia versión de la flexibilización cuantitativa que Benjamin Strong –el primer gobernador de la Reserva Federal- puso en marcha a principios del siglo pasado para superar la recesión de los primeros años 20; que como todo el mundo sabe, generó una “exuberancia irracional” en los mercados que finalmente explotó en octubre de 1929. Así que a través de los QE, Bernanke hinchó el globo para cortocircuitar las tendencias deflacionarias que causaron estragos en 2009. La única diferencia con Strong es que el tío Ben fue un poco más allá… Pues además de comprar bonos del Tesoro, también adquirió MBS de los bancos para reanimar el mercado de la vivienda.

Gracias a estas medidas el mercado se recuperó. La rebaja del precio del dinero, las inyecciones de liquidez, la reducción del coeficiente de reserva fraccionaria del 2 al 1% y demás, estiraron la oferta monetaria como un chicle. De este modo los bancos obtuvieron la liquidez que necesitaban para apostar por la recuperación de los productos dañados que tenían en cartera; fueran bonos del Tesoro, acciones o derivados financieros del mercado inmobiliario. Invirtieron en ellos, los índices comenzaron a subir y eso atrajo inmediatamente la atención del resto de operadores. Y como el dinero siempre va donde puede mejorar su rentabilidad… ¡Pues allí que nos vamos, Manolo! Todos a comprar “sellos”. Llevamos años así y ahora la burbuja ha crecido tanto que los bancos norteamericanos vuelven a vender los CDO que empaquetan el crédito ninja cuya comercialización, se supone, desencadenó la Gran Recesión.

Estas cosas me dan mala espina… Y tampoco me gusta que las multinacionales estén obsesionadas con la recompra de sus acciones –muchas veces, con dinero prestado- o que la banca siga sin prestar a “main Street”; o que lo haga a intereses prohibitivos. A nadie le importa la economía real. El juego está en otra parte y la FED impide conscientemente que esa liquidez inunde la calle porque tiene miedo a la hiperinflación. Con lo cuál tenemos un escenario de lo más barroco; ya que mientras los bancos, las multinacionales y los Estados pueden financiarse muy barato, las pymes tienen que ajustar los salarios de sus trabajadores porque no carecen de otra vía de financiación. Si a eso le añadimos que una parte del dinero creado por los QE sí hincha los precios –según Shadowstats el IPC estadounidense ronda el 5’5%-, entonces tenemos como resultado un escenario estanflacionario en el que el consumo sigue muy tocado.

Inflación oficial –en rojo- vs. Inflación según Shadowstats

O dicho de otra manera; mientras los ricos son cada vez más ricos gracias a la hinchazón de la burbuja, el resto se las apaña como puede. Eso es una bomba social… Experiencias pasadas nos demuestran que en situaciones parecidas ésta dinámica ha permitido la aparición Estados Oligárquicos dirigidos por los monopolios empresariales que han agudizado la lucha de clases e, incluso, fomentado ciertas formas de gobierno fascista. No tengo ninguna duda de que esto es lo que está pasando en Ucrania desde hace 20 años. Me preocupa mucho el actual proceso de degeneración democrática que se observa en todas partes. Es muy mal augurio. De momento la clase de Buffet va ganando la partida… Pero yo no estaría tan seguro: ¡torres más altas han caído! María Antonieta y Luis XVI pensaban de un modo parecido y acabaron en la guillotina. Y Nick Hanauer, cofundador de Amazon, nos recordaba hace poco en la revista Político que a muchos ricachones no les dará tiempo de coger un jet hacia Nueva Zelanda cuando “vengan las horcas”.

Quizá eso explique porqué los norteamericanos han fomentado la burbuja del frácking. Han reorientado parte del músculo financiero del país hacia perforación de hidrocarburos. Sobre todo se trata de gas natural. Aunque de vez en cuando, de tanto pinchar la tierra, consiguen encontrar petróleo (que no siempre es recuperable). Lo del shale gas y shale oil es como meterse un chute de anfetaminas; te espabila al principio pero te apalanca después. Pues al cabo de dos años la mayoría de los pozos están exhaustos y no dan para más. Así que hay que seguir perforando y perforando hasta que las compañías se quedan sin un centavo…

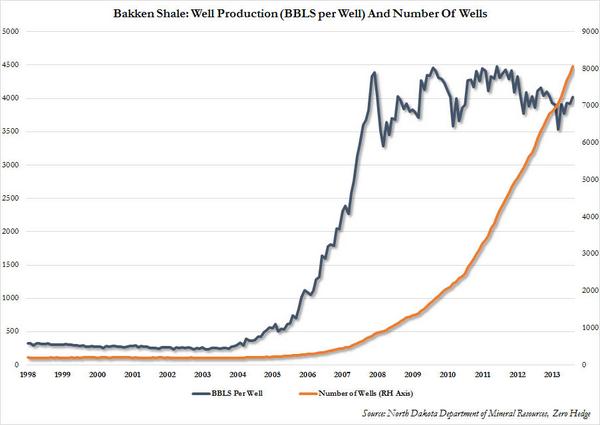

Megayacimiento de Bakken

La producción se mantiene plana mientras el número de pozos sigue creciendo (o de deuda…)

No dudo de que la caída de los precios del gas natural y de las gasolinas habrán dado un respiro a las clases medias cuyos salarios se mantienen planos o caen ante la inflación. Digamos que éste ha sido el aporte keynesiano de la administración Obama para aligerar las cargas de la clase media. Sin embargo el maná del frácking tiene los días contados y me apostaría varias cervezas a que esa burbuja ya está estallando… Asimismo, el gráfico de arriba es una alegoría de lo que le espera a todas las petroleras del mundo. Tardarán más o tardarán menos, da igual, el petróleo se está acabando. Estoy completamente seguro de que esto es lo que está atizando las tensiones geopolíticas entre los países productores y los países consumidores; tensiones que irán a peor en Ucrania y en Oriente Medio.

En el próximo artículo hablaré de Ucrania. Lo que está pasando allí se me antoja fundamental para entender lo que nos espera (espero que no sea así…). Los Bancos Centrales pueden imprimir todo el dinero que les dé la gana, pero los recursos de la Tierra son limitados y, al final, se impondrá la política de la escasez. El 97% del dinero que pulula por el mundo es DEUDA. El Sistema está más apalancado de lo que estaba Afinsa-Fórum Filatélico. La megaburbuja tiene los días contados y cuando caigan las bolsas los ricos ya habrán salido primero.

Un abrazo amigos/as!

Voy en busca de un baño...