Me encanta el logo, “Solo hazlo”. Nike es uno de mis Blue Chips preferidos, la llevo siguiendo 3 años y no me he decido a entrar. Suele pasar, la indecisión es mala compañera y mientras observas como no para de subir. Desde el punto de vista fundamental sigue siendo tan buena inversión hoy como hace 5 años, y mi objetivo es exponer los motivos para afirmar tal punto.

El negocio

Fundada en 1964 es en la actualidad la empresa de ropa deportiva más importante del mundo. Sólo la marca vale 12400 millones según la revista Forbes. En los 80 llega la gran expansión de Nike con la generalización del uso de calzado deportivo en Estados Unidos. A medidos de los 80 sufre una crisis debido a la presión de su competidor principal Reebook, hasta que contrata a Michael Jordan y sus famosas Air Jordan. Desde ese momento hasta hoy no ha parado de crecer. En la actualidad tiene un duro competidor en Adidas, que también me parece una empresa magnifica. Sin embargo creo que el mercado es tan grande y la expansión del mismo no va a parar en los próximos años que hay sitio para las dos marcas.

La lista de productos es inabarcable tanto para niños como adultos. Esta presente en más de 190 países y como bien es conocido la principal parte de su producción se concentra en Asia. El 58% de las ventas se localizan fuera de Estados Unidos. En la tabla que voy a mostrar a continuación se puede observar como el pasado año se produjo un incremento de los ingresos en todos los mercados importantes del mundo.

En la tabla se pueden observar comparativas de dos años. Las columnas relevantes son las que tienen el subíndice (2) porque en ellas se incluye el efecto producido en los ingresos por los cambios de divisa. El mayor incremento se ha producido en China y mercados emergentes. Nike espera seguir teniendo un crecimiento importante en estas zonas los próximos años.

El sector de la ropa deportiva continuara su expansión en el futuro. Las modas cambian pero es evidente que el estilo de vida actual lleva a la mayoría de la población a practicar deporte. En los países avanzados el sector servicios absorbe un gran porcentaje de población activa y el trabajo cada vez requieren un menor esfuerzo físico. Este hecho se tiene que compensar con otro tipo de actividad. A nivel de salud esta demostrado que muy beneficioso y los gobiernos necesitan promoverlo, entre otras cosas para luchar contra la obesidad.

Balance de situación 2010-2012

Liquidez

A primera vista se puede observar como los pasivos son mucho mayores que los pasivos, lo cual en principio es buena señal. Voy a utilizar tres ratios para medir la liquidez más inmediata el Current ratio (Activo corriente/Pasivo corriente), Quick ratio o test ácido (Activo corriente-inventario/Pasivo corriente) y el cash per share (se obtiene de dividir la suma de las dos primeras filas entre el numero de acciones)

Current ratio= 2.98

Quick ratio= 2.11

Cash per share= 4.10

La situación en este aspecto es envidiable. Hay analistas que dirían que tiene un current ratio alto y que se están desaprovechando recursos, yo no estoy de acuerdo en esa afirmación. Cuanto mayores sean estos ratios mejor para mí.

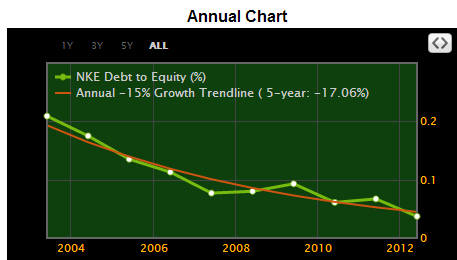

Deudas

En el balance se puede ver como la deuda a largo plazo se ha reducido en los últimos 3 años y prácticamente es inexistente para una compañía tan grande. Añadir que la evolución del debt to equity en la última década es poco menos que impresionante y en la actualidad es de 0,3 cuando en 2003 era de 0,21. Es decir el peso de la deuda en Nike es 7 veces menor.

Cuenta de resultados

En este caso voy a mostrar una serie de gráficos y tablas para mostrar la evolución de los últimos años:

Tanto las ventas como los beneficios han crecido más de un 10% de media la última década. No sólo eso, si no también los márgenes han mejorado. La retribución al accionista ha sido constante y en la actualidad el div yield(%) es de 1,37.

Para finalizar este apartado os voy a poner un gráfico que ilustra el porque para mí sigue siendo tan buena compra hoy como hace 5 años.

La línea azul claro refleja la cotización de la acción y la azul oscuro la evolución del PER. Como se puede observar la cotización ha tenido una tendencia alcista clara pero el PER se ha mantenido en el entorno de 20. Es decir la subida de precio de Nike ha tenido una correlación perfecta con la subida de los beneficios. De forma poco elegante se puede decir que esta igual de cara o barata que hace 5 años.

Otros datos de interés del 2012

Free cash flow (per share): 1,42

ROA: 15,24%

ROE: 22,23%

Un free cash flow elevado te permite seguir expandiéndote en el futuro y reducir deudas. Los planes de expansión de Nike a numerosos mercados emergentes los puede realizar sin ningún problema.

La rentabilidad del negocio es muy elevada, para haceros una idea sólo hay dos compañías españolas con mejor ROA. Como siempre digo si este ratio es elevado y no es flor de un día, la facilidad para crecer es mayor. Como he mostrado en la comparativa entre el precio y el PER, el crecimiento para un inversor en valor es fundamental y se debe perseguir siempre.

Conclusión:

Me parece una magnifica empresa que seguirá siendolo salvo que a los directivos les entre un ataque de locura. Sabe venderse como nadie y a nivel de marketing es de las mejores del mundo. Los fundamentales son fantásticos. El gráfico de largo plazo dibuja una tendencia alcista impecable. No la tengo en cartera pero no me importaría en absoluto