Mucho se ha escrito ya sobre el precio de la vivienda en España y los ajustes que deben producirse en el mismo. Ajustes que, por cierto, aún no llegan según las expectativas razonables que se exponen.

Recomiendo una lectura pausada del post dedicado a "La correcta valoración del precio de la vivienda" de Manuel Caraballo http://manuelcaraballo.wordpress.com/sector-inmobiliario/la-correcta-valoracion-del-precio-de-la-vivienda/

Básicamente, se expresa 3 corrientes en su análisis para el cálculo de la sobre-valoración de los precios de la vivienda :

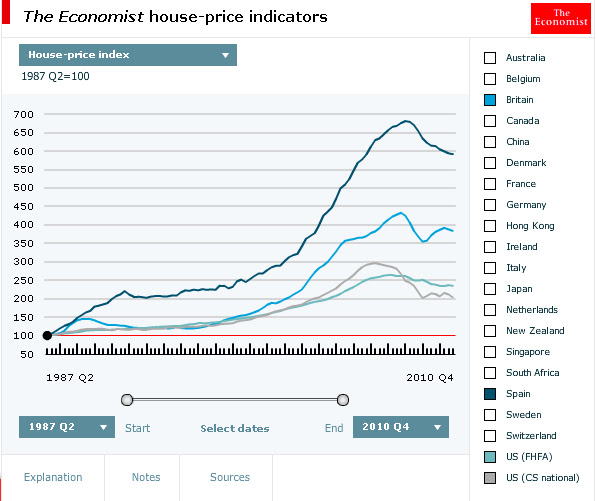

- La utilizada por The Economist. Éste calcula la sobre-valoración a través de la comparación de las rentabilidades que ofrecen los inmuebles a través de su alquiler en distintos países, llegando a la conclusión de que unos países están por encima de la media y otros por debajo. España, dice The Economist, el sector residencial está sobre-valorado en un 50% ( en en'10 el 55%).

- La utilizada por el Instituto Juan de Mariana. Éste calcula la sobre-valoración por la comparativa de las rentabilidades históricas que los inmuebles ofrecieron a sus propietarios ( 33% en en'09)

- La utilizada por Manuel Caraballo ( Izadi AG ). Éste calcula la sobre-valoración por el esfuerzo que realiza el comprador según la renta familiar neta disponible (40% aprox.).

Estoy totalmente de acuerdo con lo expresado por Manuel,respecto a la perspectiva que ofrece cada método. Los 2 primeros métodos aproximan la sobre-tasación para mercados rentistas ( bien porque es tradicional en un país el vivir en una vivienda arrendada, o bien porque se trata de locales, naves, oficinas, ...). Su método, es más adecuado para el mercado español donde es tradicional vivir en vivienda propia, hay un marcado carácter patrimonialista frente al de uso y disfrute del bien como arrendatario.

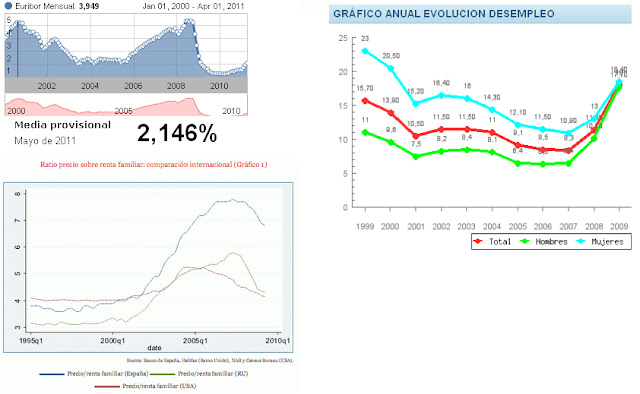

Fuente para gráficos: Precio/renta familiar del blog de Manuel Caraballo. Evolución euribor de www.euribor.com . Evolución desempleo de www.finanzas.com

Vemos que hay una correspondencia inversa a lo largo del período expresado entre el tipo de interés del euribor y el esfuerzo que las familias estaban dispuestas a realizar por una vivienda en España.

¿Por qué el regulador de nuestro sistema financiero - el BdE - y el Gobierno no actuaron?

Del 2.000 a 2.004 el esfuerzo para la adquisición de una vivienda subió de 4 a 6 veces la renta familiar disponible, un 50%, ya era ¡¡¡alegria!!!.

El nuevo Gobierno de PSOE, en 2.004, no hizo más que continuar la fiesta.

Es decir un gobierno del PP no la atemperó y el otro le insufló más oxígeno, cuando había que ir disminuyendo su caudal. Éste era el momento del cambio, del cambio de modelo, con alegría en el sistema, con buenas expectativas, pero se tiró por el camino fácil... y así nos va.

¿Qué ocurre en el ámbito local, de Málaga?

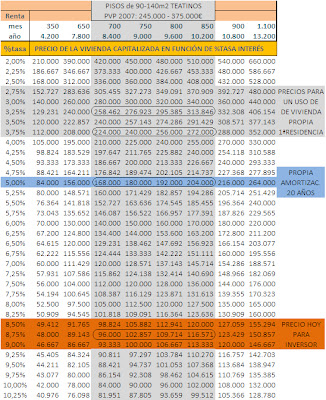

Hemos construido un ejemplo ilustrativo de la zona de Teatinos en Málaga capital. Esta zona de nueva construcción es un área con más de 2.000 viviendas pendientes de construir, pero que tiene cierto poder de atracción para viviendas de primera residencia y en un entorno amigable.

Los pisos que actualmente se encuentran en alquiler oscilan de 700€-850€/mes, y con superficies de 90-140 m2. Las expectativas de mejora de rentas son escasas, más teniendo en cuenta que Málaga se encuentra con tasas de desempleo del 30%.

Si pensamos en las tipolologías de los posibles compradores tendremos un rango de precios suficiente para estimar la sobre-valoración.

Como comprador, tengo que realizar un comparativo entre las opciones que se me presentan de posibles desembolsos, una como mero arrendatario y otra como propietario que atiende las cuotas de amortización de su préstamo.

Enlace al archivo de excel Alquiler y Tasa de interés

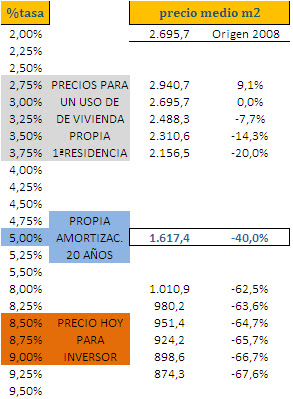

Si estimo que a lo largo de la vida del préstamo la tasa de interés media es del 3,25% estaría en disposición de pagar por la vivienda de 258.000€ a 313.000€. Esto supondría una sobre-valoración media del 7,7%. Este supuesto es bastante irreal, ya que se estima que los intereses irán al alza para los préstamos hipotecarios a tipo variable y los de tipo fijo difícilmente bajarían del 6%.

Pensar en un tipo de interés del 5%, para vivienda propia, o un inversor que con capital propio sólo estime esos retornos ( amortización 20 años), sería pensar en sobre-valoraciones del 40%.

Si el comprador es un puro rentista, inversor, que aspira diversificar su patrimonio con inversión en inmuebles y en renta variable, aspirará al menos a tasas de retorno entre 8,5% - 9%. Para éstos la sobre-valoración alcanzaría el 65%.

¿Entendemos lo que los fondos de inversión especulativos, que participen en los "Bancos Malos", solicitarán de rebaja en el valor de los activos a las Cajas de Ahorro?

A raíz de estos cálculos, tengo que pensar que no es nada descabellado pensar que en Teatinos la sobre-valoración media de la vivienda es de un 40%.

Las sobre-valoraciones expresadas en primer lugar, más técnicas o sesudas, y ésta vienen a corroborar el hecho. Esto no significa que el coste de construcción, más valor del suelo, más márgenes no lleguen a justificar sus precios, sino que todos están inflados gracias a la burbuja que provocaron y estimularon las distintas Administraciones Públicas, al no velar cada una de ellas por sus competencias; unas por el nivel de los créditos hipotecarios, las garantías y sus destinatarios; y otras por la ordenación y planeamiento de las viviendas que eran necesarias para no producir una hecatombe en el sistema (y esto no significa que aboque por el intervencionismo, pero sí por el control).

Las Administraciones - local, autonómica y estatal - sólo estaban preocupadas por recaudar y gastar.

¿Por qué el BdE permitió que algunas entidades de crédito mantuviesen participaciones accionariales significativas en las Tasadoras de referencia para la valoración de los activos que eran hipotecados? ... ¡Se puso al lobo ha guardar el gallinero!

¿Cuándo se producirá el temido ajuste?

Hasta ahora, si no se ha producido el ajuste brusco ha sido por no provocar un estallido de las instituciones financieras, al tener que asumir una depreciación del valor razonable de las garantías que soportan sus créditos hipotecarios. Esto ya lo "apañó" el BdE, con la moratoria que introdujo en la aplicación de la Ley.

Si a esto unimos que, ante la falta de funcionamiento del mercado interbancario, el BCE puso en marcha la "barra libre" de liquidez, pues problema resuelto... o demorado.

Así que esto se puede acabar, desde el momento en que el BCE cierre la "barra libre" de liquidez a tasas del 1%-1,5% de la que en parte se nutre el sistema financiero, y éstos tengan que acudir al mercado mayorista o sus clientes minoristas.

Francisco Fernández Reguero