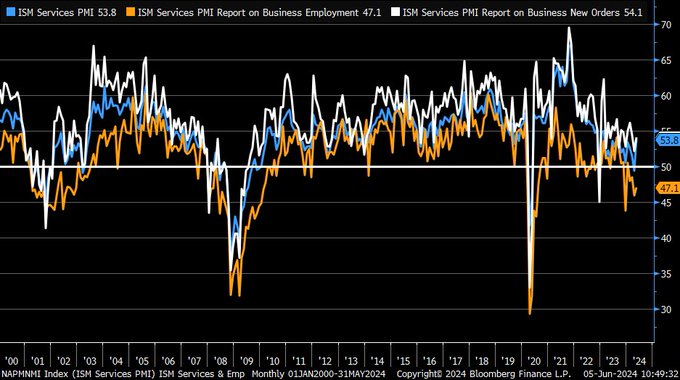

El informe de actividad del sector servicios ayer publicado repuntó 4 puntos sobre el dato de abril hasta 53.8 y quedó también por encima del nivel 51 que manejaban los expertos. El índice ISM Services Purchasing Manager´s Index -PMI- registró máximos de los últimos 9 meses.

ÍNDICE ISM DE SERVICIOS, EEUU

- “The increase in the composite index in May is a result of notably higher business activity, faster new orders growth, slower supplier deliveries and despite the continued contraction in employment. Survey respondents indicated that overall business is increasing, with growth rates continuing to vary by company and industry. Employment challenges remain, primarily attributed to difficulties in backfilling positions and controlling labor expenses. The majority of respondents indicate that inflation and the current interest rates are an impediment to improving business conditions.”

Al contrario que el dato ISM de manufacturas, que mostró caída de pedidos y del empleo con precios altos, el ISM de servicios muestra que subieron los nuevos pedidos, 54.1, los precios pagados se mantuvieron estables pero elevados 58.1 y la partida de empleo se mantuvo en zona contractiva, 47.1.

ÍNDICE ISM DE SERVICIOS PMI, EEUU

Buen dato del sector servicios, sin embargo, empañado por la correlación negativa que viene dibujando el índice respecto a la evolución del gasto real en servicios en los últimos 18 meses.

ISM SERVICIOS vs GASTO REAL EN SERVICIOS.

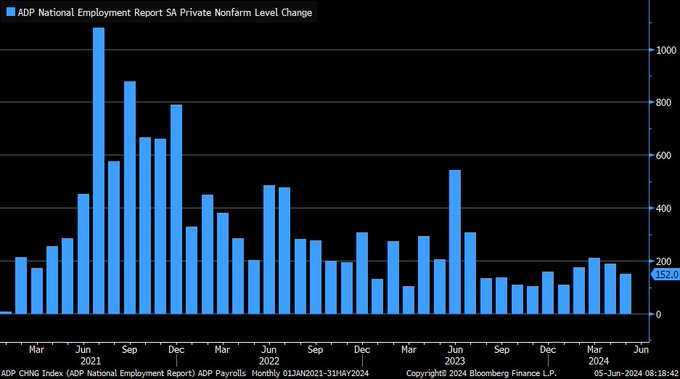

En línea con la debilidad de la partida de empleo y con el dato JOLTS comentado en post de ayer, se publicó también la creación de empleo privado de la agencia ADP.

Se crearon 152.000 empleos en mayor frente a los 175.000 esperados y 188.000 de abril.

- “The labor market is solid, but we’re monitoring notable pockets of weakness tied to both producers and consumers.”

Los datos de ADP reflejan que el mercado de trabajo se encuentra estancado en cifras mensuales inferiores a los 200.000 desde el pasado verano.

CREACIÓN MENSUAL DE EMPLEOS, ADP.

El sector servicios comanda cerca del 70% de la economía y el comportamiento mostrado el mes pasado sugiere que la expansión del PIB se mantiene, aunque van surgiendo cada vez más fisuras y síntomas de fragilidad.

El mercado de trabajo también resiste pero, sin mostrar fortaleza, tampoco es motivo de inquietud suficiente para que la Reserva Federal decida rebajar tipos ni para apartarse de los mensajes hawkish más recientes de cara a la reunión de la próxima semana.

Mañana se publica el informe de empleo de mayo, el consenso espera creación de 185.000 nuevos empleos y una tasa de paro invariada en el 3.9%. En tal caso, previsiblemente la FED no moverá ficha la semana próxima.

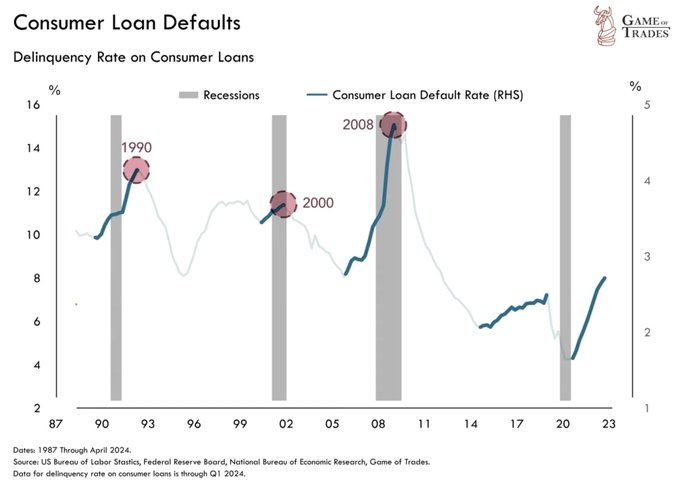

Los bancos continúan restringiendo la concesión de crédito y particularmente al sector privado, la situación de las finanzas personales en EEUU no es buena, la morosidad está creciendo y los bancos optan por la prudencia (el informe de FDIC ayer comentado es muy elocuente para entender los motivos para la prudencia), estrangulando las posibilidades del consumo.

CRÉDITO AL SECTOR PRIVADO EEUU.

Efectivamente, las presiones inflacionistas y fuerte subida del precio de la cesta de la compra junto con el encarecimiento del coste de la deuda (cuotas hipotecarias en niveles prohibitivos), están ahogando a las familias, muchas ya no pueden atender sus compromisos y llegar a fin de mes es un desafío que cada vez más familias ni alcanza, la morosidad está subiendo.

Tanto que la tasa de mora ha saltado a niveles máximos en 10 años.

Observando el historial de comportamiento de la morosidad, se aprecia que cuando sube en vertical, desde 1987 suele anticipar recesiones económicas.

TASA DE MOROSIDAD EN CRÉDITOS AL CONSUMO, EEUU

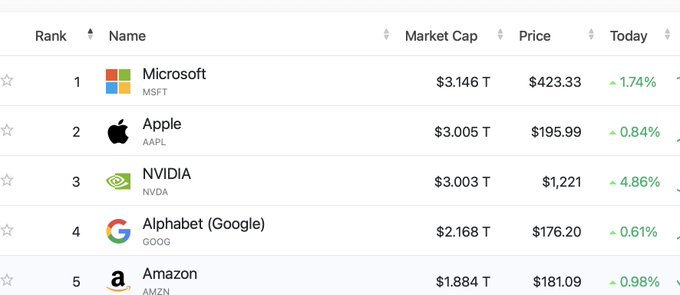

Ayer Nvidia volvió a repuntar al alza con fuerza en la sesión de ayer, +5.1%, y consiguió rebasar la barrera de capitalización de los $3 billones, sumándose a los otros dos titanes tecnológicos Microsoft y Apple.

La suma de los 5 gigantes tecnológicos capitaliza en total más de $13 billones, casi tanto como el PIB de toda la unión europea ($14.1 billones).

CAPITALIZACIÓN GIGANTES TECNOLÓGICOS EEUU

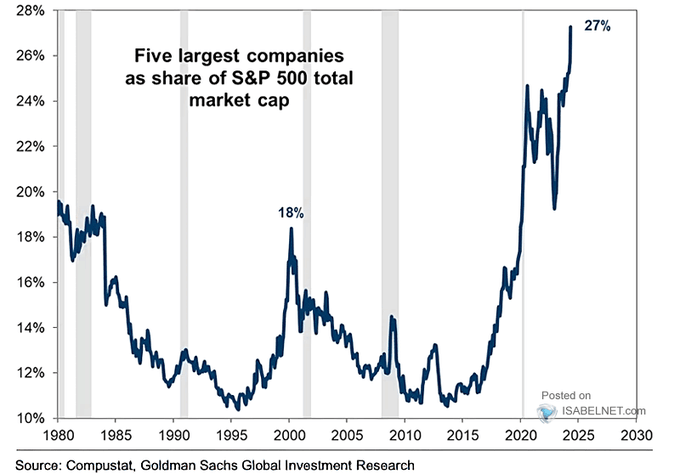

Y la suma de los 5 grandes valores pondera un 27% de todo el SP500, un hito.

PONDERACIÓN 5 GRANDES TECNOLÓGICAS EN SP500.

Nvidia ha contribuido en cerca del 50% a las ganancias del SP500 desde que comenzó el año y después de ascender en vertical, (145% YTD) y de haber alcanzado zona de proyección de las subidas, cualquier corrección pesará sobre el conjunto del mercado.

Los fundamentales de Nvidia son elevados, la empresa está cara y ratios tan altos exigen resultados sobresalientes, en estas condiciones las sorpresas adversas son respondidas con miedo y cotizadas con virulencia bajista. Por otra parte, la imagen técnica del titan de la inteligencia artificial sugiere que el techo está muy próximo.

NVIDIA, semana

El índice de semiconductores, director de las alzas del mercado, presenta una imagen técnica muy similar a la de Nvidia, con presencia también de importantes divergencias bajistas en gráficos semanales y más acusadas aún en mensuales.

ÍNDICE SEMICONDUCTORES, semana.

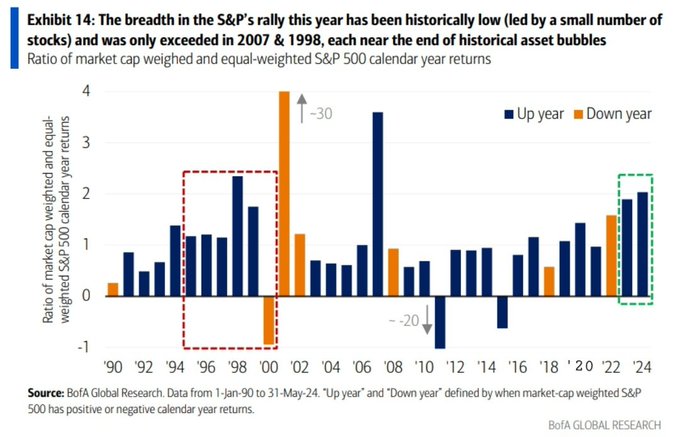

Pocos valores han acompañado al mercado a máximos…

S&P500, diario

… los datos internos del SP500 durante el rally de este año están siendo históricamente pobres, presentando una anomalía de intensidad sólo superada en 1998 y 2007 durante los últimos coletazos alcistas de las bolsas antes de la explosión de las burbujas (tecnológica y subprime).

DATOS INTERNOS, BREATH SP500.

El SP500 fue arrastrado al alza fuertemente en la sesión de ayer, nuevamente por los Nvidia y los semiconductores, igual que el Nasdaq. El Nasdaq subió un +1.96%, el SP500 +1.18% y el Dow Jones un más tímido +0.25%

Mientras que el SP500 conquista máximos históricos, menos de la mitad de sus componentes cotiza sobre su respectiva media móvil de 50 sesiones.

Existen argumentos para alcistas y bajistas respecto de las lecturas de datos internos: los primeros apuntan que el conjunto del mercado comenzará a tomar el relevo de las grandes tecnológicas y sostendrán la tendencia alcista, mientras que los bajistas defienden que el breath del mercado se deteriora por días y cae con cada nuevo asalto a máximos, divergencias tan acusadas anticipan caídas.

Sea como fuere, el mercado necesita tomarse un respiro y, al menos, consolidar las ganancias obtenidas en los últimos meses.

NASDAQ-100, 60 minutos

En estas condiciones, los bancos centrales retoman el protagonismo de los mercados esta semana y la próxima.

TIPOS DE INTERÉS OFICIALES FED vs BCE.

Hoy se reúne el Consejo del BCE, el mercado da por descontado que rebajará los tipos en 0.25 puntos aunque probablemente sea una rebaja “hawkish”, es decir, acompañada de comentarios en tono poco complaciente.

El martes y miércoles de la semana próxima se reúne el Comité de Mercados Abiertos -FOMC- de la Reserva Federal y los futuros monetarios anticipan que todavía no moverá tipos. El informe de empleo de mayo que se publica mañana será relevante.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.