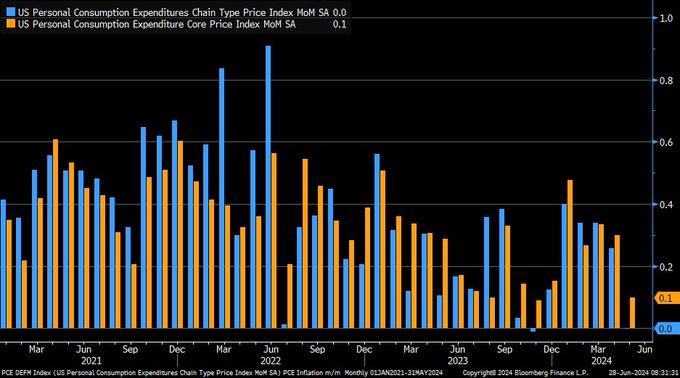

El dato de inflación americano medido a través del Personal Consumption Expenditures y publicado el viernes resultó perfectamente alineado con las expectativas, la tasa subyacente subió una décima durante el mes de mayo mientras que la tasa PCE general no se movió…

PERSONAL CONSUMPTION EXPENDITURES, mensual. EEUU

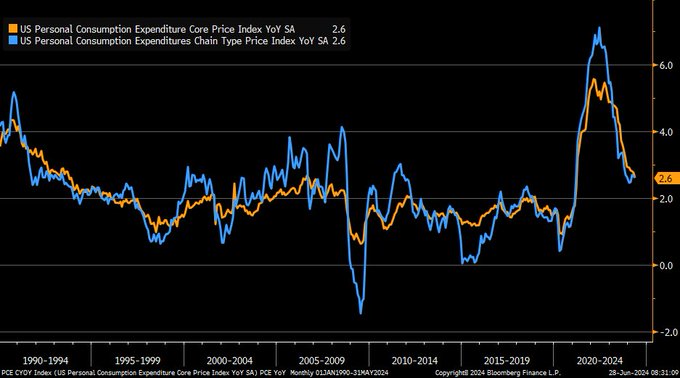

… situando la tasa interanual de ambos en el 2.6%.

PERSONAL CONSUMPTION EXPENDITURES interanual. EEUU

El mercado interpretó la noticia positivamente y la apertura del mercado el viernes fue positiva aunque sin grandes alardes. Una hora después surgieron las ventas, lideradas por Nvidia y el sector tecnológico en su conjunto.

Al final de la jornada el Nasdaq perdió un -0.71%, el SP500 un -0.21 y el Dow Jones -0.12%.

Los movimientos de las cotizaciones fueron ordenados, se movieron dentro de referencias técnicas de control y no afectaron al desarrollo de pautas ni a las perspectivas.

El Dow Jones sigue por debajo de su zona de resistencia, trazo verde que venimos señalando desde principio de junio, pero también por encima de soportes.

DOW JONES, 60 minutos.

El SP500 acumula 9 sesiones de cotización dentro un estrecho rango lateral en zona de máximos, el viernes trató de resolver al alza, sin éxito, y se giró para regresar al rango sin introducir novedades técnicas.

S&P500, 60 minutos.

Además del dato de inflación, los inversores también tenían pendiente situar en contexto de mercado el inefable encuentro que mantuvieron los contendientes a las elecciones americanas del próximo día 5 de noviembre, Biden y Trump.

Quedó patente que el Sr.Biden no es un candidato válido, sus aptitudes están muy mermadas y sería un error garrafal llevarlo como líder, tal como defienden muchos miembros del partido demócrata.

Las encuestas así como las casas de apuestas vienen mostrando a Trump como claro vencedor desde hace semanas y con el espectáculo de Biden en el cara a cara, se han reafirmado.

Si Trump recupera la presidencia impondrá medidas económicas discutibles, de calado y consecuencias previsiblemente poco deseables para la evolución de la inflación.

El Sr. Trump defiende aumentar los aranceles de manera significativa, una medida que además de escalar el proteccionismo empeorando las relaciones comerciales globales de Estados Unidos, encarecerá los productos de importación generando presiones de precios.

El mantra del Sr Trump “Make America Great Again” -MAGA- incluye también favorecer la industria doméstica en detrimento de que las empresas implanten sus fábricas fuera de Estados Unidos (“offshore”).

Trump quiere atraer la producción a suelo americano.

La guerra comercial y de intereses USA-China está deteriorando las relaciones y confianza mutua, también de los empresarios que implantaron sus fábricas en China y ahora muchos estarían planteando repatriarlas. Trump tratará de incentivar esas repatriaciones.

Todavía faltan 4 meses hasta las elecciones, se esperan convulsos tanto en el terreno político como en el de mercados. Habrá tiempo para valorar las posibilidades reales de demócratas y republicanos y su impacto final sobre los mercados según quien sea el eventual vencedor.

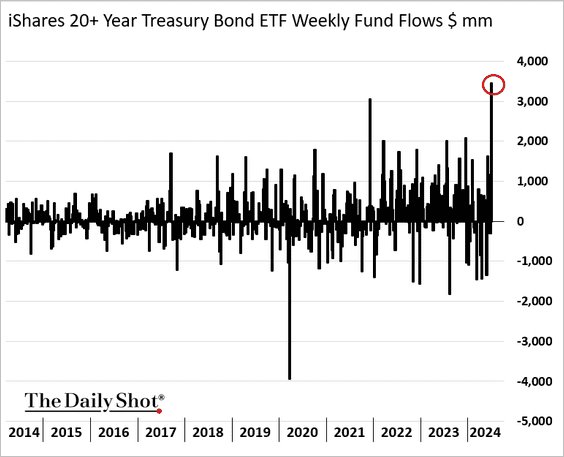

Por el momento, los inversores están perdiendo el entusiasmo comprador de los últimos meses y se observa cierto mal de altura hacia la tecnología, trasvase de fondos desde los sectores más activos en las últimas fechas hacia otros de carácter más defensivo y, además, también una rotación de fondos desde la renta variable hacia la renta fija.

El volumen de compra de ETF de deuda americana de largo plazo registró la semana pasada un gran flujo, el mayor registrado.

FLUJO COMPRAS DE ETF DEUDA USA LARGO PLAZO.

Ha entrado mucho dinero comprando bonos largos de EEUU y simultáneamente se ha producido la mayor salida de dinero de ETFs del SP500 desde el año 2015.

FLUJOS DE DEMANDA ETF SP500

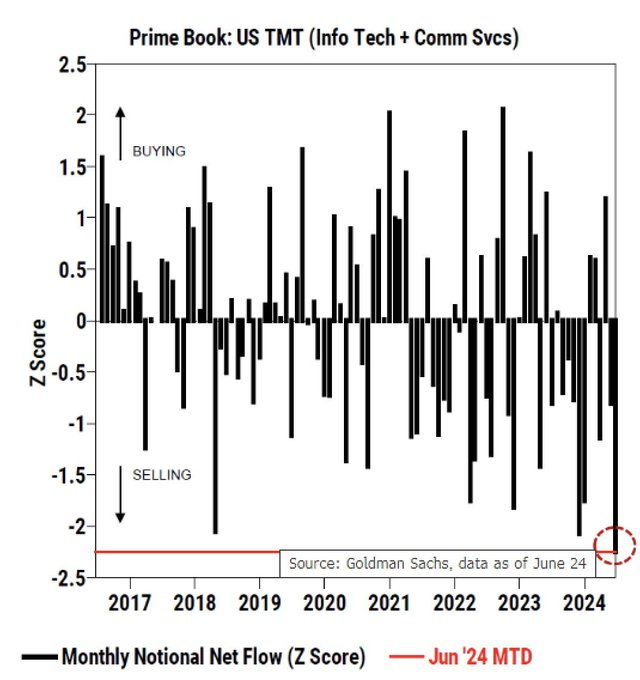

Además, según reporta Goldman Sachs, los Hedge Funds están descargando peso en el sector tecnológico a un ritmo muy acelerado y no visto en muchos años:

POSICIONAMIENTO SECTOR TECH DE HEDGE FUNDS

La imagen técnica del líder del mercado Nvidia y de otras muchas grandes tecnológicas, se manera muy especial también la del índice de semiconductores, justifican el mal de altura de los inversores y consecuentes movimientos experimentados la semana pasada orientados a reducir ponderación en el sector.

SEMICONDUCTORES -SOX-, semana.

El índice Nasdaq ha subido cerca de un 40% en los últimos 8 meses y presenta una imagen técnica extendida, sobre compra, divergencias bajistas, impulsos de onda prácticamente completados, etc… situación que recomienda prudencia.

NASDAQ-100, diario.

No obstante, la estacionalidad de muy corto plazo es favorable para el mercado y en tanto que los índices coticen sobre sus referencias de control de corto plazo las coizaciones podrían mantenerse en esta zona de máximos dutrante unos días.

Pero mucha atención a continuación, la estacionalidad se sumará a los numerosos factores que advierten la posibilidad de asistir a una correcicón de cierto calado.

Algunos inversores han comenzado a reducir exposición al riesgo del Nasdaq y a emigrar a otros activos más seguros, pero la inercia alcista de los últimos meses y gran confianza de los inversores sobre las posibilidades del mercado y particularmente del Nasdaq continúa vigente.

El nivel de posiciones cortas abiertas contra el Nasdaq se encuentra en zona de mínimos y supone una nueva advertencia sobre la vulnerabilidad del índice.

POSICIONAMIENTO BAJISTA CONTRA EL NASDAQ-100

Esta semana viene cargada de datos macro importantes en Estados Unidos, se publicarán datos de actividad económica (ISM y PMIs de manufacturas y servicios), datos de empleo (JOLTS, creación de empleo privado ADP, peticiones subsidios e informe de empleo de junio) y también el miércoles la Reserva Federal publicará las actas de su última reunión.

El jueves se celebra el Día de la Independencia en Estados Unidos y los mercados permanecerán cerrados.

El mercado ofrece un entorno de inversión muy interesante y potencialmente rentable, será clave el posicionamiento simultáneo en el lado comprador y vendedor del mercado así como la gestión del riesgo en ambas direcciones de cara a próximas semanas.

Mantenemos estategias (reservado suscriptores) de riesgo muy bajo y limitado orientadas a rentabilizar la coyuntura actual y esperada.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.