En la primera conferencia de prensa ofrecida por la Reserva Federal en sus 98 años de historia, el señor Bernanke apareció con intención manifiesta de agradar al mercado. Expuso básicamente lo esperado, indicando el fin del Plan QE2 en la fecha prevista y mantenimiento de tipos de interés bajos.

También, algún que otro argumento para la posteridad, o chiste, como que América permanece defendiendo su política de dólar fuerte. Bernanke decepcionó sigilosamente al no mostrarse seguro al 100% de que la inflación esté bajo control como sí afirmó semanas atrás o finalizar el QE2 comenzando un discreto QE 2.5 (reinversión de intereses) reconociendo que “estímulos adicionales conllevan riesgos inflacionistas”.

En fin, sin novedad en el puesto, el mercado ha respondido de acuerdo al guión –de la FED- y preparado para el asalto del Dow Jones 13.000. La Reserva Federal, principal responsable de las subidas de las bolsas, ha evitado deliberadamente en esta ocasión activar el pulsador RISK OFF (riesgo no) del mercado de acciones.

El rally continúa, el dólar hace caso omiso de las veraces intenciones de los gobernantes americanos ("The Fed believes that a strong and stable dollar is in America's best interest and in the interests of the global economy") y no para de caer, las materias primas disparadas y los bonos todavía en el borde del precipicio técnico aunque con aspecto de salvarse, de momento.

Las intenciones veladas y reales de las autoridades USA no han cambiado, pretenden devaluar su moneda lo más posible para fomentar el crecimiento vía exportaciones y además devolver sus deudas, las mayores de la historia de la humanidad, con una moneda sin valor.

La recuperación económica USA iniciada en 2009 y comprada –contra deuda- por las autoridades con una intensidad sin precedentes, está siendo la más débil de las experimentadas tras cualquiera de las recesiones sufridas en el último siglo, por lo que la esperanza de generar crecimiento y con él atender las deudas es sólo una ilusión a día de hoy.

Motivo suficiente de inquietud para la FED, que especialmente incomodo con su balance ha tenido una nueva ocurrencia, vean (y disculpen no haber anotado la fuente): “Como la Fed posiblemente sufrirá unas pérdidas cuantiosas en su cartera de bonos, justo unas semanas atrás acaba de cambiar las normas contables para evitar contabilizar pérdidas y crear una cuenta llamada "negative liability" cuyas pérdidas no restaran de los recursos propios del desequilibrado balance la Fed. Esta es otra medida más en esta crisis financiera, por la que se cambian las normas contables en el sistema financiero cuando las pérdidas acumuladas alcanzan niveles insostenibles y se comen todos los recursos propios, lo que significa la insolvencia”.

Sólo con permiso de la inflación, la FED podrá continuar con su programa cuantitativo QE 3 y defender argumentos pro crecimiento “ad nauseam”, sin preocuparse por la obesidad de su balance. Cierto que ahora también deben sortear el escollo político de Washington para instaurar un nuevo QE.

David Rosenberg estima la posibilidad de QE3 nada desdeñable y señala “Bernanke-led Fed is willing to be extremely aggressive, but as we saw in 2010, the hurdle is high for quantitative easing. We need (i) signs of a double-dip, (ii) a stock market correction of at least 15%, and (iii) deflation, not inflation. How on earth will the Fed be able to do anything at all by then if headline inflation is running north of 4% and the other central banks of the world are either snuggling policy or moving in that direction ― unless the central bank really wants to trash the dollar. We are certainly not inflationists and still see deflation in credit, real wages and housing prices”

Es muy pronto para aventurar un escenario de doble suelo pero la confluencia de factores como la actual pérdida de momentum económico, precios del crudo y demás materias primas disparados, previsión de recortes del gasto del gobierno y final del QE 2, es suficiente para poner en riesgo el positivo ritmo de inversión empresarial, de generación beneficios corporativos y la tímida recuperación del consumo.

Esta confluencia se da coincidiendo en el tiempo con el inicio de la estacionalidad negativa del mercado de acciones atraerá la volatilidad al mercado durante el verano. ¿Será suficiente como para un descenso del mercado del 15%?. Ben se opone con toda la fuerza de su helicóptero pero es una posibilidad.

Por otra parte, los tipos de interés podrían subir en enero si el comportamiento de la FED no se altera respecto de sus acciones en el pasado. Apuntaba en un escrito el pasado mes de enero que “por primera vez en mucho tiempo se entrevé la fecha en que la FED comenzará la temida subida de tipos. Según el comportamiento histórico de actuación de la FED en relación con el Paro y gracias al fuerte descenso experimentado por este, se puede estimar que subirá tipos transcurridos 12 meses siempre que el desempleo confirme esta mejora reciente. Los comunicados de las próximas reuniones del FOMC aportarán pistas. Si van retirando el mensaje repetido desde hace mucho tiempo, de mantener los tipos de interés excepcionalmente bajos por tiempo prolongado, estaremos en lo cierto”.

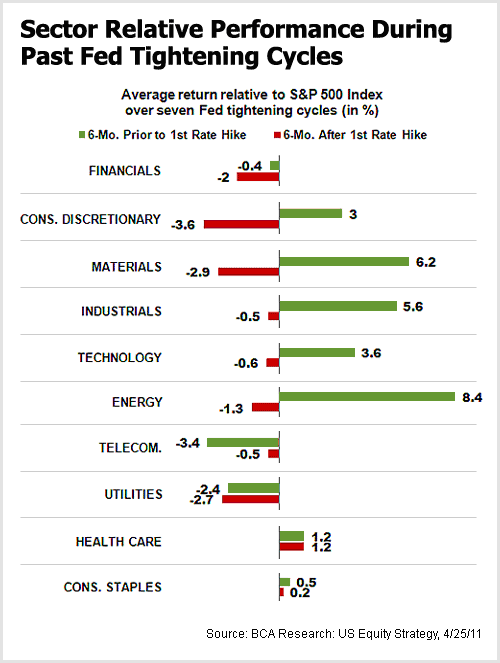

El mensaje de la reunión de esta semana, aunque tímidamente, ya nos emplaza a observar a la FED después de las siguientes dos reuniones del FOMC. En esta situación conviene saber qué sectores analizar, veamos el comportamiento sectorial histórico comparado con el SP500 seis meses antes y seis después de un cambio de ciclo en tipos:

¿DOW JONES 13.000?

Es el escenario más probable actualmente según se desprende del comportamiento (del helicóptero) técnico, así como de la proyección alcista del índice. Quizá incluso consiga arañar un 2-3% por encima del 13000 antes de girarse. Mientras no cierre bajo el 12.400 la estructura se mantendrá intacta.

DOW JONES Intradía, 60 minutos.

.png)

Las agencias de calificación muestran su solidaridad con USA al fijar su mirada en Japón y pasar a negativa su previsión. (http://www.zerohedge.com/article/first-us-now-japan-sp-revises-japan-credit-aa-outlook-negative).

Atentamente,

Sugerencias en [email protected]

Antonio Iruzubieta

CEFA. Certified European Financial Analyst.