El 16 de Diciembre de 2010 inició su camino el fondo Argos Capital FI (en adelante “Argos”) con un valor liquidativo de 10€ por participación. A 31 de Agosto de 2015 su valor liquidativo era de 11,670705€, lo que representa una ganancia del +16,71% sobre el valor inicial y un +5,81% en lo que va de año. El mes de Agosto ha sido de recortes prácticamente continuados, donde los inversores se han encontrado en medio de fuertes recortes; el comportamiento del Argos, en este caso, ha seguido mostrando una envidiable fortaleza manteniéndose en todo momento en positivo en el año y, desde luego, con mejor comportamiento que los índices, incluyendo los dividendos en éstos. Pese a todo seguimos concentrados en el margen de seguridad y lo que os pueda insistir en la disciplina sigue siendo fundamental.

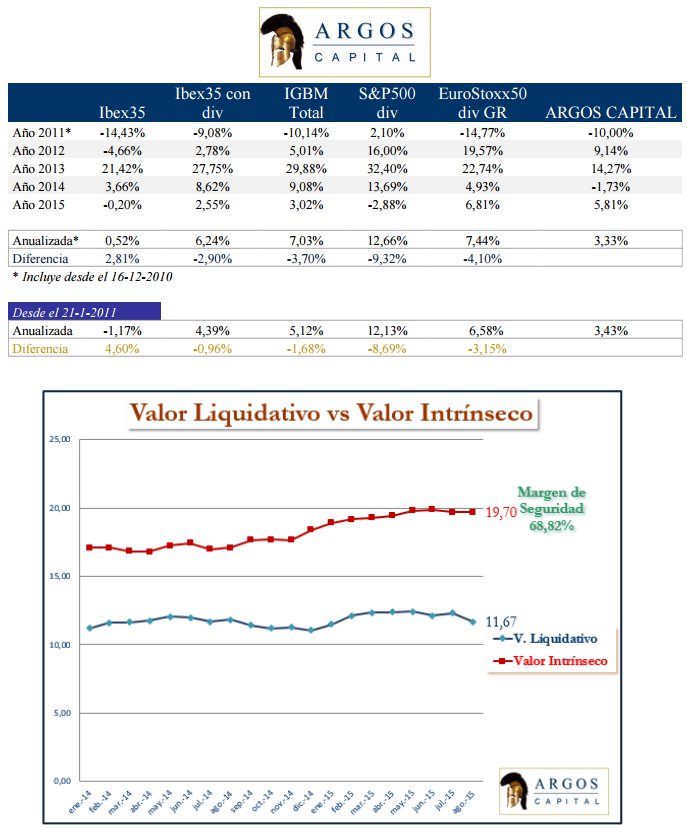

La siguiente tabla compara el valor liquidativo del Argos con los principales índices:

Si hacemos la comparación viéndola en euros, tenemos que 100.000 euros invertidos en los índices o en Argos serían a esa misma fecha:

COMENTARIO GENERAL

En cierto sentido, somos más estrictos que Graham y Dodd [Se refiere a los requisitos sobre balance, nota mía]. Preferimos un balance soberbio o al menos uno muy bueno. Salvo para las compañías inherentemente apalancadas como bancos y eléctricas, un ratio de deuda de más del 30% del capital total (deuda más acciones) sería considerado muy alto. De hecho, un nivel del 20% sería más confortable. Si el motivo para la inversión estuviera basado en el valor del activo, entonces los ratios estarían entre el 30 y el 20 por ciento, respectivamente, del valor del activo. Un balance meramente adecuado protegerá a los inversores frente a los problemas de hoy, pero no frente a los choques imprevistos que puedan ocurrir en el futuro. Queremos ese margen de seguridad extra que un balance muy saneado pueda proveer. Una empresa que está financiada casi todo mediante recursos propios verá fluctuaciones en la fortuna de sus negocios, pero ofrece una garantía de que retendrá al menos parte de sus activos incluso bajo condiciones extremadamente adversas.

Thomas P.

Au A Modern Approach to Graham&Dodd Investing- Wiley Finance-2004

Warren descubrió que un puñado de las empresas que él y Graham habían comprado, que vendieron bajo la regla de Graham del 50% [de ganancia], continuaron prosperando año tras año; en el proceso él vio cómo los precios de las acciones de estas acciones se disparaban muy por encima de donde habían estado cuando Graham las vendió. Era como si hubieran comprado billetes de tren hasta Easy Street pero se hubieran bajado antes de que el tren llegara a la estación, porque no tuvo la visión de hacia donde se estaba dirigiendo. Warren decidió que podía mejorar el comportamiento obtenido por su mentor aprendiendo más de los negocios de esas empresas de estas “superstars”. Así empezó a estudiar los informes financieros de estas empresas desde la perspectiva de qué las hacía tan fantásticas inversiones de largo plazo.

May Buffett & David Clark

Warren Buffett and the interpretation of financial statements- Scribner-2008

En 1929, entre dos y tres millones de hogares, uno de cada diez del país, habían invertido dinero y tenían relación con el mercado. Comerciar con acciones se había convertido, más que en un pasatiempo nacional, en una obsesión nacional. Los profesionales como Jesse Livermore calificaban despectivamente a aquellos inversores como «pececillos». Sin embargo, mientras durase la burbuja, las personas menos informadas serían las que ganasen más dinero. Como publicó el New York Times: «Los veteranos, que normalmente tocaban en el mercado siguiendo una partitura, se han quedado anticuados y se equivocan», mientras que la «la nueva hornada de especuladores que tocan totalmente de oído aciertan».

A diferencia de Hoover, el secretario del Tesoro, Mellon, se negó incluso a fingir que participaba en la animación [se refiere al esfuerzo del Gobierno Hoover para transmitir tranquilidad, nota mía]. Su opinión era que los especuladores que habían perdido dinero «se lo merecían» y debían pagar por su comportamiento imprudente; la economía de Estados Unidos gozaba básicamente de buena salud y se recuperaría por sí misma. Al mismo tiempo, sostenía que la mejor política era «liquidar la mano de obra, liquidar las acciones, liquidar los granjeros, liquidar los bienes inmuebles…. Eso purgará la podredumbre del sistema…. La gente trabajará más duramente, llevará una vida más ajustada a la moral. Se recuperarán los valores y las personas emprendedoras recogerán los restos del naufragio de las personas menos competentes».

Liaquat Ahamed

Los Señores de las Finanzas- Deusto 5ª Edición-2009

Si Julio había sido un mes de recortes, Agosto no se ha quedado atrás y ha dado algunas sesiones más parecidas al “modo pánico” que a otra cosa, de hecho en una de las jornadas el mercado llegó a caer más de un cinco por ciento,…la excusa pudo ser la incertidumbre sobre China y su crecimiento, pero en realidad es más bien la incertidumbre general y cualquier excusa podía servir. De hecho, ese mismo día por la noche escribí desde Benidorm a los argonautas un comentario de actualización en el que, básicamente, les advertía que por un lado teníamos mucho dinero en liquidez (recordad que aunque en la posición del Argos figure casi un 79% en bolsa, tenéis que descontar casi un diez por ciento en la operación de arbitraje y, a mayores, otro tres por ciento en el REIT,...que sabéis que aun siendo acciones, las consideramos como placeholder) y por otro lado, veníamos advirtiendo de que los mercados no podrían subir indefinidamente y en algún momento habrían de darse la vuelta.

A los pocos días pude participar en un webinar organizado por el estupendo equipo de Rankia en Valencia para comentar la situación de los mercados y lo que estábamos haciendo. Los mercados- como siempre- harán lo que quieran y nosotros lo que podamos, que en líneas generales se resume en buscar empresas que nos ofrezcan suficiente margen de seguridad, esto es que paguemos mucho menos de lo que valen. La mayoría de nuestras empresas- la inmensa mayoría- pertenece a las empresas con una situación financiera súper saneada, al estilo de lo que indica Thomas P. Au en la cita inicial,…, empresas que aunque puedan superar los problemas de hoy… superarán también los problemas del futuro. Esto ha permitido que, junto con la posición de liquidez pura y pese a tener una cartera muy concentrada donde alguna de nuestras posiciones, como veremos luego, se ha visto azotada especialmente por los mercados, podamos tener un comportamiento bastante mejor que los índices de bolsa.

Como recordaréis de la Carta de Lanzamiento, las reglas más importantes a la hora de invertir son:

- No perder dinero

- No olvidarse de la primera regla

Evidentemente, esto es el objetivo, pero en la práctica termina siendo algo más parecido a “perder lo menos posible”,…pero la intención, cuando os hablo y os recuerdo una y otra vez que, como argonautas no debemos perder la disciplina inversora, es tener ambas reglas presentes siempre y a cada momento. Poner el foco de nuestra atención no en ganar dinero sino en no perderlo, es lo que permite que en el largo plazo el comportamiento de nuestro navío sea más que satisfactorio. Y en ello seguimos.

De igual modo, aunque haya mucho ruido a vuestro alrededor en forma de noticias sobre Grecia, China, Cataluña, los mercados emergentes, la posible subida o no de tipos de interés por parte de la Fed…., habéis de estar tranquilos sabiendo que los mercados todavía pueden seguir recortando más. Ved que no digo que lo vayan a hacer- eso no lo sé yo ni nadie- pero recordad que os vengo comentando desde hace tiempo que habremos de prepararnos por si acaso el mercado bajista secular o de largo plazo que comenzó en Diciembre de 1999 (o Marzo de 2000) aún no haya dado su último zarpazo. Si lo da, veremos recortes en el valor liquidativo del Argos- es natural y ocurrirá parecido en prácticamente cualquier vehículo de inversión, salvo la liquidez pura- pero tal y como viene siendo nuestro objetivo (esa primera regla) y como tradicionalmente venimos logrando, nuestro recorte será inferior al del mercado. En estos momentos en que os escribo estas líneas desde Asturias, el Ibex con dividendos lleva un -0.66% desde Enero, el Ibex sin dividendos un -3.32% y el Argos un +4.31%,…. Aunque no os confiéis, que estos datos varían de un día a otro.

A la vez, veremos cómo utilizamos la liquidez que tenemos para aprovechar esas caídas y comprar más de las empresas que tenemos en cartera o incluso, incorporar nuevas empresas que actualmente no podemos tener…. Quién sabe si volveremos a tener oportunidad de invertir en alguna de las que nos deshicimos en su día con fuertes ganancias y que han seguido- como indica la cita de Mary Buffett y David Clark- subiendo en precio en el mercado. No tenemos la liquidez porque tengamos un objetivo específico de contar en la cartera con letras del Tesoro sino exclusivamente por la flexibilidad que nos da para poner a funcionar ese dinero cuando encontramos alguna empresa con suficiente margen de seguridad. En ese sentido, el volumen de liquidez en el Argos podrá fluctuar entre “más que suficiente” o “una barbaridad”, dado que habrá empresas que queremos mantener en cartera durante décadas, es difícil- pero no imposible- que volvamos a la posición inicial de “cien por cien en liquidez”,….hasta ese extremo tenemos mucha flexibilidad.

La ventaja actual de mantener una posición más que confortable en liquidez es que su “coste de oportunidad”, cuando los mercados ofrecen pocas gangas es bajo. La pena es que no nos paga nada- aunque es más seguro que comprar bonos a diez años que pagan, sólo, un poquito más.

La cita de Liaquat Ahamed, del estupendo libro Los Señores de las Finanzas (que hace una fabulosa historia sobre los cuatro banqueros centrales principales en la época de las dos grandes guerras mundiales, en especial centrándose en la figura de Montagu Norman, gobernador del Banco de Inglaterra- la Vieja Dama de Threadneedle Street- y los gobernadores, secundarios en la historia, de la Reserva Federal americana Benjamin Strong, del Banco de Francia y del Banco de Alemania) es especialmente reveladora. Cuando el conocido especulador de principios del siglo Jesse Livermore comenta la diferencia en el comportamiento entre los inversores profesionales y los “pececillos”, está diciendo lo mismo que ha repetido- refiriéndose al enfoque value- Seth Klarman,… mientras dura la burbuja, mientras los mercados suben sin parar, los inversores value que o estamos fuera del mercado o mantenemos una importante posición en liquidez,... aparecemos como “fuera de onda”.

Mientras que los inversores que mientras sube la bolsa sin pararse a pensar en el precio que pagan por el valor que obtienen sino que únicamente se centran en comprar lo que sube con la esperanza de vendérselo a otro “inversor” antes de que caiga, se benefician de disfrutar de estar invertidos al cien por cien y, generalmente, en lo que más de moda está. Ello les hace aparecer como triunfadores y con unas rentabilidades que son la envidia de sus cuñados y otros amigos en las reuniones de padres o fiestas de mal vivir. Mientras dura, se siente genial estando subido a la ola,…cuando la ola rompe,…el mejor lugar es en la orilla para aprovechar los despojos del naufragio. El problema es que pocos aceptan parecer idiotas en el corto plazo, si recordáis la cita de la Carta de Lanzamiento… pero es la única posibilidad real para invertir bien.

Como hemos visto en otras Cartas esta recuperación desde los mínimos de Marzo de 2009 ha venido de la mano, no de la recuperación de los balances y mejora de las empresas sino, principalmente, por efecto de los esfuerzos de los bancos centrales y determinadas modificaciones contables. En resumen, básicamente por efectos artificiales. Ya sé que el tirón de las empresas mineras y derivadas propiciado por el tirón de China parecía que iba a durar décadas sino para siempre, sin embargo el tirón de la economía china, como estamos viendo ahora, también dependía del estímulo de artificio financiero por parte de su banco central. La discusión entre el presidente Hoover y su secretario del Tesoro, Mellon, se decantó hacia la política de Hoover, seguida posteriormente por Roosevelt con su New Deal- traicionando de paso, lo que Franklin Delano Roosevelt prometiera en campaña-… sin embargo, Mellon sabía lo que decía. Lo había vivido en la Depresión Olvidada de 1920-21, cuando fue también secretario del Tesoro con el presidente Harding y donde éste decidió dejar al mercado que se limpiara a si mismo. El mercado lo hizo rápidamente- liquidando hipotecas, acciones, granjeros, obreros, etc.- y tras ajustarse a la nueva situación, la economía volvió a funcionar de forma saneada. Fue la última vez que el banco central americano tuvo nulo poder sobre la economía americana… luego empezaron a hacer otras cosas, tanto allí como en Europa, y la cosa se desmadró.

Y así seguimos. La Fed lleva tiempo advirtiendo de su próxima posible subida de tipos de interés- hacia un entorno más “normalizado”,… lo que representaría tipos al cuatro por ciento- y por otro lado, miembros destacados y respetados que han formado parte del Tesoro como Lawrence Summers ha advertido de los riesgos de una subida con la economía débil. Lo que ha quedado claro, como hemos comentado en repetidas ocasiones, es que todo el esfuerzo de los bancos centrales- la mayor dilución de nuestras monedas de la historia- ha sido casi para nada, ya que el crecimiento que se ha logrado ha sido exiguo y el recorte del desempleo en Estados Unidos se ha debido más a la revolución energética que ha supuesto el fracking. No es sólo Larry Summers,… el gobernador del Banco Central de la India se ha pronunciado en el mismo sentido. Parece que si la Fed sube tipos de interés para “evitar males mayores” se equivocará… y si no lo hace también.

Como digo, todo el esfuerzo que se ha realizado en estos años ha ido encaminado a elevar los activos financieros con la esperanza de que ello acarrearía un efecto riqueza que permitiría volver a empezar. El problema es que una crisis de sobreendeudamiento no puede curarse con más endeudamiento,… las familias y empresas piensan por sí solas y no siempre hacen lo que quieren los grandes sabios de los bancos centrales, por lo que decidieron reducir su endeudamiento en vez de consumir gracias al nuevo endeudamiento que los bancos centrales facilitaban (y que no llegaba y se quedaba en los propios bancos y Estados).

En el webinar de Rankia comenté algo que a vosotros os he dicho anteriormente: desde los mínimos del mercado en Julio de 1932 el Dow Jones subió un montón hasta 1937 cuando se dio la vuelta un 50%, la mayor caída en un solo año. No estoy diciendo que algo así haya de pasar ahora, pero sí que para que veamos un mercado alcista de largo plazo éste ha de hacerlo en niveles de PER de Shiller- el famoso CAPE- en el entorno de un solo dígito o de doble dígito muy bajo…. Pese a todo esto estamos en niveles de 24 veces. A veces conocer la historia ayuda a entender lo que puede pasar en el futuro,… por supuesto sabiendo que como decía Mark Twain:

la historia no se repite,…pero rima.

Es difícil saber qué hará el mercado y por supuesto, cualquier vaticinio puede ser igual de válido. Olvidad esos cantos de sirena. Lo importante no es lo que haga o pueda hacer el mercado, lo importante es lo que hagan nuestras empresas y éstas, pese a los vaivenes que puedan sufrir los precios de sus títulos de propiedad- las acciones- lo harán bien y seguirán pagándonos los dividendos e incrementando su valor intrínseco y cuando las aguas se hayan calmado, el mercado volverá a reconocer su valor.

Al igual que en cartas anteriores, para que la comparativa de la evolución de vuestro fondo con los mercados pueda daros algo más de información ya que cada vez pesa más en la cartera, y dado que las primeras decisiones se tomaron el 21-1-2011, puede ser interesante ver qué tal se han valorado por el mercado las compañías que tenemos en la cartera desde esa fecha hasta el 31-8-2015. La evolución de los respectivos índices en ese periodo ha sido el siguiente: -5.26%, +21.92%, +25.88%, +69.52% y +34.16% respectivamente. La selección de bolsa actual en ese mismo periodo nos ha generado un +5.32%; en el año lleva un +2.94%( en ambos casos sin incluir dividendos en nuestra cartera mientras los índices sí los incluyen- para haceros una idea, si incluyéramos los dividendos, nuestro acumulado sería +33.47%). En este punto os hago un inciso, como sabéis hemos ido vendiendo alguna de las empresas que teníamos con fuertes plusvalías; mientras la teníamos en cartera su “beneficio” se mostraba en la comparativa. Al haberlas vendido y realizar la plusvalía, ya no aparece su efecto en esta comparativa y cada vez este efecto supone mayor rentabilidad que no aparece en el cálculo, aunque la hayamos obtenido,… podéis notar también la diferencia entre el índice SIN dividendos ( -5.26% acumulado) y el índice CON dividendos (+21.92%), por eso es tan importante que la comparativa se haga frente al índice con dividendos. Al igual que en la carta anterior no os fijéis en los movimientos a corto, tened la vista puesta en el sendero y el objetivo a largo plazo.

AUSDRILL

Esta empresa australiana sigue renqueando y penando el momento actual del sector minero y otros similares. La caída de los precios de las materias primas y la disminución de la demanda por parte, entre otros de China, ha llevado al sector a un parón importante y a emprender un proceso de reajuste del tamaño de las empresas y del cierre o pausa de determinados proyectos hasta que la demanda se ajuste.

En este sentido la cotización de la compañía sigue estando muy deprimida,…lo que nos permite seguir incrementando nuestra posición poco a poco, con vistas a seguir invertidos en una empresa que está aprovechando la situación de crisis del sector para seguir ajustando tamaño y fortaleciendo su balance. Ello le ha permitido reducir su endeudamiento- en concreto el de las emisiones aseguradas- en más de $100 millones, a la vez que ha logrado un cash flow operativo de casi $118 millones en un entorno realmente complicado. El proceso de reajuste ha derivado en una restricción de la inversión en capital a los proyectos de mantenimiento o de alto valor añadido, en un proceso de control de gastos muy exhaustivo. Esto permite, por cierto, que el cash flow siga siendo importante ya que los gastos de amortización resultan bastante superiores. En el plano operativo siguen ganando contratos tanto en Australia como en África y han entrado en un nuevo mercado como es Papúa Nueva Guinea.

Evidentemente, los márgenes y cifras puros se han visto arrastrados a la baja- la mejora principal puede verse en la reducción del endeudamiento en el balance y el cash flow netodebido a la crisis que sigue lastrando al sector. Pero en palabras de Ron Sayers, Managing Director de Ausdrill:

El pasado año no ha pasado sin sus retos para el Grupo y, ciertamente, para todo el sector de servicios a la minería. Hemos visto la continuación del recorte en toda la industria minera en nuestros dos mercados de Australia y África.

Dicho esto, durante el año pasado hemos seguido construyendo nuestras relaciones con cierto número de clientes clave a nivel de la minería global, ganando varios nuevos contratos principales y extendiendo nuestros negocios incluyendo Papúa Nueva Guinea.

Muy importante, la posición financiera del Grupo se mantiene fuerte con las reservas de efectivo incrementadas a $77.9 millones y la deuda garantizada reducida en $100.1 millones hasta los $47.9 millones. Desde que acabó el año la deuda garantizada se ha reducido aún más hasta los $27 millones.

Y sobre la visión de Ausdrill sobre el futuro:

Ausdrill es de la opinión de que asumiendo que no haya una caída significativa en los precios de las materias primas desde los niveles actuales, el desplome de la minería puede haber tocado suelo o estar cerca del mismo. Sin embargo, anticipamos que cualquier recuperación será lenta con las condiciones de mercado aún complicadas permaneciendo en 2016. El precio del oro actualmente favorece a la industria minera australiana y ofrece una plataforma para el incremento de la actividad a corto plazo.

Las estimaciones para la industria de recursos se espera que mejore en el medio plazo tanto en Australia como en África donde Ausdrill hace mucho que ha establecido presencia y contactos locales y, como consecuencia, Ausdrill permanece muy bien situado para la recuperación.

Mientras continúa esta situación, seguiremos aprovechando para incrementar paso a paso nuestra posición. A veces estos procesos son relativamente rápidos pero por regla general suelen llevar varios años,…durante ese tiempo y mientras el mercado nos la siga ofreciendo por menos del efectivo que la empresa tiene en caja, seguiremos comprando gustosos como hemos hecho en este mes de Agosto.

BERKSHIRE HATHAWAY

Aprovechamos los recortes del mercado para comprar “otra” acción de Berkshire Hathaway,… sí, ¡ya tenemos dos! Evidentemente estoy hablando de las acciones de la Clase A, la original que equivale a 1.500 acciones de BRK-B. Puede que el número de acciones sea sólo dos, pero dado su precio representan casi un 6% del patrimonio del Argos. Pero merecía la pena.

La empresa acababa de realizar una nueva incorporación, Precision Castparts Corporation, especializada en piezas especializadas para el sector aeronáutico y líder de su sector a nivel mundial. La compra le supuso a Warren Buffett desembolsar en efectivo (esto es, sin efecto dilución para nosotros los accionistas) algo más de $37.000 millones, lo que supone la mayor adquisición hasta la fecha. Pese a ello, Berkshire aún cuenta con un fondo de reserva de otros $40.000 millones que se incrementan al ritmo actual de unos $1.500 millones cada mes.

Si recordáis, Warren Buffett se comprometió en su día a recomprar acciones de la empresa siempre que la cotización cayera por debajo de 1.2 veces su valor en libros. Actualmente su valor en libros está en $149.735 por acción de la Clase A equivalente. El precio al que Buffett empezaría a comprar estaría en $179.682 por acción… nosotros hemos comprado tan sólo un doce por ciento por encima de ese nivel de seguridad, de ese colchón al que Buffett compraría también. Teniendo en cuenta el efectivo mensual que incrementa su valor por acción- unos $8.000 por acción en doce meses- y otras consideraciones como los efectos contables de determinadas inversiones- por ejemplo en Kraft Heinz donde cuenta con una plusvalía no reflejada en la contabilidad equivalente a unos $10.000 por acción- lo que acerca aún más nuestro precio de compra al precio al que Buffett empezaría a comprar en doce meses.

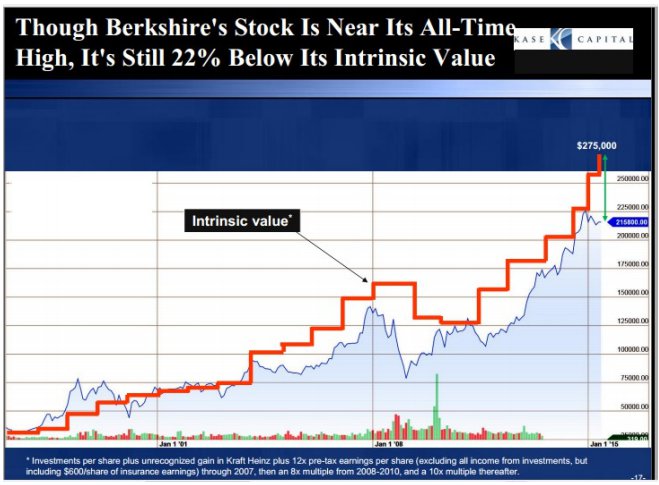

Prefiero, en este caso incluiros una gráfica de Whitney Tilson de Kase Capital, accionista y muy seguidor de Berkshire Hathaway y cuya estimación del valor de la empresa- con el que coincido- está publicada y actualizada en su propia página web.

En este caso podéis observar que el valor intrínseco de Berkshire Hathaway ha seguido incrementándose y, gracias a los vaivenes del mercado, su margen de seguridad se ha incrementado como desde hacía mucho que no sucedía. El Sr. Mercado nos ofreció la oportunidad y como os comenté en el Comentario de Actualización, teníamos mucho dinero disponible y aprovechamos para comprar.

La evolución a corto plazo del precio de las acciones es impredecible, desde luego, pero en cualquier caso el conjunto de compañías que conforman Berkshire Hathaway es cada vez más impresionante y seguirán incrementando el efectivo en su balance como el valor de la empresa en su conjunto. Evidentemente en el Argos no entran mensualmente $1.500 millones pero podemos confiar en que Buffett siga mostrando su sabiduría y experiencia a la hora de invertirlos.

Varios

Para terminar quiero desearos un buen final de Verano y comienzo de Otoño. Os recuerdo nuevamente que no hagáis demasiado caso de las noticias que leáis o escuchéis en los medios, son más ruido que otra cosa. Recordad que los mercados no pueden subir sin parar, aunque no nos encontremos ante un mercado bajista lo mínimo es esperar recortes y éstos no han de contentarse con ser de sólo un 5-10%. Lo importante en todos los casos es permanecer invertidos en buenas empresas que superarán cualquier situación gracias a que prácticamente no tienen endeudamiento y mantener liquidez suficiente para poder ir aprovechando las oportunidades que el Mercado nos ofrezca.

Mientras el mercado se comporta según su carácter maniaco-depresivo seguiremos buscando margen de seguridad, concentrándonos en las empresas y no en los rumores o estimaciones. En ese proceso el Argos, es previsible que siga comportándose mejor que el mercado en los recortes, de hecho, la diferencia que el mercado nos llevaba en media histórica desde la fecha de inicio real de las operaciones, el 21-1-2011, se ha reducido hasta quedar prácticamente en nada gracias, exclusivamente a nuestro mejor comportamiento en los recortes. Y ello pese a que nuestra cartera está muy concentrada y cuando alguna de ellas recorta, su efecto es mayor que si la cartera tuviera muchas más posiciones diferentes. Salvo casos puntuales- como Septiembre del año pasado- siempre nos ha ido mejor…y seguiremos en esa senda.

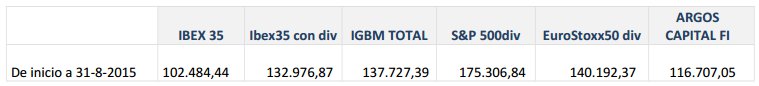

Como podéis observar en el gráfico final, el valor intrínseco ha crecido en este último mesbásicamente por las nuevas incorporaciones- y está en los 19,70€ por participación por lo que a los precios actuales sería equivalente a comprar un billete de cien euros por 59,23€, lo que supone que el margen de seguridad de nuestra cartera se ha incrementado durante el mes.

Como siempre agradeceros nuevamente vuestra confianza y apoyo continuado.