Según últimas noticias Alemania quiere que la decisión sobre que hacer con la Deuda Griega se retrase hasta Septiembre. La verdad es que lo que parece es que nadie sabe que hacer ahora mismo para salvar el problema Griego. En principio se tenía previsto abordar el plan de alargar la deuda en plazos mayores el 20 de junio en Luxemburgo, aunque también se contemplaba la posible reestructuración de la misma.

Según últimas noticias Alemania quiere que la decisión sobre que hacer con la Deuda Griega se retrase hasta Septiembre. La verdad es que lo que parece es que nadie sabe que hacer ahora mismo para salvar el problema Griego. En principio se tenía previsto abordar el plan de alargar la deuda en plazos mayores el 20 de junio en Luxemburgo, aunque también se contemplaba la posible reestructuración de la misma.

Pero hay demasiados intereses y sobretodo miedos por parte del BCE sobre las consecuencias que podría tener en toda la zona euro y especialmente en los paises perifericos, como Irlanda, Portugal y también en España cualquier decisión que podría someter a los países europeos a una crisis superior a la de Lehman brothers. Actualmente la deuda griega ha tenido 11 bajadas de Rating hata que lo han dejado en CCC+, a solo dos pasos de lo que sería la quiebra (D). Hay que pensar que esta calificación la deja como la peor del mundo y países como Camerún, Ghana, Líbano o Ecuador tienen mayores calificaciones crediticias.

Si miramos la evolución de los CDS, o Credits Defaults Swaps Griegos, que son los seguros de crédito contra Grecia, podemos observar como se han disparado de manera alarmante (Cuidado que quien venda estos productos para especular si algun día se produce la quiebra también podría perder mucho dinero). Ahora mismo se empiezan a hablar de que se estan descontando quitas de la deuda griega del 35%, En estos momentos la probabilidad de que Grecia quiebra está cercana al 80%, mientra que la de Portugal e Irlanda está cerca del 50% y por ejemplo la de España del 23%.

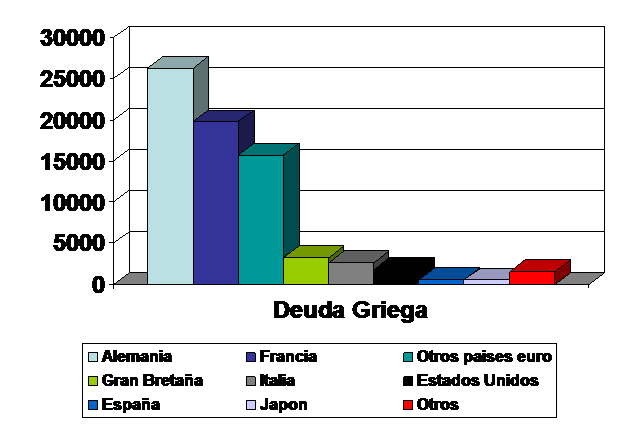

Respecto a quienes son los grandes perjudicados si huebiese una quita de la deuda Griega, los podemos ver en el siguiente gráfico (Fuente BIS) . Los grandes perjudicados serían los bancos alemanes que tienen una exposición de 26.300 millones de euros, seguidos de los bancos franceses con una exposición de 19.800 millones. Respecto a los Bancos españoles sólo tienen una exposición de 600 millones. Respecto a los bancos que saldrían más perjudicos según ha publicado invertia parece que el Banco más expuesto sería el de BNP Paribas con 5.000 millones, seguido por el de Dexia con 3.500 millones, el Commetzbank con 3.000 millones, Societe Generale con 2.700 millones, ING con 2.400 millones y Deutsche Bank con 1.600 millones que deberían provisionar sus ya debilitadas cuentas despues de la anterior crisis financieras, con el riesgo de que además podría ser sólo el inicio de posibles reestructuraciones de deuda. Si sólo hablasemos del problema griego seguro que la solución sería más fácil, pero el riesgo de contagio de esta crisis al resto de países hace que los líderes europeos no sepan hacia donde tirar. Aunque bajo mi opinión atrasar el problema y no atacarlo más bien complica la situación, por lo que creo que atrasar la decisión hasta Septiembre es la peor de las decisiones.

de la anterior crisis financieras, con el riesgo de que además podría ser sólo el inicio de posibles reestructuraciones de deuda. Si sólo hablasemos del problema griego seguro que la solución sería más fácil, pero el riesgo de contagio de esta crisis al resto de países hace que los líderes europeos no sepan hacia donde tirar. Aunque bajo mi opinión atrasar el problema y no atacarlo más bien complica la situación, por lo que creo que atrasar la decisión hasta Septiembre es la peor de las decisiones.