Contrarian Investing - Capítulo 14: Curva de tipos: El marco de referencia especulativo.

"El futuro está oculto detrás de los hombres que lo hacen."

Anatole France

1. INTRODUCCIÓN

Ojalá en 2007 hubiera sabido lo que era la curva de tipos y las implicaciones que tiene. Lamentablemente solo empecé a estudiar, comprender y analizar la curva de tipos tiempo después. Pero no siento vergüenza de no haberlo sabido. Por aquella fecha era aún más nuevo en el mundo de las finanzas de lo que hoy soy. Es más, he visto muchos "profesionales" y gente muy relacionada con las finanzas que han venido a descubrir la utilidad de la curva de tipos después de la crisis.

Si yo hubiera sabido en 2007 lo que sé hoy habría sabido sobre las grandes probabilidades que había de una recesión. Habría jugado a ser el gurú comentando lo mal que iban a estar las cosas cuando todo a nuestro alrededor parecía un oceáno de placidez y el precio de las casas siempre subía. En definitiva habría sido tomado por idiota por profetizar una crisis mientras 3/4 de los españoles se tragaban aquello que decía el presidente Zapatero de que España estaba en la Champions League. Iluso Zapatero, hombre de indudable baraka y sagaz para sacar rédito electoral. Si supiera lo que es la curva de tipos - cosa que no se asume interiormente en una tarde - hubiera sido el presidente más sagaz de todos los que nos rodean si desde 2006-2007 empezaba a intentar salvar nuestra economía.

Básicamente en aquélla época la curva de tipos estaba invertida, esto es, la rentabilidad de la deuda de corto plazo era mayor que la de largo plazo. Cuando esto ocurre es una señal de peligro para la economía. Digamos que es como haber sido infectados por el virus del VIH. No necesariamente uno va a desarrollar el SIDA, pero desde luego sería de idiotas tener el diagnóstico médico encima de la mesa alertándonos de que portamos ese virus y no tomar medias para paliar el desarrollo del SIDA. Pues eso es lo que ha hecho nuestro gobierno, y el del al lado y el del otro lado. Tenían el informe médico pero se han dejado desarrollar el síndrome de inmunodeficiencia. O tal vez ya lo sabían y por eso pusieron a un especialista en imprimir como Bernanke. Tesis esta última que si me creo y es lógica.

La Curva de tipos en estado invertida es un indicador adelantado y de ahí que sea una de las herramientas que no podemos obviar a la hora de invertir. Ha predicho casi todas las recesiones y solo ha mandado una señal falsa en los ultimos 50 años. (Se entiende por invertida cuando el T-bill o letra a 90 dias ofrece una rentabilidad mayor que el T-note o bono a 10 años o cuando el la rentabilidad del bono a 2 años es mayor que el de 10, cada uno que elija).

2. PROBABILIDADES DE RECESIÓN SEGÚN EL DIFERENCIAL DE TIPOS

A continuación una traducción de algunas partes del "paper" de la Reserva Federal de Nueva York escrita por Arturo Estrella y Frederic S. Mishkin, y que nos va a ayudar a establecer probabilidades según se encuentre el diferencial de las letras del tesoro con respecto al bono a diez años:

Los economistas frecuentemente hacen uso de complejos modelos matemáticos para pronosticar la economía y la probabilidad de una recesión. Pero indicadores más simples como los tipos de interés, índices de acciones, indicadores de masa monetaria también aportan una valiosa información sobre el futuro de la actividad económica. Vamos a analizar la utilidad de uno de estos indicadores, la curva de tipos o más específicamente hablando el diferencial (spread) entre los tipos de interés del bono a 10 años de los Estados Unidos (T-note) y la letra del tesoro a 3 meses (T-bill). Para hacernos una idea del poder predictor de esta variable lo compramos con otras variables financieras y macroeconómicas que se usan para predecir la marcha de la economía.

¿Porqué tener en cuenta la curva de tipos?

La inclinación de la curva de tipos debería ser un excelente indicador de una posible recesión futura por muchas razones. Políticas monetarias actuales tienen un importante impacto en la curva de tipos y por tanto en la actividad económica para los siguientes trimestres. Un aumento en los tipos a corto plazo hace que la curva de aplane así como hace ralentizar el crecimiento en el corto plazo. En cualquier caso esta relación solo es una explicación parcial de porque es tan útil la curva de tipos como instrumento predictor. Expectativas sobre el futuro de la inflacción y los tipos de interés real también juegan un importantísimo papel en la composición de la curva de tipos y por tanto en la predicción de la actividad económica.

La curva de tipos que examinamos en este documento se trata del diferencial entre la letra a tres meses y el bono a diez años. Estos tipos puedes ser desagregados en expectativas de tipos de interés real y expectativas de inflacción. La expectativa de tipos de interés reales está asociado con expectativas de políticas monetarias futuras e incluso de futuro crecimiento. Es más dado que la inflación tiende a estar positivamente correlacionado a la actividad económica, una expectativa de inflacción también es un elemento informativo sobre el futuro crecimiento.

La curva de tipos tiene claras ventajas como un indicador de la actividad económica futura. Otras variables que han sido ampliamente utilizadas para pronosticar el camino de la economía como puede ser los precios de las acciones. La teoría financiera sugiere que los precios de las acciones viene determinado por expectativas sobre futuros dividendos que en definitiva esta relacionado al futuro estado de la economía. Entre las variables macroeconómicas el Departamento de Comercio publica el índice de índicadores líderes teniendo una muy buena capacidad predictiva de la actividad económica real. En cualquier caso los resultados de éste índice no siempre han sido analizado de forma cautelosa ya que el índice ha sido frecuentemente retocado para intentar mejorarlo, no ofreciendo un punto de observación estable, y pudiera ser que la capacidad predictoria del índice líder esté sobreestimada. .

Uno de nuestros más exitosos modelos estima la probabilidad de una recesión cuatro trimestres adelante dependiendo del valor actual del diferencial entre la letra del tesoro y el bono a diez años. El resultado de este modelo basado en datos desde el primer cuatrimestre de 1960 hasta el primero de 1995 se muestra en la siguiente tabla donde se observan los valores del diferencial y la probabilidad estimada de una recesión en un año en el futuro. Como indica la tabla, la probabilidad estimada de una recesión dentro de un año según este modelo es del 10% cuando el diferencial está en 0.76 puntos porcentuales. 50% cuando el diferencial es de -0.82 puntos porcentuales y del 90% cuando el diferencial se encuentra en -2.40 puntos porcentuales.

La utilidad de este modelo puede ser ilustrada con los siguientes ejemplos. Imaginemos que estamos en el tercer trimestre de 1994 y el diferencial se encuentra en 2.74 puntos porcentuales. La probabilidad correspondiente de una recesión en el tercer trimestre era solo del 0.2 por ciento, y de hecho no hubo recesión. Por contra el diferencial se encontraba en -2.18 puntos porcentuales en el primer trimestre de 1981 indicándonos una probabilidad de recesión del 86.5% en el plazo de un año. El primer trimestre del año siguiente de hecho fue el inicio de una recesión.

3. UN VISTAZO AL DIFERENCIAL

En el siguiente gráfico de Bespoke se observa el diferencial del bono a 10 años con respecto a la letra de 3 meses. Las situaciones que mejor predicen una recesión es cuando nos encontramos al diferencial profundamente invertido, es decir más allá de -1 desviación típica. Actualmente nos encontramos en el lado opuesto y casi en máximos históricos. Es por ello que hoy en día se está hablando mucho de aprovechar que está en máximos para operar el diferencial (este artículo es de cuando estaba en máximos).

4. LA CURVA DE TIPOS Y EL MERCADO DE ACCIONES.

En primer lugar, aconsejo un vistazo a este artículo de un blog de Rankia, el cual explica las diferentes fases de la curva de tipos.

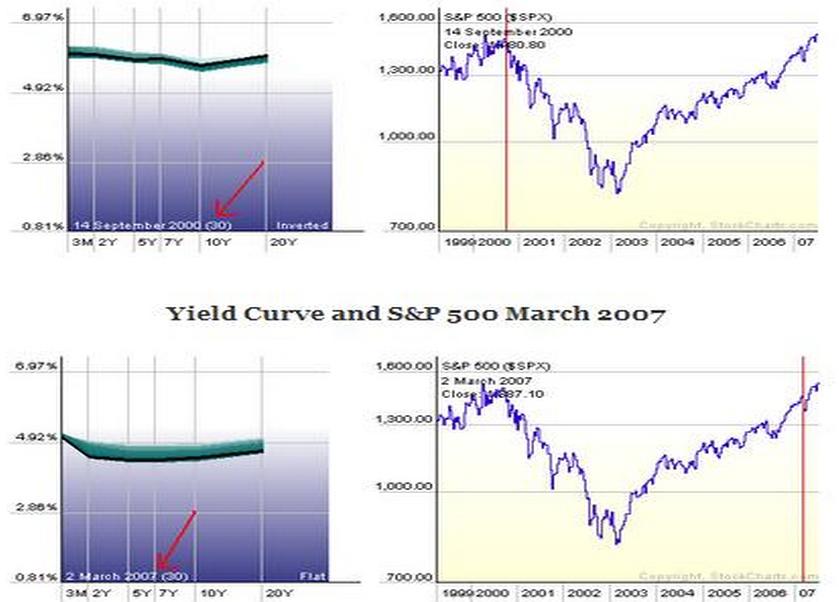

Así, poniendo en contexto la curva de tipos y el mercado de acciones en sus distintas fases nos encontraríamos que un mercado agotado y con pocas probabilidades de ir al alza presenta una curva plana o directamente invertida, ya que los tipos a corto presentan una mayor rentabilidad comparado con los tipos a largo, produciendo que los agentes no encuentren tantas oportunidades en la renta variable ya que pueden obtener una alta rentabildad en productos más seguros a corto plazo. En la siguiente imagen se muestra cual es la forma de la curva y en que momentos del mercado de acciones (señalado con una línea vertical) presentaba dicha forma:

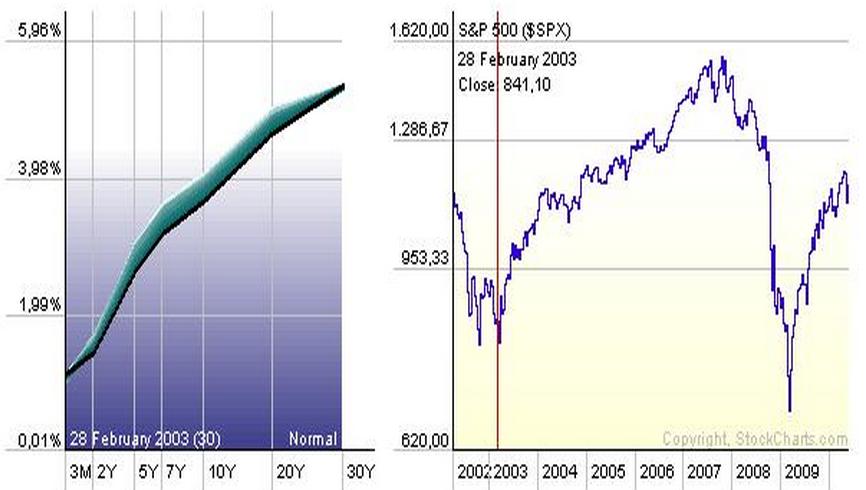

En la fase de recuperación y con los tipos a corto muy bajos y los tipos a largo con una mayor rentabilidad ocurre lo contrario. El incentivo está en tomar posiciones de riesgo pues otros activos más seguros apenas ofrecen una rentabilidad interesante para los agentes inversores. Una curva bien inclinada es anticipo de una época favorable para las inversiones de mayor riesgo:

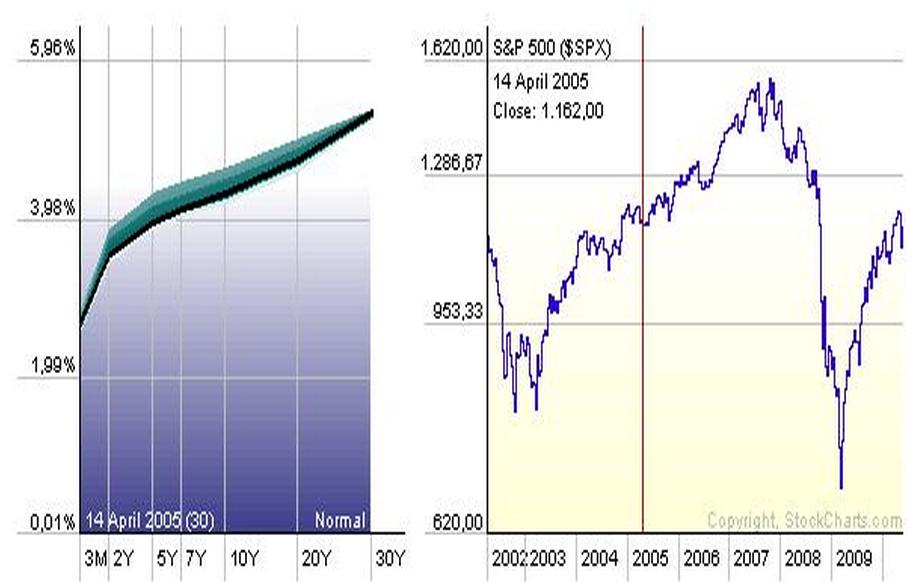

Después de la fase de recuperación, le sigue una fase de maduración (que es en la que nos encontramos objetivamente - haga lo que haga el mercado de acciones en adelante). En esta fase la curva no está tan inclinada (obsérvese la diferencia del siguiente gráfico con el anterior), pero sigue presentando una inclinación positiva. En esta fase no hay ningún signo de que el ciclo económico vaya a acabar, por tanto las inversiones en riesgo valen la pena:

Después de esta fase, le seguiría la fase señalada en primer lugar, es decir, inversión de la curva de tipos, haciendo que ya no sea tan interesante la inversión en activos de riesgo como la renta variable.

Por tanto, es típico que una curva invertida preceda recesiones y caídas o mercados bursátiles sin mucho potencial.

Una curva inclinada, indica excelente oportunidad para buscar posiciones alcistas.

Una curva a mitad de camino indica maduración del ciclo económico, pero se ha de ser optimista hasta que veamos la inversión de la curva.

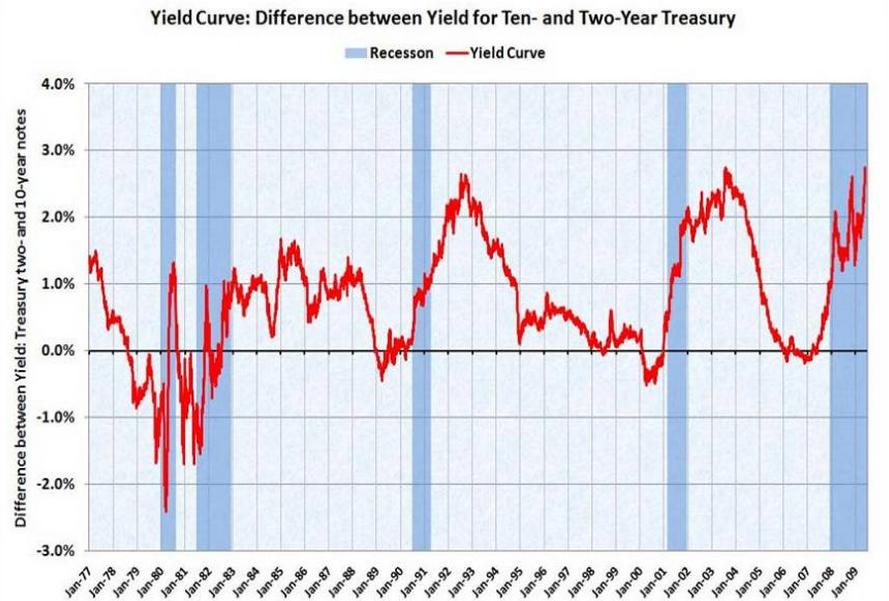

En el siguiente gráfico se observa como las inversiones de la curva de tipos (debajo nivel 0) preceden a las recesiones (zona sombreada en azul fuerte):

¿De verdad buscaría posiciones alcistas para medio y largo plazo cuando usted vea esto incluso si piensa que estamos en primaria alcista?

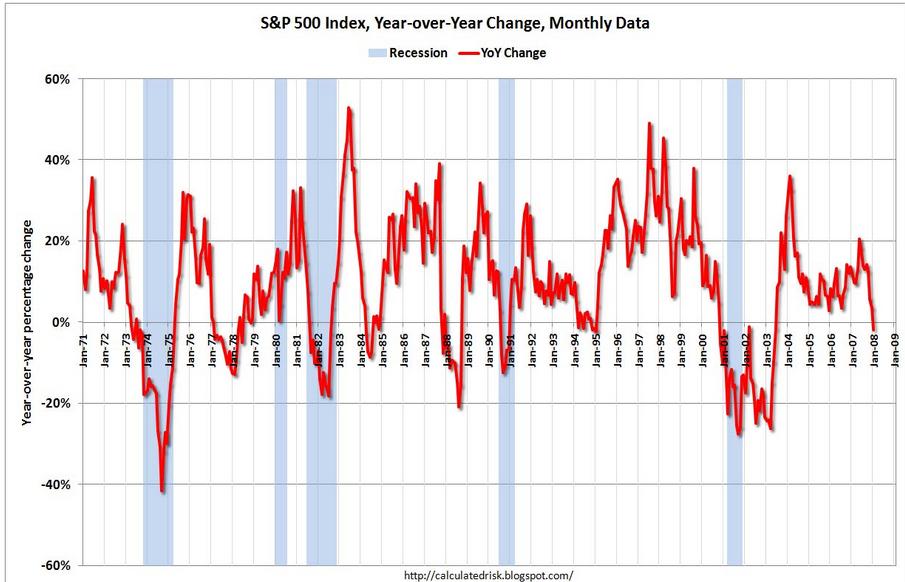

Yo en mi caso prefiero poner los gráficos en contexto con el ciclo económico. Por si le queda duda, aquí está el cambio porcentual del SP500 con respecto al año anterior. Las mismas sombras azules que indican recesión en el gráfico anterior y que también nos ha predicho la curva de tipos, son las zonas azules donde el mercado se pega los grandes castañazos:

Por tanto como conclusión yo diría que el principal factor que determina los movimientos del mercado de acciones es saber en que momento del ciclo económico nos encontramos, por muy feos que sean los gráficos, incluso si el precio está cayendo (ya hablaré más adelante de lo obtuso del concepto de tendencia con respecto al concepto de inercia). Curva invertida = primaria bajista. Curva inclinada = primaria alcista....para los que les guste lo de las primarias.

Antes de acabar, una llamada de atención. La curva de tipos como todo indicador puede entrar en una fase errática. La curva funciona muy bien en un mundo inflacionario, pero la experiencia japonesa de los últimos 20 años demuestra que en un mundo donde el banco central mantiene los tipos artificialmente bajos puede modificar la curva como indicador adelantado y básicamente dejarla inservible como la guía que aquí se ha presentado. Así, si nos encontramos en un entorno deflacionario tendríamos que ayudarnos de muchos más elementos para saber en que fase estamos. Le dejo un artículo en inglés donde se explica esto.