Contrarian Investing - Capítulo 34: Grandes techos históricos del Vix.

Si existe el dicho "la historia siempre se repite" en el VIX esta frase es un axioma. El índice del miedo sube y baja y a diferencia de una acción es muchísimo más predecible, de igual manera que sabemos que después de una tormenta siempre llega la calma y después de la calma algún día llegará una tormenta. Esto es evidente, pero de una acción ni siquiera sabremos si seguirá existiendo en 3 años.

Este capítulo continúa las series del Vix que vimos en Noviembre: Aquí y aquí. Hoy vamos a centrarnos en observar y comentar el VIX en las mayores crisis para poder identificar las grandes oportunidades en el futuro.

En primer lugar vamos a observar cuales fueron las mayores lecturas del VIX en el pasado, excluyendo el crash del otoño de 2008 y de la primavera de 2010.

Vemos a simple vista algo curioso. El máximo para estas crisis es el nivel 45 aproximadamente (igual que ocurrió en 2010). Por tanto sin pretender crear un axioma de esto diré que crisis importantes hacen máximo en este nivel. Si el VIX supera este nivel entonces entenderé que estamos en un crash bursátil de los que se da una vez por generación (1987, 1929, 2008). Y que pueden llegar desde el nivel 80 hasta el 150. (basado en lo que ocurrió en 2008 y las estimaciones para 1987)

Serían dos grados distintos pues: crisis importantes y crash generacionales.

No se puede decir donde acabaran los mercados de renta variable ni los bonos ni siquiera hasta donde llegará el VIX, pero si puedo decir con mayor precisión como es una pauta de vuelta en el vix y que el vix más pronto que tarde volverá al redil. Teniendo en cuenta que cuando el VIX va más allá de 40 probablemente estemos ante una claudicación de mercado y por tanto aunque el mercado haga algo de divergencia, lo probable es que se inicie un mercado alcista. Así que lo que nos interesa es saber no hasta donde llega el VIX, sino cuando va a volver a tranquilizarse y darnos oportunidades para el alza.

Ya hablé en el capítulo sobre aplicación práctica del VIX que el patrón clave es "el reversal" y el doble techo. Los demás patrones de velas y chartismo no valen un duro. Pero estos funcionan porque expresan perfectamente la naturaleza y movimientos del VIX.

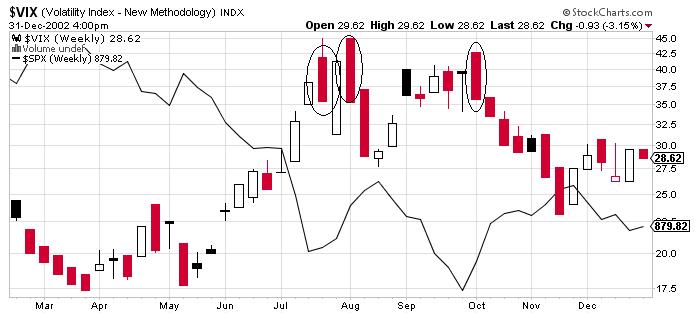

Veamos algunos ejemplos del pasado:

En la imagen en grafico semanal el VIX con el SP500 al fondo en los sucesos que llevaron a la quiebra LTCM . Normalmente con un grafico diario nos basta para buscar los reversal (vela envolvente bajista), para empezar a buscar largos en el mercado. Pero mi experiencia me dice que cuando el vix se va muy arribo es mejor buscar estas oportunidades en semanal.

El VIX está representado con velas semanales y el SP500 al fondo en linea continua. Se observa que en 1998 se dio el ejemplo perfecto. Velas envolventes bajistas haciendo un doble techo (la primera vela se puede argumentar que no es un reversal pero hay que interpretarlo así). Tal vez uno pueda dudar ante la primera envolvente bajista semanal. Pero cuando se vea un doble techo: sea agresivo porque es un patrón de altísima fiabilidad.

Ahora veamos que ocurrió en 2001 tras los ataques a las torres gemelas:

Aquí la historia cambia. Fíjense que el mercado ya era bien bajista y el ataque acabó por hundirlo. En este caso una sola vela envolvente dio lugar a un suelo de mercado (que no de mercado bajista).

¿Cúal es la diferencia entre este momento y al anterior de 1998?. Pues en 1998 se necesito estabilización y tranquilidad y por eso se creo un doble techo (doble suelo en el mercado). Aquí un ataque repentino dio lugar a miedo escénico pero rápidamente fue eliminado. Por lo que he podido leer y tal vez me equivoque bastante en esos días hubo un ataque de patriotismo e incluso se apoyo la compra de acciones (el ataque a las torres gemelas era un ataque al corazón financiero del mundo). Incluso en las encuestas de sentimiento se dio algo raro, la gente era optimista con movimientos al alza a pesar del desastre.

En todo caso desde un punto técnico lo que interesa es observar que puede haber dobles techos, techos únicos y ahora veamos otro ejemplo:

Esto fue durante la crisis de WorldCom y también el fin del mercado bajista de 2002. Observamos que se dio un doble techo semanal, el mercado subió, pero después continuó cayendo. Y hasta que no hubo otro reversal claro, es decir un triple techo el mercado no hizo suelo definitivo para subir durante 5 años seguidos.

Como se ve, nunca podremos saber si el vix se dará la vuelta tras un único techo, tras un doble techo o tras un triple techo. En mi opinión, un único techo ya nos tiene que poner alerta y empezar a buscar largos en el mercado, con prudencia. Fíjese que en todos los casos sería difícil acumular pérdidas por ir a la primera ocasión, pues el mercado rebotó bastante aunque luego nos sacara en un siguiente mínimo. Ahora bien, si ve un doble techo sea muy agresivo. Lo hemos visto en 1998 y también en éste último gráfico. En el último caso, no termino de funcionar, pero el mercado subió y eso es lo que importa, que cuando estemos equivocados perdamos muy poco o nos permita salir con pocas pérdidas. Y ahora sí, si le he dicho que confíe en un doble techo, y en un techo único ¿que le voy a decir de un triple techo?. Todo es una cuestión de entender este patrón como cercanía de un fin de mercado bajista y el principio de nuevas oportunidades del lado largo.

Ahora veamos 2008...efectivamente doble techo:

Aquí fue realmente complicado. Porque mientras muchos mercados no cayeron más. algunos mercados si que hicieron una última pata bajista hasta marzo de 2009. Pero esto no es el santo grial, esto es un indicador. Y cuando un VIX está a 80 las cosas no se arreglan rápido. En todo caso es la primera señal de que algo está cambiando, porque después de la tormenta siempre llega la calma.