La verdad que esta semana me estoy dando una orgía alcista.

El lunes hablé sobre el doble suelo alcista del Ibex.

El miércoles hablé de como la OPVs indican que todo marchaba bien.

Y ayer jueves, nada menos que me saco de la chistera un H-C-H invertido en el Ibex.

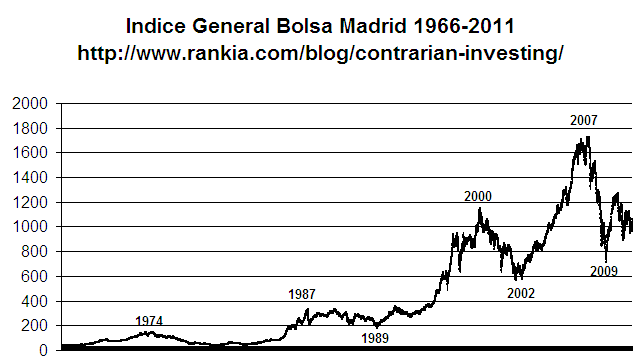

Para rematar la semana voy a soltar la "bomba" final: estamos en el mejor momento para invertir en 30 años. Es probable que usted en su vida, como inversor, nunca se haya encontrado una oportunidad tan única. Primero demos un vistazo a la bolsa española durante el último medio siglo:

Tal vez 2009 no sea uno de los grandes suelos históricos, pero desde luego tiene muchas papeletas.

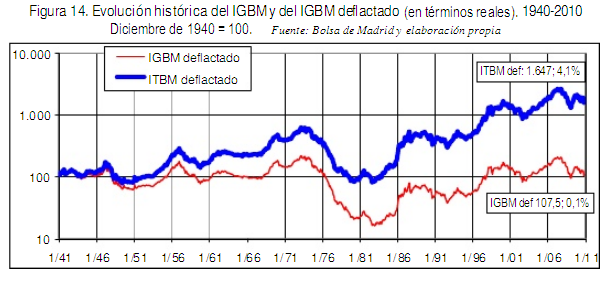

Lo más curioso es que el Indice General de la Bolsa de Madrid, no ha subido prácticamente nada en términos reales desde 1940:

IGBM = indice general bolsa de madrid; ITBM = Indice total bolsa de madrid (incluye dividendos); Deflactado = descontada la inflación, por ejemplo: rentabilidad IGBM año 1990 = 12%, inflación 1990 = 5%; rentabilidad real = 7% [fuente "Ibex 35: 1991-2010 Rentabilidad y creación de valor" de Pablo Fernández]

Si no fuera por el dividendo ........

Sin embargo, centrándonos en las grandes oscilaciones, tenemos que la última ola bajista de 2007 a 2009 estuvo de acorde a otras oscilaciones del pasado............y por tanto ha creado oportunidades acordes al pasado.

(fuente: "Ibex 35: 1991-2010 Rentabilidad y creación de Valor")

Esto ya debería ponernos sobre aviso. ¿Realmente tan mala es la situación como para que la historia no se repita y la bolsa vuelva a máximos históricos no tan tarde como algunos sospechan? La realidad es que España ha tenido peores situaciones, y te todas se sale. Lo que no podemos hacer es estar mirando por el retrovisor y seguir lamentándonos de lo malo de la situación. No es el momento de ser pesimistas, al revés, es momento para ser optimista. Incluso si el próximo trimestre la bolsa cae un 30% yo seguiré siendo optimista.

Hay que ser optimistas abajo y pesimistas arriba, ¡no al revés¡

Probablemente mientras en las noticias de Telecinco sigan hablando de la crisis, y mientras esa maldita palabra se repita un millón de veces al día, la bolsa seguirá subiendo. Se llama efecto "muro de preocupación".....muralla en el caso español.

Si el anterior gráfico no le ha sido lo suficientemente sugerente, tengo otro:

El gráfico muestra la rentabilidad de la bolsa de Madrid a 10 años. Como se observa, en los últimos 10 la rentabilidad ha sido aproximadamente 0. Hay una frase que dice "a largo plazo la bolsa siempre sube", mientras que eso es verdad, si compramos en el momento menos idóneo es posible pasar décadas perdiendo o sin ganar nada. Ahora ocurre justamente lo contrario, sería prácticamente el fin del capitalismo lo que evitaría que los próximos 10 y 20 años sean años maravillosos en bolsa.

Puede parecer un análisis a muy largo plazo, pero todos estos motivos, me hacen ser optimistas y buscar oportunidades alcistas, hasta que no se demuestre lo contrario.