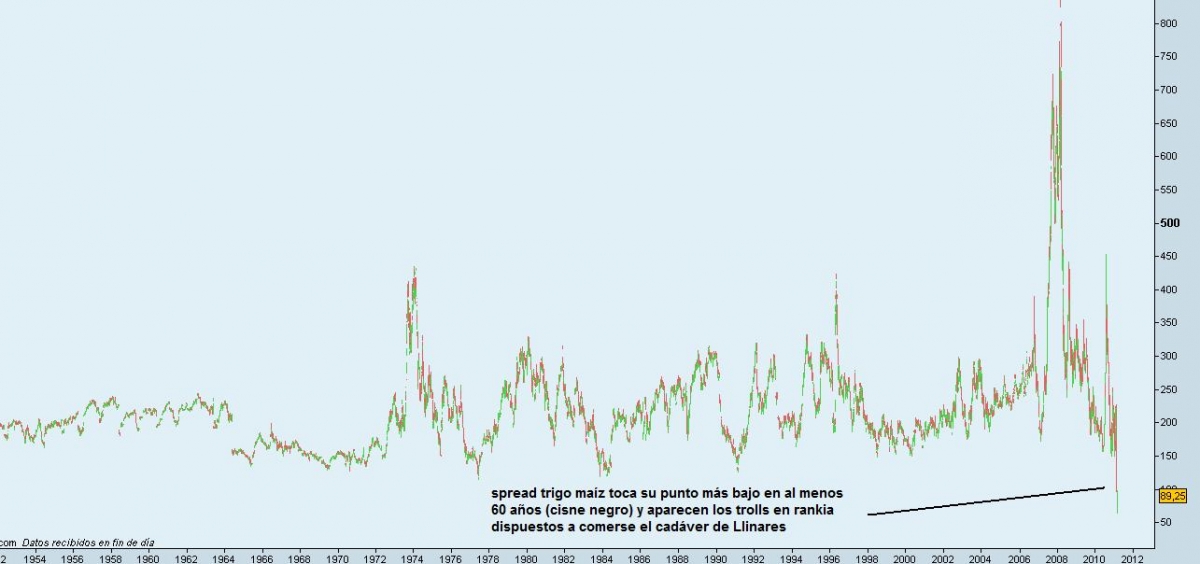

Me he dado cuenta que el spread trigo/maíz está haciendo un "killing" en todos aquéllos que se introdujeron en el spread propuesto por Llinares. Desde un punto de vista Contrarian es una oportunidad interesante. Cuánto más gente sufre por una situación, más cercano está el "reversal". El mejor indicador de que una operación está a punto de darse la vuelta es cuando algunos se encuentran desesperados porque no previeron de antemano que hacer si se daban las peores circunstancias y sobre todo cuando aparecen los trolls. Los trolls son unos oportunistas que como hienas van a morder a lo que creen un cadáver. Por tanto, la actividad troll es un buen indicador de extremo de sentimiento, porque dan por muerto a alguien...y a partir de ahí solo se puede mejorar. Yo cada vez que salgo con una idea en mi blog y aparece un troll me alegro mucho, porque sé por adelantado que la jugada me va a salir bien.

*consulte el comentario número 9 donde se demuestra que no es un mínimo histórico

No tengo ni idea de los fundamentales de este spread, pero entiendo que la violenta caída del diferencial (debilidad trigo, fortaleza maíz) se debe a las revoluciones de la primavera árabe que han hecho que el bioetanol sea una buena alternativa. En un interesante artículo se dice que las reservas de maíz han caído a su mínimo de 15 años principalmente a causa de un incremento del 8% en las compras de esta materia prima por parte de la industria del etanol. También otros factores como eventos metereológicos y de mercado han venido a meter presión en el mercado del maíz.

En mi opinión, un trader no debería meterse en mercados que no domina y de los que no entiende a la perfección sus fundamentales y que factores mueven esos mercados. Es decir, para negociar tenemos que especializarnos en algo. Ver un gráfico y de ahí sacar conclusiones, por sí mismo representa un análisis escaso ya que se queda en la superficialidad de las cosas. Y lo mejor para negociar es tener un conocimiento lo más profundo posible. Tenemos que recordar que en cada mercado competimos con auténticos especialistas y que no debe ser tan fácil sacarles los cuartos de manera consistente:

Análisis técnico + Análisis fundamental= Análisis racional

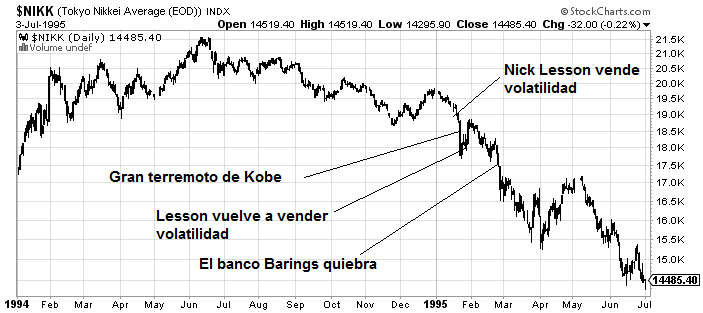

También creo que un trader no debería embarcarse en vender volatilidad sin un claro plan de salida. Cuando se pierde, lo mejor es salirse. Reconocer el error es de sabios. A uno no le hace más tonto equivocarse; de hecho equivocarse es consustancial a los mercados. Pero sí es un error claro insistir en vender volatilidad más allá de los planes iniciales.

Nassim Taleb escribió un libro entero donde explicaba que los vendedores de volatilidad lucían ganadores por mucho tiempo, pero que un evento inesperado, que ocurre con más frecuencia de lo que uno pudiera pensar, puede llevarselos por delante en tan solo unas horas.

En 1995 el trader de derivados Nick Lesson -que ya arrastraba pérdidas millonarias- se empeñó en seguir vendiendo volatilidad del Nikkei a pesar de que los mercados seguían cayendo. Los más probable era que los mercados rebotaran, puesto que la mayoría de las veces no desarrollan movimientos direccionales. El 16 de enero de 1995 vendió un straddle (venta volatiliad) sobre el Nikkei japonés, pero, al día siguiente, un evento tan inesperado como el terremoto de Kobe terminó de hundir sus posiciones. No contento con esto, Lesson siguió apostando a que el Nikkei no caería tras el terremoto, sin embargo el Nikkei caería con fuerza durante varios meses. El 26 de febrero de ese año, el banco para el que trabajaba ( Barings Bank) se declaró insolvente y posteriormente fue vendido por una libra esterlina.

En la especulación hay una regla de oro: corta las pérdidas rápido. Vender volatilidad está bien y a mi me encanta. Pero no se me ocurre argumentar contra el mercado.

Dichas estas advertencias, veamos que podemos esperar de este spread en el futuro.

El maíz pinta fuerte y nada sugiere que vaya a detener su marcha alcista, ahora mismo esto es malo para el spread:

Por el otro lado el trigo pinta alcista, pero sin duda no con un paso tan acelerado. Ojalá que esa pequeña figura de vuelta suponga un rebote a corto plazo:

Esto solo es la descripción del presente, pero ¿qué podemos esperar en el futuro?

En el futuro más cercano seguro que nadie lo sabe y el spread se puede ir a cualquier lado. Esperemos que sea hacia arriba.

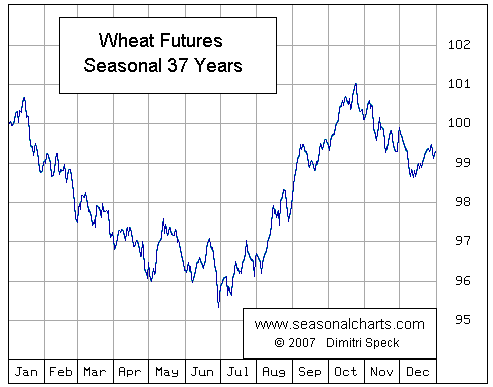

En el medio plazo confiaré en que lo más probable es que cada materia prima siga su estacionalidad propia. Estacionalidad que principalmente está influenciada por los periodos de cosecha, que en el trigo y el maíz tiene lugar en momentos distintos del año.

Estacionalidad trigo:

Se observa que el trigo presenta debilidad en la primera mitad del año, y a partir de julio suele formar un rally potente. Por tanto desde un punto de vista estacional no es el momento de comprar trigo.

Estacionalidad maíz:

Prácticamente el comportamiento estacional del maíz es el opuesto. Se mantiene fuerte la primera mitad del año y se hunde hacia la segunda parte del mismo. En estos momentos, la estacionalidad conjunta está trabajando en contra del spread.

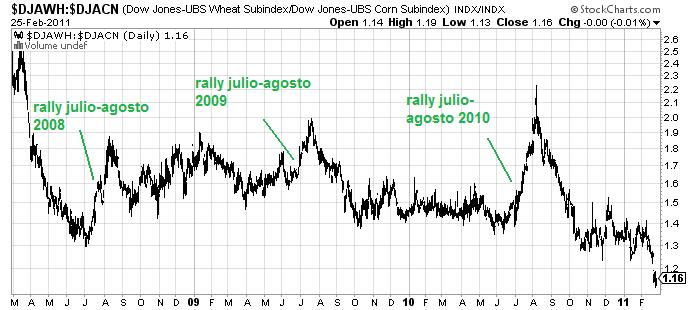

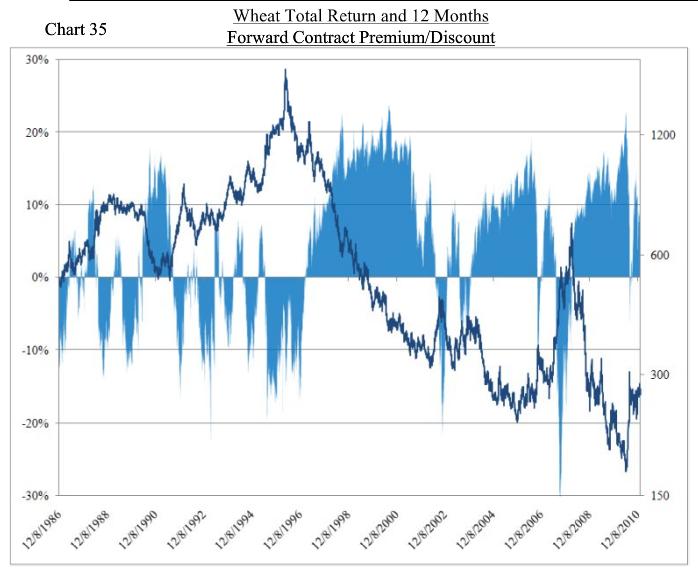

Es decir, a corto plazo puede ocurrir cualquier cosa, pero a medio plazo parece poco previsible que este spread se recupere "de verdad" antes del verano de 2011. A partir de julio es bastante probable que veamos fuertes subidas, de hecho parece ser que el verano es esperado por muchos para atacar al alza este spread. Si se fija en los dos anteriores gráficos, verá que las dos estacionalidad tan contrapuestas, provocan que el spread normalmente desarrolle una fuerte tendencia en verano. Esto también lo vemos en el siguiente gráfico (ratio trigo:maíz)

Se observa que lo más probable es esperar una fuerte recuperación del spread hacia julio. Pero mientras puede ocurrir cualquier cosa.

Los futuros de vencimiento en los siguientes meses sugieren que precisamente eso es lo que ocurrirá.

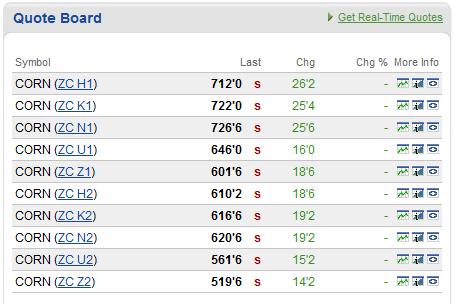

Los futuros del maíz para septiembre cotizan a precios menores que los actuales:

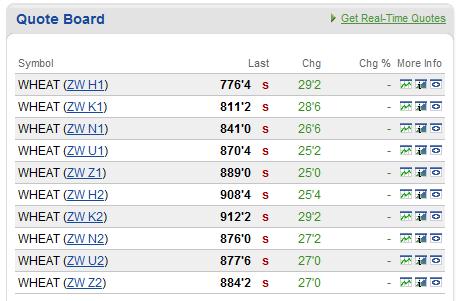

Los futuros del trigo para septiembre cotizan a precios mayores que los actuales:

Y, por ejemplo, los futuros del trigo si no están en backwardation no suelen indicar fases bajistas a la vista. Al estar en contango sugieren que la estacionaldad se va a mantener.

Conclusión: si NO duerme bien, sálgase de la posición. A corto plazo puede ocurrir cualquier cosa y vender volatilidad fuera del planteamiento inicial puede llevar a situaciones ruinosas tal y como le ocurrió a Nick Lesson.

Conclusión 2: si duerme bien,aguante. El "indice troll" indica que estamos ante una claudicación y que lo más probable es que el mercado rebote. Si tiene profundidad de cartera, el mes de julio debería de brindarle fuertes ganancias/recuperación en el spread.

Desde una perspectiva Contrarian todo esto representa una gran oportunidad. Pero habrá que aprovechar esta gran caída del spread a partir del mes de julio, que es cuando estacionalmente tiene las de ganar. Si observamos la portada de Cotizalia veremos que temas relacionado con Libia, el petróleo o las materias primas (caras de un mismo fenómeno), copan y llenan el diario electrónico.

El otro día advertí que la portada de Cotizalia insinuando los 200 dólares por bárril, era potencialmente Contrarian. Hoy domingo Cotizalia vuelve a la carga con lo mismo. La mayoría tiende a equivocarse, y es probable que esta vez también y por tanto las cosas regresen más pronto que tarde a la normalidad, incluyendo el spread trigo/maíz. La medida "zapateril" de limitar a 110 la velocidad en las carreteras españolas es otra fuerte señal Contrarian. Lo cierto es que veo bastante probable que la OPEP provoque un sock de oferta de petróleo antes de que todas las poltronas de los dirigentes de la OPEP pasen a ser ocupadas por blogueros anónimos.

Muchas suerte.