A muchos les sonará ya este termino de Represión Financiera, pero para la mayoría todavía será algo desconocido, un término técnico más en estos años en los que hemos aprendido a hablar con cierta naturalidad de hipotecas subprime, desapalancamientos, del new normal o de la ya manoseada estanflación. Ahora el escenario en el que nos movemos y vamos a movernos en los próximos años es el de la Represión Financiera. Y para ello se han puesto de acuerdo quienes antaño dominaban la economía pero que ahora tratan desesperadamente de no ahogarse en su propio vómito, o sea su endeudamiento impagable: Europa, USA y Japón.

El término Financial Repression no es más que la constatación de una estrategia un tanto maquiavélica perpetrada por Bancos Centrales y Gobiernos en perfecta confabulación, nocturnidad y alevosía. Y se trata simplemente del dominio por parte del gobierno sobre el sistema financiero y monetario del país por múltiples vías. Los efectos deseados son diversos, por ejemplo el control de los tipos de interés, el control de los flujos de dinero entre los agentes económicos que se consideren oportuno potenciar o disminuir, mantener cautivos a los acreedores de la deuda del propio Estado, manipulación del crédito, etc. Pero en estos tiempos el principal objetivo de la represión financiera que está perpetrando el mundo desarrollado es el de inflacionar extraoficialmente la economía mientras a la vez se mantienen los tipos oficiales lo más bajos posibles (a prácticamente cero en la actualidad).

Decimos inflacionar extraoficialmente porque de poco serviría reconocer mediante los diversos -y cada vez más imaginativos- índices de precios una inflación alta, lo cual obligaría a corregir al alza pensiones y demás compromisos de dinero público para con la sociedad. O sea que los cálculos de los indicadores de inflación oficial se modifican a demanda de los gobiernos para mantener un incremento oficial de precios cercano a cero mientras -en los países que no están en pura deflación- la inflación oficial se va comiendo año tras año bocanadas del Valor adquisitivo de todos los ahorradores. Por su parte, los tipos de interés a ras de suelo, tratan desesperadamente de que la inflación real y efectiva levante el vuelo, para así conseguir un diferencial de unos cuantos puntos entre la inflación oficial y la real.

Algunos os preguntaréis qué sentido tiene perjudicar el ahorro mediante una inflación encubierta y un precio del dinero por los suelos. Pues es fácil, lo que perjudica al ahorrador beneficia al deudor, o sea a la mayoría de los habitantes y Estados del mundo desarrollado. La explicación es obvia, todo balance en apuros necesita que sus pasivos se devalúen mientras trata de conseguir que sus activos crezcan o al menos se mantengan.

Así es la financial repression, la hoja de ruta inconfesable que Gobiernos y Bancos Centrales tienen marcada a sangre y fuego para los próximos años, mientras la niegan en público una y otra vez al más puro estilo bíblico. Sólo así los deudores cuya deuda se les ha ido de las manos y jamás podrían devolver a sus acreedores, la podrán "amortizar" poco a poco y sin tener que pagar más que los meros intereses (que están a ras de suelo, recordemos), encogiendo año tras año el valor real de sus deudas. Aunque el diferencial entre la inflación real y los tipos de interés oficiales sea sólo de 2, 3 o 4 puntos, el efecto de amortización de los compromisos, año tras año, es muy importante (haced la prueba deduciendo esos porcentajes anuales a cualquier hipoteca y veréis como con el paso del tiempo la situación financiera del hipotecado mejora espectacularmente). O lo que es lo mismo, enjuagando los déficits recurrentes de los países que, como España, están lejos aún de cuadrar sus cuentas. Y si en algún momento la inflación se dispara un poco más por la temeraria y endémica laxitud en la subida de tipos por parte de los bancos centrales, el hachazo que se le mete a la deuda del país, empresa o familia es aún mayor. Miel sobre hojuelas para los endeudados, pero no para los acreedores/inversores.

Esa es la dirección oficiosa que han tomado bancos centrales y Gobiernos de los países más endeudados del planeta. De hecho quizá sea la única manera de evitar el desastre, el default de economías gigantescas y el mismísimo colapso del sistema financiero. Y a pesar de que los discursos oficiales de banqueros centrales y gobiernos digan lo contrario, en algunas ocasiones dejan al descubierto pequeñas muestras que delatan su hoja de ruta inconfesable.

Las consecuencias colaterales de esta represión financiera son también brutales, claro está. El ahorrador, el inversor, se enfrenta a unos años en los que le va a ser muy difícil conseguir rendimientos fijos no especulativos y sostenidos en el tiempo. Y mucho más en renta fija, donde las plusvalías van a ser muy escasas o incluso negativas. No olvidemos que partimos de tipos de interés a casi cero y que sólo se pueden mover ya en una dirección: Precisamente la dirección que perjudica los yields de toda la renta fija del planeta, que está anclada al free-risk yield o rendimiento libre de riesgo del Treasury americano. Esos tipos, a pesar de que se mantendrán a cero tanto tiempo como sea posible, deberán ir paulatinamente subiendo en la medida en que también lo haga la inflación y ésta alcance ya cotas indisimulables. O sea, que los tipos irán subiendo en proporción a la reactivación económica y al vuelo que vaya alcanzando la inflación real, ya que ésta irá tirando a su vez de los índices oficiales, eso sí, siempre con un jugoso diferencial. Un diferencial que, como ya hemos dicho, es precisamente el que necesita el endeudado (familia, empresa y Estado) para evitar con los años el default o la quiebra.

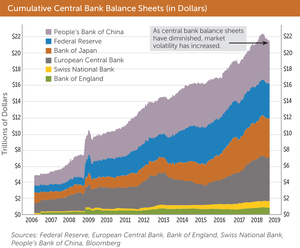

Pero existen también otras variables que entran en juego (era demasiado fácil, verdad?), como por ejemplo los efectos perversos de distrosión de la curva de tipos que supondrá el inicio del tapering o reducción de la velocidad de la impresión electrónica de billetes (QE) por parte de los bancos centrales. De hecho los Mercados de renta fija se están viendo ya seriamente afectados tan sólo con los rumores y la especulación sobre el momento en el que se iniciará dicho tápering o cierre del grifo. Y esos efectos no deben ser menospreciados, puesto que estamos en territorio apache, es decir que jamás los bancos centrales habían tenido que lidiar con semejantes inercias monetarias en tan mastodónticos balances.

Para que os hagáis una idea de la aberrante huída hacia delante en la que nos hemos sumido todos hasta el cuello: El volumen de QE o facilidad cuantitativa que está llevando a cabo el BoJ es del mismo calibre que el que viene realizando la FED. Pero ojo, porque el tamaño de la economía japonesa es 4 veces menor que la de los EE.UU.! El Abenomics es sin duda el talón de Aquiles del Sistema Financiero hoy en día. Porque ahí no para la cosa, imaginaos por un momento los efectos de todo tipo que supondrá (está comenzando a suponer ya) la devaluación del Yen en las economías asiáticas o alemana, claramente exportadoras... y así podríamos seguir hasta deprimirnos ante el calibre de la incertidumbre a la que nos enfrentamos en los próximos años.

Con semejantes inercias jamás experimentadas, os podréis hacer una idea de las escasísimas probabilidades que existen de que los bancos centrales tengan el acierto de cerrar el grifo al ritmo y en el momento preciso (algo que por más inri jamás han conseguido históricamente en situaciones muchísimo más simples). Deben conseguir nada menos que inflacionar de manera ajustada para arañar esos puntitos de inflación real encubierta que necesita el mundo endeudado, de manera sostenida en el tiempo, para no quebrar. Y a la vez mantener los tipos lo más bajos posible para evitar la sangría de intereses de los deudores. Y todo ello dejando paulatinamente de chutarse en vena un dinero con tantos ceros que se ha perdido ya la cuenta.

Aunque resulte inquietante, creo que es sano que recapacitemos y nos adaptemos a este escenario de represión financiera en el que, con nocturnidad y sigilo, nos han metido desde hace ya un par de años nuestros gobiernos y bancos centrales. La paradoja es que seguimos premiando a quienes lo han hecho mal (deudores insolventes) y castigando a los que lo han hecho bien (ahorradores/inversores). Seguramente la razón es que no tenemos alternativa si queremos evitar el colapso del Sistema.

El mundo desarrollado no está haciendo lo correcto, sino lo único que puede hacer para evitar el colapso financiero, al menos por el momento. Y en mitad de esta tempestad, los inversores debemos tener más claras que nunca nuestras prioridades, y no dejarnos llevar por la esquizofrenia de los virtualmente quebrados y demás zombies financieros.