Con la huída hacia delante de los bancos centrales y sus QE, la situación del endeudamiento del mundo desarrollado ha alcanzado cotas de surrealismo dignas de estudio. No solo por el tamaño jamás visto de los balances de la FED, BCE, BoE, BoJ, SNB, etc. sino sobre todo por la manipulación de las contabilidades, que se ha convertido ya en una macabra y peligrosísima norma.

Con la huída hacia delante de los bancos centrales y sus QE, la situación del endeudamiento del mundo desarrollado ha alcanzado cotas de surrealismo dignas de estudio. No solo por el tamaño jamás visto de los balances de la FED, BCE, BoE, BoJ, SNB, etc. sino sobre todo por la manipulación de las contabilidades, que se ha convertido ya en una macabra y peligrosísima norma.

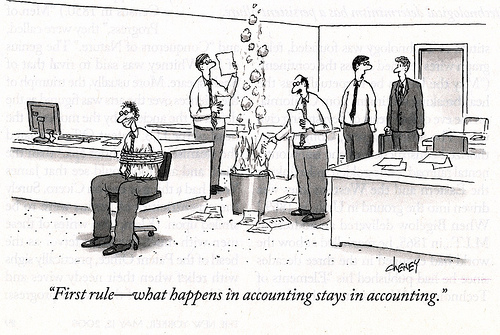

Así pues, la insolvencia manifiesta de los Estados del sur de la Eurozona es el gigantesco elefante en la habitación de la Troika (hoy rebautizada como "las 3 instituciones": UE, BCE y FMI) que todos esos acreedores ignoran sin el menor rubor. El caso más surrealista es el de Grecia, que con Syriza al frente de su gobierno está causando el pánico entre sus socios europeos. Y ese pánico no viene causado por la incapacidad del estado heleno para devolver su descomunal deuda -eso ya lo saben desde hace años- sino por la voluntad de su nuevo gobierno de reconocer de manera pública y manifiesta su insolvencia. ¿Por qué? Pues sencillamente porque reconocer que Grecia no va a poder pagar nunca, implica tener que asentar pérdidas en los balances contables de sus acreedores. Y eso sí que les da auténtico pánico, puesto que no está ni la banca europea ni los endeudamientos ni déficits presupuestarios del resto de países de la Eurozona como para contabilizar en estos momentos ni un solo euro de pérdidas adicionales.

El equilibrio del maquillaje contable de Portugal, España, Italia e incluso Francia es tan frágil que lo último que están dispuestas a hacer las autoridades económicas europeas es contabilizar ni la más pequeña pérdida de la monstruosa deuda que circula de unos balances a otros en la Eurozona. Poder dar la enésima patada a seguir y hacer rodar y rodar la bola de nieve de deuda implica que nadie debe hacer default, ni siquiera una pequeña reestructuración de la deuda. Se acomodarán tipos de interés hasta el cero, se ampliarán plazos hasta el infinito, se flexibilizarán políticas de austeridad, se pactarán concesiones inconfesables, etc, etc. Todo a cambio de que el deudor (en este caso Grecia), por insolvente que sea, siga admitiendo oficialmente la totalidad de la deuda debida. Eso permitirá a los acreedores seguir asentando en sus balances esas cifras mareantes como virtualmente "cobrables" en un futuro infinito, y no como pérdidas que habría que provisionar contable y fatalmente.

Las negociaciones entre el flamante nuevo ministro de finanzas griego Varoufakis, el alemán Schäuble y el presidente del Eurogrupo Dijsselbloem -ambos férreos veladores del calvinismo financiero hasta hoy- deben ser de lo más surrealistas. Imagino al holandés y al alemán ofreciendo todo tipo de ventajas a cambio de que Varoufakis siga reconociendo una deuda absurda e impagable. E imagino también al griego sopesando todas las opciones que se abren ante él, que no son pocas, para decidir el futuro no sólo de sus compatriotas sino en buena medida también de la Eurozona tal y como la conocemos.

No olvidemos que además de las promesas europeas de rebajas de tipos y ampliaciones de plazos para seguir reconociendo la mayor porción de la deuda existente, Grecia tiene propuestas tentadoras de liquidez procedente de China (buenos estrategas donde los haya) y sobre todo de Rusia, que marcaría un gol por la escuadra (otro) a la UE e indirectamente a los EE.UU. Porque no nos engañemos, quien mantenga a flote financieramente a Grecia influirá en su gobierno y su influencia como estado durante décadas. Rusia necesita vetar las sanciones europeas de algún modo menos sangriento que la guerra ucraniana y por su parte a los orientales les sobra el dinero, y poner un pie en la UE es un caramelo muy tentador. No olvidemos que una Grecia rescatada por chinos/rusos sería mucho más solvente y por tanto "inexpulsable" de la Eurozona en contra de su voluntad. En cambio a los occidentales de la eurozona en lugar del dinero lo que les sobran son los problemas. Y el maquillaje contable empieza a deshacerse por el sureste como un helado en Agosto en las costas de Mykonos.

Sea cual sea el desenlace, bienvenida será cualquier aproximación al reconocimiento de la realidad en este mátrix financiero que vivimos. Las contabilidades de bancos y países desarrollados deben volver a reflejar una imagen más próxima a la realidad financiera, por doloroso que ello sea. Tsypras, Varoufakis o cualquier otro político que se precie de serlo deben decir de una vez alto y claro que el rey hace mucho tiempo que se pasea desnudo entre los balances de bancos y Estados europeos. Y que los habitantes del sur jamás podremos pagar ni lo que les debemos a los del norte ni lo que nos debemos entre los propios endeudados a cambio de rescates recíprocos trileros. Surrealismo en estado puro.

Con este panorama, y el de la posibilidad de comenzar a contabilizar pronto reestructuraciones de deudas impagables, debe lidiar el inversor que necesita generar rentas. Ay del que deba seguir confiando en la renta fija que le vende el simpático banquero de la esquina... Como siempre, los reguladores se preparan, los inversores institucionales y bancos empiezan a soltar lastre (renta fija) antes de que llegue la tormenta, y van colocando bonos a manos llenas entre los pobres inversores retail. Eso sí, con imaginativas y atractivas formas, como productos estructurados, de distribución de rentas, de objetivos de rentabilidad garantizados (sic), etc, etc, etc, etc, etc...

Quizá os interese releer el artículo titulado "Generando rentas en un escenario de bonos caros y subida de tipos"; o este otro "El 2015 puede ser el annus horribilis para el inversor tradicional". No conocer alternativas ya no es excusa para tirar el patrimonio al tapete de la ruleta de la deuda.