La mayoría de inversores saben muy poco o nada de las interioridades del que se considera el mejor fondo de inversión del mundo, por sus resultados estratosféricos durante más de 30 años, el Medallion Fund. Por ello nos hemos decidido a escribir este artículo desvelando la información que hemos recopilado y las interioridades que conocimos cuando visitamos su gestora, Renaissance Technologies. A pesar de la extensión del artículo, creemos que reslutará muy interesante para los lectores conocer los detalles de la trayectoria, funcionamiento interno, curiosidades y excentricidades de este gran grupo de científicos, que han sido reconocidos como los mejores gestores del mundo por su capacidad de vapulear al Mercado durante décadas.

La mayoría de inversores saben muy poco o nada de las interioridades del que se considera el mejor fondo de inversión del mundo, por sus resultados estratosféricos durante más de 30 años, el Medallion Fund. Por ello nos hemos decidido a escribir este artículo desvelando la información que hemos recopilado y las interioridades que conocimos cuando visitamos su gestora, Renaissance Technologies. A pesar de la extensión del artículo, creemos que reslutará muy interesante para los lectores conocer los detalles de la trayectoria, funcionamiento interno, curiosidades y excentricidades de este gran grupo de científicos, que han sido reconocidos como los mejores gestores del mundo por su capacidad de vapulear al Mercado durante décadas.

La primera mala noticia es que desde el año 1993, Medallion sólo gestiona dinero de sus poco más de 300 empleados y por supuesto de los propietarios de la gestora. La buena noticia es que la gestora de Medallion, Renaissance, dispone de 3 fondos abiertos a algunos clientes institucionales. Pero la segunda mala noticia es que para invertir en dichos fondos institucionales hay que hacerlo con un mínimo de 5 millones de dólares, y además superar la due diligence que la gestora realiza a quienes pretenden ser nuevos inversores. Sí, habéis leído bien, par acceder a los fondos institucionales de Renaissance no basta con disponer de los 5 millones de inversión mínima, sino que además los gestores se reservan su derecho de admisión. Pero no os desaniméis, seguid leyendo porque al final del artículo explicaremos la manera en la que un inversor con un mínimo de 125.000 euros/dólares puede acceder a dichos fondos.

Según Bloomberg el tamaño del Medallion, que recordemos que es el fondo reservado para "friends & family" de los propietarios, es aproximadamente de 11.000 millones de dólares en la actualidad, que junto con los otros fondos que gestiona Renaissance para una élite de clientes institucionales, conforman los 62.000 millones que gestionan en total (cifras a Enero 2019).

Explicaremos ahora los orígenes y evolución de la gestora del mejor fondo del mundo, y al final del artículo os contaremos como fue nuestra visita personal a las instalaciones de Renaissance Technologies, después de superar recíprocamente su due diligence y la nuestra y convertirnos así en clientes institucionales de sus fondos.

El orígen y la evolución de los rendimientos de Medallion y Renaissance:

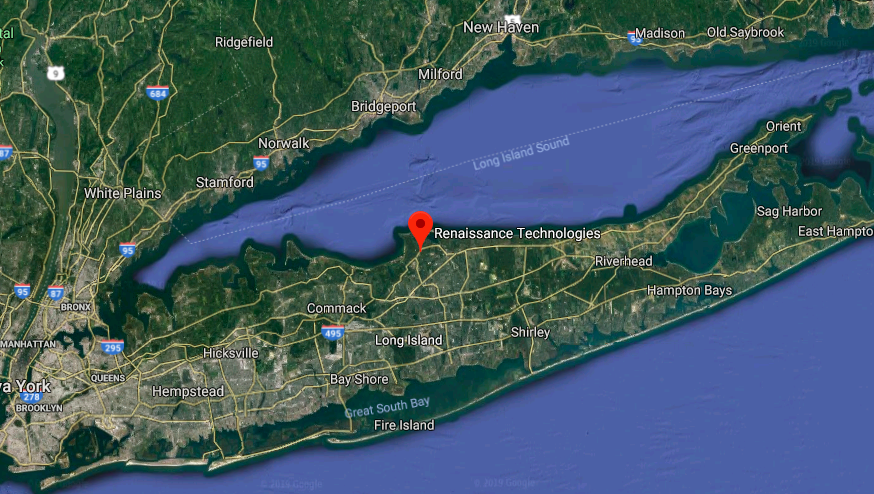

En la costa norte de la lujosísima Long Island, a tan sólo un par de horas de coche de Manhattan, se encuentra la zona denominada popularmente como la Renaissance Riviera. No en balde los mayores multimillonarios de la zona son científicos que trabajan para Renaissance Technologies, en la vecina localidad de East Setauket. Este elitista grupo creó en 1988 el que ha sido la mayor máquina de hacer dinero en el mundo financiero, el Medallion Fund. Un fondo cuantitativo que ha superado con creces los beneficios de otros míticos gestores como Ray Dalio o George Soros. Y lo que es aún más espectacular es que lo ha hecho en menos tiempo y partiendo de un tamaño menor.

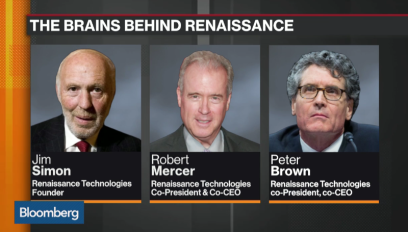

Este fondo casi nunca pierde dinero. Su peor resultado en periodos de 5 años ha sido un -0,5%. Según Andrew Lo, profesor de finanzas del MIT y chairman de AlphaSimplex, otra gestora cuantitativa, "Renaissance es la versión financiera y comercial del Proyecto Manhattan". Andrew Lo alaba a Jim Simons, el matemático que fundó Renaissance en 1982, por congregar a tantos científicos e inteligencia en una sola empresa. "Ellos son el pináculo de la inversión cuantitativa. Nadie está ni siquiera cerca de su nivel". Muy pocas empresas generan tanta fascinación, rumores y especulación. Todo el mundo ha oído hablar de Renaissance y del mítico Medallion pero casi nadie sabe lo que ocurre allá adentro. Aparte de Simons, que es un personaje algo más público que se retiró en 2009 con una fortuna personal calculada en más de 16.000 millones de dólares, se sabe muy poco del resto de su reducido grupo de científicos fundadores, cuyo patrimonio supera el PIB de diversos países.

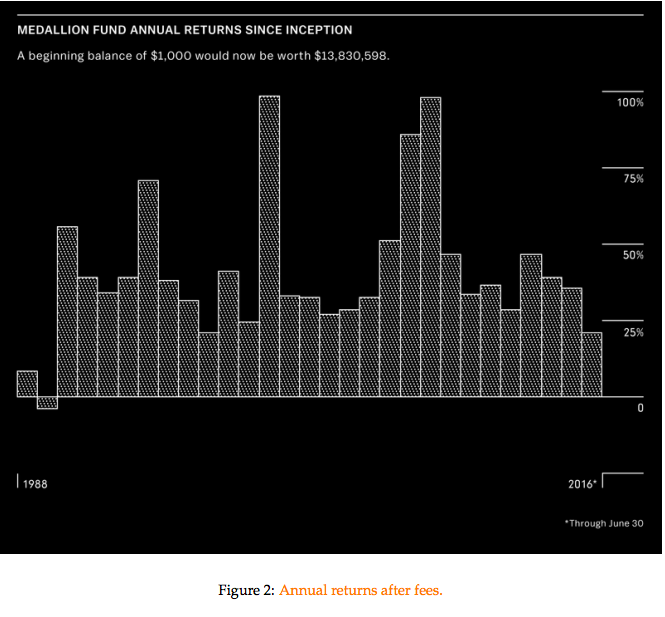

Para los que se estén preguntando si son realmente posibles estos rendimientos tan astronómicos (ver gráfico inferior) y tan sostenidos en el tiempo, cabe comentar aquí las palabras de Simons, en su conferencia de la pasada semana en el Massachusetts Institute of Technology (MIT), cuando le preguntaron por enésima vez en su carrera, si lo habían comparado alguna vez con el estafador Madoff: "Claro, con nuestros resultados y después de lo ocurrido con Madoff, poco depués la SEC (regulador norteamericano) nos estudió e investigó exhaustivamente. Por supuesto no encontraron nada". Pero a este equipo de científicos que llevan más de 30 años consiguiendo vapulear a los Mercados, con un fondo cerrado exclusivamente para ellos, y otros 3 con barreras de entrada de 5 millones de USD, la verdad es que les preocupan muy poco los escépticos.

Renaissance es único entre los hedge funds, fondos institucionales y fondos cerrados al público. Sus socios y directivos son tan geniales como excéntricos. De los más de 300 empleados, 90 son doctores (Ph.D) en disciplinas como las matemáticas o la física. Peter Brown, que co-dirige la firma, solía dormir en un plegatín en su oficina. Su contra parte, Robert Mercer, raramente habla. Y los gemelos idénticos, Stephen and Vincent Della Pietra, doctores especializados en la Teoría de cuerdas, suelen discutir a gritos entre ellos. El resto del personal tampoco se puede decir que sean los típicos oficinistas. Hay demasiado talento para la vulgaridad.

Para los outsiders, el misterio es como Medallion ha podido ganar casi un 80% anual antes de comisiones, que por cierto se llevan prácticamente la mitad del rendimiento, aunque en realidad casi todo queda en casa puesto que es un fondo exclusivo para socios y empleados. Y lo más sorprendente es que a pesar de las tres décadas de trayectoria, no han podido copiarles lo suficiente como para acercarse a sus resultados. Las razones las debemos buscar en la potencia de su capacidad computacional, ya que los ordenadores que tienen en los sótanos de su búnker son de los más avanzados del planeta. Sus talentosos empleados tienen más y mejores datos en los que encontrar patrones y modelos aprovechables. Y también afinan mucho los costes de sus transacciones, que son muchísimas, a la vez que tienen en cuenta las consecuencias que genera en los Mercados su propia operativa.

Pero no hay que olvidar que los orígenes de la mayoría de sus fundadores vienen de IBM allá por los años ochenta. Allí utilizaban análisis estadísticos para los primeros retos lingüísticos a los que se enfrontaban los matemáticos y los informáticos. Jim Simons, genio matemático, profesor del MIT y de Harvard, reconocido con el Premio Oswald Veblen de Geometría y co-creador de la Teoría Chern-Simons, fue también descifrador de códigos para el Instituto de Análisis de Defensa (IDA) de los EE.UU. (posiblemente la localización actual de los headquarters de Renaissance no sea casual, dado que East Setauket fue la zona conocida como Culper Spy Ring, cuna del espionaje que permitió a Goerge Washington enfrentarse a las tropas británicas conociendo previamente sus planes secretos a finales del s. XVIII). El objetivo del análisis cuantitativo es parecido: Construir modelos que encuentren señales escondidas entre el "ruido" de los Mercados. A menudo son sólo susurros, pero algunos capaces de predecir cómo el precio de una acción, un bono o un barril de petróleo va a hacer un movimiento aprovechable, por imperceptible que éste sea. El problema es complejo. Los precios dependen de los fundamentales y de los flujos y el comportamiento a menudo irracional de los actores que están comprando y vendiendo. A pesar de (o gracias a) que Simons perdió su trabajo en IDA después de denunciar públicamente la guerra de Vietnam en un artículo del New York Times, las conexiones criptográficas que investigó le ayudaron a crear Renaissance, y unos años más tarde Medallion. En su salida buscó y se rodeó de criptógrafos y matemáticos como Elwyn Berlekamp y Leonard Baum, ex-colegas de IDA, Stony Brook y los profesores Henry Laufer y James Ax, para su proyecto inicial: Predecir precios estadísticamente.

Los comienzos fueron agridulces, y el seguimiento de tendencias y la conversión a la media les causaron problemas. Gradualmente fueron construyendo modelos y más modelos. Los resultados al inicio fueron confusos: +8,8% en 1988 y -4,1% en 1989. Pero en 1990, después de centrarse exclusivamente en las operaciones o corto plazo, Medallion consiguió un beneficio del +56% neto de comisiones. Los científicos llegaron a desarrollar un lenguaje de programación interno para sus modelos. Hoy, Medallion utiliza docenas de "estrategias" que se ejecutan conjuntamente como una sola. El código informático que utilizan incluye varios millones de lineas, que se dice pronto. Varios equipos se responsabilizan de areas específicas de investigación, pero en la práctica todos pueden trabajar en todo. Cada semana hay una reunión donde se ponen a prueba nuevas ideas, que son discutidas hasta límites extremos por casi un centenar de doctores y demás mentes superdotadas.

A principios de los años 90, los rendimientos espectaculares se convirtieron en norma en Renaissance: 39,4%; 34%; 39,1%. Y los clientes empezaron a agolparse para entrar en Medallion. La gestora nunca se preocupó del márketing, de hecho hoy en día su web sigue teniendo el aspecto de una reliquia de hace 20 años. En 1993 Renaissance dejó de aceptar nuevos clientes. Las comisiones fueron multiplicadas desde el 5% de gestión + el 20% de comisión de éxito, hasta el 5% + el 44%. Brutal, pero aún así sus rendimientos netos seguían destacando muy por encima del resto. Y no solo eso, sino que además en 2005 habían ya expulsado del fondo a todos los antiguos inversores que no eran socios ni empleados, dejando Medallion en exclusiva para ellos, y creando para los outsiders ya el primero de los 3 fondos institucionales de los que daremos detalles más adelante: RIEF, RIDA y RIDGE.

Background científico aplicado a los Mercados:

El éxito animó a Simons a contratar más y más científicos brillantes. La siguiente hornada de superdotados que entraron en la familia de Renaissance fue un equipo de matemáticos procedente de centro de investigación de IBM en Yorktown Heights, NY., que batallaban por aquel entonces para que las máquinas reconocieran, emitieran y tradujeran voz humana. Digamos que los padres de Siri, Alexa y Google Translate. En un principio los matemáticos trataban de apoyarse en lingúistas para codificar gramática, pero pronto se dieron cuenta de que los problemas a los que se enfrentaban se resolvían mucho mejor con probabilidades matemáticas que con expertos en lenguaje. Mercer por ejemplo desapareció durante meses para teclear conjugacions de verbos en frances en un ordenador. El procesamiento de sus datos le permitió escribir un algoritmo que encontraba la traducción más plausible para cada frase: "Le chien est battu par Jean" lo traducía como "John does beat the dog", lo cual suponía un avance espectacular respecto a la traducción literal contra la que chocaban los sistemas sin esos algoritmos. Con cada lingüista que despedían y matemático que fichaban, el sistema daba un paso adelante. Algo parecido ocurrió con el reconocimiento de voz: "Dada una señal auditiva x, el speaker probablemente dijo y". "El reconocimiento y la traducción son la intersección entre las matemáticas y la programación" dijo Ernie Chan, que trabajó en los 90 en el departamento de investigación de IBM y que hoy gestiona QTS Capital Management.

Mercer y Brown hicieron entonces una proposición muy atrevida a IBM: "Dejadnos construir un modelo informático para gestionar una parte de vuestro fondo de pensiones". En aquel entonces IBM gestionaba un fondo de 28.000 millones de dólares para sus empleados. IBM rechazó la propuesta pensando ¿qué sabrán unos programadores lingüísticos del mundo de la inversión? Pero Mercer y Brown estaban ya decididos a aplicar sus conocimientos en sacar jugo de los mercados financieros. IBM estaba además en horas bajas, y a Simon, Mercer y Brown les fue fácil reclutar talento en ese momento. Renaissance fue creado por matemáticos que aprendieron a programar, y no a la inversa. Aprendieron a construir grandes sistemas en los que trabajaban muchas personas a la vez. Esa fue otra ventaja competitiva de Renaissance.

Las incorporaciones de talento se fueron sucediendo, los gemelos Della Pietra (Teoría de Cuerdas), Lalit Bahlt (responsable de los algoritmos reconocedores de voz humana), Mukund Padmanabhan (especialista en procesamiento de señal digital). Casi todos ellos habían trabajado conjuntamente en IBM. Pronto comprendieron que enfrentarse al Mercado era mucho más exigente que los avances exigidos en IBM. O tu algoritmo era mejor que el resto -que empezaban a inundar ya los Mercados- y ganabas dinero, o era peor y te arruinabas. La alta presión era tremendamente productiva. Renaissance empleó muchos recursos en recolectar, clasificar y limpiar datos, a la vez que en hacerlos accesibles a sus investigadores. "Si tienes una idea, quieres testearla rápidamente. Y si antes tienes que adecuar los datos que quieres utilizar, el proceso se ralentiza enormemente", decía Patterson, otro desencriptador de códigos que trabajó para la inteligencia británica y formó parte de Renaissance hasta el 2001. Pero los retos intelectuales no son los únicos incentivos para ese grupo de cerebros hambrientos de datos. También disfrutan de algo más intangible: El sentimiento de Familia de científicos de altísimo nivel y la complicidad y satisfacción que ello les comporta. Simons era como la figura del padre benévolo que añadía inteligencia emocional a un grupo tan diverso como friki.

Cuando los científicos procedentes de IBM se incorporaron a Renaissance, Medallion ya estaba ganando cifras superiores al 30% netos de comisiones. Y casi un tercio de esa cifra provenía de las operaciones en futuros. En esas primeras épocas, las ineficiencias del Mercado les resultaban más visibles y aprovechables que hoy en día. Por ejemplo, uno de sus científicos se percató de que habían 15 minutos de diferencia entre el cierre de opciones y futuros, lo cual les permitió crear un sistema específico para explotar eso durante un tiempo. El Mercado estaba lleno de aberraciones, y los científicos investigaban cada una de ellas a muerte. La suma de todas ellas les generó cantidades de dinero muy importantes. Al principio fueron millones, pero al cabo de unos cuantos años ya eran miles de millones. Pero a medida que el sistema financiero se fue sofisticando con la ploriferación de otros fondos cuantitativos, las ineficiencias comenzaron a escasear.

Cuando Mercer y Brown llegaron a Renaissance, empezaron a trabajar por separado, pero pronto se dieron cuenta de que eran más potentes trabajando juntos. Se retroalimentaban el uno al otro: Brown era el optimista y Mercer el escéptico. "Peter es muy creativo con un montón de ideas, y Bob dice, creo que necesitamos profundizar en ésta", decía Petterson. Se hicieron cargo del grupo que trabajaba con acciones cotizadas, que estaban perdiendo dinero. Tardaron nada menos que 4 años para hacer que el sistema funcionase. Pero Jim Simons era muy paciente. La inversión dio sus frutos, y aún hoy en día los responsables de acciones cotizadas, a través de sus derivados y apalancamiento (no olvidemos que las ineficiencias hoy son mucho más sutiles) siguen generando la mayor parte del beneficio de Medallion.

Simons explicó en una entrevista en Institutional Investor, allá por el año 2000, que un sistema [cuantitativo] ganador debe estar muy estratificado. "Con cada nueva idea hay que determinar: ¿Es realmente nueva o está de algún modo implícita en algo que ya hemos hecho? Una vez determinado, el equipo debe averiguar cuánto debe pesar en el conjunto". Explicó que las señales pueden enfriarse en un momento dado, pero que hay que mantener la vigilancia porque pueden emerger de nuevo en cualquier momento, o que incluso retirar esa vigilancia puede tener afectación en el rendimiento del conjunto. La operativa puede ser en cualquier tipo de activo y durar fracciones de segundo o muchos meses. En una conferencia que dio Brown en 2013 explicó un ejemplo que compartieron con inversores externos en su momento, y por tanto era público: Estudiando la climatología en los centros financieros de todo el planeta encontraron que los mercados locales tienen una sutil tendencia a subir más en los días soleados que en los nublados. "Resultó que si en París está nublado, es menos probable que la bolsa francesa suba ese día que si brilla el sol durante las horas de apertura de su Mercado" dijo. No fue un gran generador de dinero, ya que eso sólo ocurría ligeramente por encima del 50% de las veces. Pero con las herramientas y el sistema convenientemente preparado, son señales aprovechables, junto con otras muchas. Brown continuó diciendo: "La cuestión es que ya no pueden existir señales evidentes y potentes, porque se habrían aprovechado por otros apenas hubieran sido incipientes. Lo que hacemos es buscar cantidades ingentes de señales, y para ello tenemos a 90 doctores en matemáticas y física, que sólo hacen que sentarse allí todos los días para distinguirlas del ruido de los Mercados. Tenemos más de 10.000 procesadores (año 2013) allá abajo que constantemente destripan datos muy diversos en busca de esas señales". En la actualidad los métodos para aprovecharse del Mercado son tan secretos como difíciles de imaginar. Hace un par de años se filtró información de que estaban planeando utilizar relojes GPS (atómicos) para sincronizar órdenes de compra y venta en diferentes mercados, a través de servidores cercanos que consigan tomar posiciones masivas sin que sus compras alteren el precio del mercado y antes de que ni siquiera los fondos HFT (High Frequency Trading) tengan tiempo de reaccionar. No podemos ni imaginar lo que harán (o hacen) con ordenadores cuánticos.

Además de los especialistas en lenguaje, los astrofísicos han sido especialmente exitosos a lo largo de la historia descifrando sistemas. Este tipo de científicos brillan por encima del resto a la hora de encontrar patrones entre un mar de datos ruidosos. Los especialistas en la Teoría de Cuerdas también han tenido un especial éxito en el filtrado de datos. Y los hermanos Della Pietra, que junto con otros de su equipo en IBM se dedicaron al área de acciones cotizadas en Renaissance, fueron de los primeros en brillar en su campo. Estos gemelos idénticos, que tienen ahora 58 años, nunca se han separado el uno del otro. Ambos cursaron un programa avanzado honorífico en Columbia con 16 años, se graduaron en Física en Princeton y se doctoraron en Harvard en 1986. Siempre se sentaban uno junto al otro, según recuerda su ex-profesor de álgebra abstracta en Princeton. "Sus conversaciones estaban llenas de argumentaciones. Eran discusiones matemáticas apasionadas, y siempre estaban corrigiendo a sus profesores". El hecho de ser gemelos idénticos parece que les lleva a otra dimensión. "Son casi telepáticos", dice Ernie Chan. En Renaissance los Della Pietra siempre han tenido despachos contiguos con una gran ventana para comunicarse constantemente. "Son muy creativos y competitivos entre ellos", añade Patterson, a quien reportaron directamente durante unos años.

El equipo procedente de IBM se centró en mejorar constantemente la eficiencia del sistema y su rendimiento. Como los modelos de Renaissance eran esencialmente cortoplacistas, se focalizaron en afinar mucho los costes transaccionales y en cómo sus propios movimientos afectaban a los mercados, problemas ambos muy difíciles de resolver, según otros gestores de fondos quants. También se aseguraban de que las operaciones y los beneficios se ajustasen a lo que el sistema marcaba, ya que un mal precio o cualquier otra grieta podía estropear todo el resultado de esa operativa concreta.

Medallion reservado exclusivamente para socios y empleados:

La cantidad de dinero invertido por un empleado en Medallion depende de su contribución global a la empresa. Y la colaboración con el entorno se considera clave para tener una mayor ración del pastel. A los empleados se les permite comprar una limitada cantidad de participaciones del fondo. Además, una cuarta parte de su sueldo se les invierte directamente en el fondo durante al menos 4 años. Todos pagan, como no, los tremendos fees del 5% mgmt fee + 44% performance fee. Simons dejó bien claro desde un principio que el tamaño del fondo importa, y que demasiado dinero perjudica el rendimiento. Renaissance limita actualmente el tamaño de Medallion hasta los 10-12 mil millones, que es el doble de los que tenía la decada anterior. Por tanto, no es infrecuente que los socios y empleados desinviertan grandes sumas de dinero para mantener un tamaño de fondo manejable. Los beneficios además se suelen distribuir semestralmente.

Gracias a Medallion, Simons, que posee todavía el 50% de la compañía, amasa una fortuna de 16 mil millones, según el Bloomberg Billionaires Index. Los otros pesos pesados de Renaissance como Laufer, Mercer o Brown poseen fortunas no cuantificadas públicamente, pero probablemente hayan amasado muchos centenares de millones cada uno de ellos. Pero en cierto modo, el dinero, al igual que el ambiente familiar entre los socios, los mantiene unidos, a excepción de algunos científicos que, ya ricos, han preferido dedicar su intelecto por completo a la investigación o filantropía. En general pocos empleados y socios abandonan Renaissance con los años. ¿Por qué habrían de hacerlo? Los desafíos intelectuales son tan atractivos como constantes, los colegas de primerísimo orden y los sueldos astronómicos. A medida que todos los empleados se han ido haciendo ricos, sus estilos de vida han ido cambiando. Los trenes hacia Manhattan han dejado paso a helicópteros privados. Los científicos han cambiado sus Hondas por Porsches, y los hobbies caros se han convertido en la norma. El primo de Simons, Robert Lourie, que lidera el equipo de investigación de futuros, construyó unas caballerizas y pista de hípica para su hija. Los yates con las últimas tecnologías están también a la orden del dia, y los gastos de viajes de empresa para actividades de team building son inconfesables. Simons, fumador empedernido, llegó a suscribir una póliza de seguro anti incendios a favor de su restaurante favorito para que le permitiese seguir fumando sus queridos Merit en la sobremesa. Entenderéis mejor ahora porque a la costa donde se encuentra la gestora se la conoce como la Renaissance Riviera.

Sin embargo también el dinero les ha supuesto algún disgusto, lógicamente. En 2001 contrataron a un científico ruso, Alexander Belopolsky. Patterson no era partidario de ficharlo porque Belopolsky había trabajado anteriormente en Wall Street, donde había saltado de un puesto a otro. Sus temores fueron fundados. En 2003 Alexander y otro ruso, Pavel Volfbeyn, anunciaron que se marchaban para trabajar en otro hedge fund, Millennium Partners, donde habían negociado bonus multi-millonarios a cambio de tratar de copiar el know-how de Renaissance. Por supuesto, tanto los científicos rusos como Millennium fueron demandados ante la justicia por parte de Renaissance, y el asunto quedó zanjado posteriormente llegando las partes a un acuerdo económico del cual no se conocen detalles.

Sin embargo no todos los rusos dieron disgustos en la gestora. Por aquella época, otro científico llamado Alexey Kononenko, salido de la extinta URSS y doctorado por Penn State en 1997, fue promovido y ascendido en el organigrama de Renaissance de manera fulgurante, levantando algunas ampollas entre los más veteranos. A Kononenko se le vio cenando en casa de Simons, y ese era un signo inequívoco de que el ruso tenía algun don que le hacía más especial que el resto de los cerebros superdotados de la empresa. El tiempo le dio la razón, y Medallion consiguió rendimientos superiores al 40% anual neto después de aquella cena.

Aprovechando el crash de 2007 y 2008. ¿Cuál es el secreto de Renaissance?:

Cuando se pregunta a la competencia o a los ex-inversores cómo es posible que Renaissance pueda continuar consiguiendo resultados tan apabullantes, la respuesta es unánime: Ellos corren y evolucionan más que el resto. Aún así, no han estado exentos de sustos. Según explican fuentes cercanas a la gestora, en Agosto de 2007 el mercado hipotecario quebró arrasando a muchos hedge funds en el camino, que desaparecieron literalmente del mapa, incluyendo el gigante de 30.000 millones que gestionaba Goldman Sachs. Los desastres de tantos inversores atrapados y hedge funds cuantitativos y no cuantitativos apalancados, inundaron los mercados de órdenes de venta, empeorando mucho la situación. Medallion sufrió una pérdida de casi mil millones en cuestión de días, casi un 20% de su tamaño en aquel entonces. Esto, que no había ocurrido jamás en sus casi 30 años de historia, dio que pensar al equipo de científicos. Se llegaron a plantear si debían reducir riesgo para asegurar la supervivencia del fondo vendiendo algunas posiciones. Afortunadamente los científicos dejaron de lado su corazón y se centraron en sus cerebros, dejando los sistemas hacer su trabajo. En el último cuatrimestre del año, no sólo recuperaron las pérdidas sino que cerraron el año con un brutal beneficio del +85,9% neto. Pero no acaba ahí, en el 2008, el año del crash bursátil, los beneficios fueron incluso superiores, rozando el 100% neto. Los socios de Renaissance se reafirmaron en sus principios: "No toquetees los modelos" (don't mess with the models). Y también aprendieron una lección: Hay que calcular también el daño que las quiebras de terceros de gran tamaño pueden causar al Mercado.

Los gestores cuantitativos suelen decir que no existe ningún sistema que sea efectivo para siempre. Las variables son infinitas y los mercados tan cambiantes y diversos como el propio ser humano y su globalización. Por eso cabe preguntarse durante cuánto tiempo más podrá Renaissance obtener estos rendimientos superiores. La realidad es que casi una década después de que Simons se haya retirado oficialmente, la máquina de hacer dinero sigue funcionando, y los componentes del viejo equipo ex-IBM tienen todavía entre 50 y 65 años.

La visita de Cluster Family Office a las instalaciones de Renaissance:

Os contaremos ahora nuestras impresiones acerca de la visita presencial que hicimos hace un par de años al búnker de Renaissance en Long Island (imágenes inferiores de google maps). Empezaremos diciendo que, una vez superada su due diligence para ser aceptados como inversores institucionales, tuvimos que insistir mucho para que nos permitiesen visitar su cuartel general, ya que a la mayoría de los seleccionados sólo les muestran sus oficinas de Manhattan, que son más "comerciales" aunque también espectaculares. En Manhattan trabajan habitualmente unas 40 personas, pero las oficinas son suficientemente grandes como para albergar a los más de 300 empleados que trabajan en renaissance. ¿Y eso por qué? Pues porque en Manhattan tienen un backup y servidores equivalentes a los equipos que utilizan en el búnker, y de vez en cuando practican un simulacro como si éste hubiera quedado inoperativo, trasladando todo el personal durante un dia o dos a Manhattan, con el fin de asegurarse de seguir trabajando perfectamente en caso de una emergencia en el búnker. Así de frikis y rigurosos son.

¿Por qué llamamos búnker al cuartel general de Renaissance en Long Island, si aparentemente es un edificio (o varios), grande eso sí, pero como otro cualquiera? Pues porque además del control de acceso en la carretera y de estar rodeado de un frondoso bosque oculta las instalaciones de manera natural, en su interior existen multitud de controles de acceso, dependiendo del grado de restricción que se desea para cada parte del edificio. Algunas puertas las cruzamos cuando nuestros acompañantes pasaban una simple banda magnética por el lector, pero otras, más próximas al corazón de la empresa, requerían codigos adicionales e incluso sus huellas dactilares. Además de los dos pisos de altura y su caprichosa forma que recuerda ligeramente al edificio del Pentágono (salvando las distancias), el bloque principal cuenta también con dos plantas subterráneas donde albergan, entre otros secretos, la sala computacional. Accedieron a mostrárnosla durante unos minutos. Era un espacio enorme de blancas paredes, perfectamente refrigerado y techo de doble altura. En el centro de la estancia se alineaban media docena de columnas de 2 metros de altura repletas de procesadores a lado y lado, formando largos pasillos entre columna y columna. La longitud de cada columna era impresionante, a ojo de buen cubero calculamos que debían medir entre 50 y 60 metros, ya que nos permitieron recorrer esos pasillos de un extremo al otro. Obviamente la cifra de más de 10.000 procesadores de la que habló Brown en 2013 no era ninguna exageración. Dentro de esa estancia había otra menor, a la que no tuvimos acceso, en cuyo interior debían haber otros ordenadores principales. Como curiosidad, toda la maquinaria de refrigeración estaba fuera de esa gran sala, de modo que ni tan siquiera los técnicos de mantenimiento del aire acondicionado tuviesen que entrar en la sala de computación para nada. Jamás habíamos visto algo así, y probablemente poquísimas compañías privadas dispongan de tal arsenal computacional. Entendimos inmediatamente a qué se referían otros grandes nombres de la gestión cuantitativa cuando decían que "nadie está al nivel de Renaissance en cuanto a capacidad de procesar y analizar datos, ni si quiera cerca."

Durante la visita al resto de sus instalaciones pudimos comprobar que efectivamente todos los despachos individuales son idénticos en tamaño y decoración, siguiendo las directrices de lo socios. No vimos ni una sola puerta de despacho cerrada, todo el mundo trabaja con su puerta abierta para facilitar la interrelación y el contraste de ideas, tal y como Simons afirma en alguna entrevista. Nos explicaron algunos de sus procesos internos, como los desafíos que deben superar los ponentes de nuevas propuestas a incorporar al sistema. Cualquier nueva idea debe superar que un ingente número de Ph.Ds (doctores en física, matemáticas, etc) trate de destrozarla sin piedad. Y la propuesta del o los ponentes sólo progresará si supera las críticas y convence a ese elenco de eminencias. El siguiente paso es probar la propuesta con modelos durante un tiempo. Si sigue funcionando se testea con operaciones y dinero real en pequeñas cantidades durante otro periodo de tiempo. Y si finalmente todos los resultados son positivos y no hay afectación ni interferencia con el resto de sistemas, se implementa. El proceso puede durar meses o incluso años, ya que no se implementa totalmente hasta que no está empíricamente muy demostrado y rodado. Fue impresionante ver la sala de challenges, donde se debaten a muerte dichas nuevas propuestas. En ella había una gran pantalla presidiendo una enorme mesa ovalada con una cuarentena de butacas, y alrededor un segundo anillo de sillas conformando una audiencia total de más de un centenar. Imaginaos esa sala repleta de Ph.Ds discutiendo vehementemente y tratando de encontrar las grietas de cualquier nueva propuesta. Verdaderamente, nada que no mejore con certeza el sistema existente superará ese primer filtro teórico y las subsiguientes implementaciones prácticas.

Los comentarios y comportamiento de los directivos que nos atendieron durante ese día, nos confirmaron que efectivamente la motivación de los científicos para seguir en Renaissance no es principalmente el dinero, ya que una vez se han hecho suficientemente ricos, lo que les mantiene allí es la atracción de un entorno intelectualmente desafiante y rodeados de los mejores. Y qué mejor lugar que éste, decían. Además nos comentaron que el reto intelectual que supone trabajar rodeado de 90 Ph.Ds de la élite científica, no sólo sirve para retener el talento que ya trabaja en Renaissance, sino también para atraer eminencias que se aburren en sus puestos de research universitarios. Estos perfiles, hastiados ya de que ningún profesor o colega universitario se atreva a llevarles la contraria en nada, encajan perfectamente en la diversión que les ofrece un entorno como el de Renaissance, donde los challenges a los que constantemente se someten entre ellos están a un nivel que jamás podrían encontrar en ninguna universidad del mundo. La concentración de talento, sin olvidar los impresionantes cheques semestrales, actúa como verdadero imán intelectual para mantener y para atraer las mentes más prodigiosas.

Los fondos abiertos a inversores institucionales: Renaissance Institutional Funds

Además del mítico Medallion, reservado exclusivamente para socios y empleados como ya hemos dicho, la gestora dispone de 3 fondos abiertos a inversores institucionales que dispongan de un mínimo de 5 millones para invertir y superen además la due diligence interna de la gestora: Renaissance Intitutional Equity Fund (RIEF), Renaissance Institutional Diversified Alpha Fund (RIDA) y Renaissance Institutional Diversified Global Equities Fund (RIDGE). Nos explicaron como discriminan la gestión de Medallion respecto a la del fondo RIEF, el más antiguo de los 3 fondos que todavía están abiertos a inversores institucionales (podéis ver su trackrecord desde el año 2005 en la tabla inferior). Reconocen sin ningún tapujo que sus "mejores ideas" las aplican al Medallion, y que sus "segundas mejores ideas" las utilizan en RIEF. Los otros dos fondos institucionales de la gestora, RIDA y RIDGE son animales distintos. Vistos por su parte éstos dos últimos como tests o plataformas donde aplican otras ideas (aparentemente más conservadoras), son unos perfectos laboratorios para su research, aunque para muchas otras gestoras serían sus fondos flagships o buques insignia, sin lugar a dudas. Después de analizar los 3 fondos, desde Cluster Family Office decidimos invertir de momento sólo en RIEF, que podríamos definirlo como el fondo cuantitativo más parecido de los tres al Medallion, esencialmente centrado en equities de todo el mundo y long-biased. En el siguiente gráfico podéis ver sus rendimientos desde su lanzamiento en 2005, fecha en la que -como ya hemos dicho- expulsaron definitivamente de Medallion a todos los inversores externos.

En nuestra larga carrera profesional de la gestión patrimonial, hemos visitado presencialmente muchísimas gestoras en todo el mundo. Las hemos visto de todos los tipos, tamaños y colores, pero la visita a Renaissance hace un par de años fue la más especial. Fue como visitar la Meca de la gestión cuantitativa. Aquella sensación de estar viendo como trabajan los mejores del mundo en su ámbito. Dicho esto, hemos de confesar que los fondos cuantitativos no son santo de nuestra devoción, ya que mayoritariamente nos sentimos mucho más cómodos inviertiendo en buenos gestores value que se centran en encontrar acciones de buens empresas a precios atractivos. Los cuantitativos no dejan de ser cajas negras que, cuando dejan de ganar dinero (como ocurre con la inmensa mayoría), no hay donde agarrarse. Sin embargo, debemos rendirnos ante la evidencia de los Número Uno, que no han dejado de ganar dinero hasta la fecha y muy por encima de los demás. Por eso la combinación RIEF en carteras superiores a 10 millones junto con el resto de primeras espadas de la gestión Value internacional es, a nuestro modo de ver, la mejor opción. Estamos convencidos de que ese es el mix perfecto para los próximos años en renta variable: Un porcentaje de los mejores gestores Value y un porcentaje del mejor fondo cuantitativo del planeta. Las proporciones a gusto del consumidor, o mejor dicho ajustadas a las necesidades y circunstancias de cada uno.

La buena noticia para los inversores menores, como adelantábamos en el inicio de este artículo, es que pueden acceder a fondos de fondos que trocean esas combinaciones a partir de 125.000 euros/dólares, aunque lógicamente pagando una comisión adicional, como explicamos en "Fondos que hacen accesibles los fondos inaccesibles". Con toda seguridad, Medallion seguirá reservado exclusivamente para socios y trabajadores de Renaissance para siempre. Pero invertir en el sucedáneo RIEF de la misma gestora tampoco resulta fácil, ya que el importe mínimo de 5 millones y la due díligence que realiza la propia Renaissance para dar o no acceso al inversor institucional aspirante, suponen una barrera insalvable para la inmensa mayoría. De ahí que poder entrar por la puerta de atrás vía un fondo de fondos sea una oportunidad extraordinaria. La única.

Disclaimer: Este artículo no representa ninguna recomendación de inversión en los productos que se mencionan. Los fondos a los que hace referencia el artículo no están registrados para su comercialización en España y solo son aptos para inversores cualificados, con mínimos que oscilan entre 125.000 euros y 5.000.000 euros.