Vamos a resumiros el estudio que han realizado tres prestigiosos investigadores y proferores de Princeton y Columbia vinculados al equipo de investigación de la Reserva Federal del Banco de Nueva York, Mary Amiti, Stephen Redding y David Weinstein. En dicho estudio muestran los costes insostenibles que el aumento de tarifas perpetrado por Trump tendría en los bolsillos de la familia media de los EE.UU. si se prolongasen en el tiempo. Por ello, las probabilidades de que esos impuestos se lleven por delante las 2 economías más potentes del planeta, son materialmente nulas. Y hay que verlas como bravuconadas recíprocas entre un pollo sin cabeza y otro con cabeza, que nos brindan una muy buena oportunidad para posicionarnos en los mercados de bolsa (especialmente asiáticas como propone también en este artículo Mark Mobius). Veamos las cifras:

Vamos a resumiros el estudio que han realizado tres prestigiosos investigadores y proferores de Princeton y Columbia vinculados al equipo de investigación de la Reserva Federal del Banco de Nueva York, Mary Amiti, Stephen Redding y David Weinstein. En dicho estudio muestran los costes insostenibles que el aumento de tarifas perpetrado por Trump tendría en los bolsillos de la familia media de los EE.UU. si se prolongasen en el tiempo. Por ello, las probabilidades de que esos impuestos se lleven por delante las 2 economías más potentes del planeta, son materialmente nulas. Y hay que verlas como bravuconadas recíprocas entre un pollo sin cabeza y otro con cabeza, que nos brindan una muy buena oportunidad para posicionarnos en los mercados de bolsa (especialmente asiáticas como propone también en este artículo Mark Mobius). Veamos las cifras:

Las tarifas actuales impuestas a productos chinos son del 10%, y recientemente se aumentaron hasta el 25% pero con una moratoria de 90 días para dar margen de negociación (vieja táctica). Para averiguar el impacto que tendría ese 15% adicional de impuestos, con el que amenaza Trump si no llegan a un acuerdo antes de finales de dicho plazo, el cálculo parte del estudio previo sobre el impacto de los actuales impuestos del 10% aplicados en 2018. En él se llega a la conclusión de que el impacto supone un coste de $414 anuales por familia, entre lo que deberán gastar de más las familias medias para pagar los impuestos adicionales, y lo que llaman pérdida de eficiencia o peso muerto. Cabe recordar aquí que una proporción enorme de artículos proviene de China, y que el resto tienen en su interior y/o proceso de fabricación elementos chinos, por lo que un bloqueo temporal por parte de Jinping sería un colapso mundial inimaginable. Vamos que los chinos tienen el botón nuclear comercial y los norteamericanos no. Pero volvamos a los números:

La magnitud de estos costes depende de como las tarifas aduaneras afectan a los precios que añaden los importadores a sus productos, y también de la demanda de productos importados de China. Diversos estudios, incluído el mencionado, han llegado a la conclusión de que los aumentos tarifarios que los EE.UU. impusieron en 2018 han pasado directamente a aumentar los precios de las importaciones, lo que significa que los exportadores chinos no redujeron nada sus precios para paliar el aumento del precio final para sus clientes norteamericanos. La proporción de aumento del precio final respecto al del impuesto aduanero fue por tanto prácticamente 1 a 1. Lo que esa imposición inicial del 10% a productos chinos sí produjo fue, lógicamente, una caída en la demanda de importaciones chinas del 43%, ya que el primer movimiento lógico de los importadores es aplazar compras, y posteriormente buscar proveedores y rutas alternativas.

Los compradores norteamericanos de productos chinos ahora pagan un impuesto del 10% adicional a su precio base de siempre, es decir que un artículo que a un consumidor o importador americano le costaba $100, ahora le cuesta $110. Esto añade $10 a su coste particular pero no a la economía norteamericana en su conjunto, ya que esos $10 adicionales los cobra el gobierno en forma de impuesto. El gobierno, a su vez debería -o potencialmente podría- revertir esos mismos $10 y aplicarlos en beneficio de sus ciudadanos (también de aquellos que no compran o importan productos chinos).

Recordemos aquí que la demanda se redistribuye naturalmente entre los que siguen comprando productos chinos más caros y los que se pasan a productos alternativos no tan caros. Por tanto, algunos importadores o consumidores reorganizarán sus acuerdos comerciales o preferencias de compra, de manera que comprarán artículos sustitutivos a un precio inferior a los $110 que les cuestan ahora los productos chinos. Por ejemplo, un artículo sustitutivo vietnamita o malasio con un coste de $105. En este caso el coste del importador/comprador ha aumentado sólo $5 y no los 10$ que le supondría seguir comprando el chino. Pero ojo, en este caso la economía americana en su conjunto también pierde, puesto que no existe un retorno de esos $5 en forma de impuestos que redistribuir a la población. Además, está ampliamente demostrado que los importadores acabarán importando productos sustitutivos sólo ligeramente por debajo del precio del producto chino. Es decir que se importará a $108 o $109 y no a $101 o $105, puesto que la comprativa ante la decisón de compra se realizará sobre el precio actual del producto chino, o sea $110. También se cumplirá esta máxima porque los ofertantes tomarán la comparativa del precio chino de $110 para establecer sus ofertas al mercado norteamericano. Este aumento de coste de la cadena productiva inducido por el aumento en las tarifas de importación se conoce como pérdida de eficiencia o peso muerto.

La teoría económica nos dice que ese peso muerto tiende a crecer más que proporcionalmente a medida en que las tarifas aumentan, ya que los importadores y consumidores se ven inducidos a aceptar precios más y más caros cuando los impuestos suben. Además, unas tarifas aduaneras muy altas causan una caída en la recaudación de impuestos, ya que los compradores dejan de importar productos de un país perjudicado por esas tarifas/sanciones y buscan otros proveedores/artículos de otros países, más baratos en precio final pero menos eficientes. Pensemos que hasta ese momento sus proveedores/artículos eran chinos porque habían elegido esa opción como la más eficiente de todas las opciones que los importadores/consumidores habían contemplado. Por tanto, esas segundas y terceras opciones, a más de $100, con las que se ven ahora abocados a comerciar, son por definición menos eficientes (peor relación calidad-precio, peor eficiencia logística, peor robustez, peor servicios post-venta, peor marketing, peor packaging, peor fiabilidad, peor política de devoluciones, reparaciones, etc.) que los productos chinos que venían comprando a $100.

Podemos ver como actúan esas dos variables comparando los costes estimados de las tarifas de 2018 con el aumento recientemente anunciado por Trump de $200.000 millones adicionales para los productos chinos. Como se puede ver en la siguiente tabla, en Noviembre 2018, con el 10% de tarifas actuales ya implementadas, los importadores norteamericanos estaban pagando $3.000 millones al mes en impuestos adicionales y sufriendo $1.400 millones adicionales en pérdidas de eficiencia o pérdidas de peso muerto.

Por tanto, la factura total para los importadores de EE.UU. fue de $4.400 millones al mes. Si anualizamos estas cifras obtendremos $52.800 millones, o $414 por familia y año. De dicho coste, $282 por familia corresponden a dinero que va a parar a las arcas del gobierno de USA, y por tanto relativamente recuperable por el conjunto de la sociedad norteamericana. Sin embargo, las pérdidas de eficiencia o peso muerto alcanzan los $132 por familia y año, y representan la pérdida neta de la economía de EE.UU. más allá de los pagos de impuestos adicionales.

Basándonos en estas cifras podemos calcular el coste que tendrá el incremento adicional de tarifas que ha anunciado Trump para el próximo trimestre, aumentando del 10% actual al 25%. En la tabla vemos como los ingresos en impuestos para el gobierno caerán de los $282 a los $211 por familia y año, ya que el incremento impositivo a los productos chinos será ya tan costoso que los consumidores americanos empezarán ya a consumir artículos sustitutivos que no conlleven esas tarifas, como por ejemplo productos de Vietnam u otros países emergentes, como hemos dicho anteriormente. Recordemos que estas segundas y terceras opciones importadas son menos eficientes (más caras que el coste del producto chino antes de las tarifas), y además el gobierno ya no ingresa esos impuestos. Algunos diréis que el consumidor/importador americano puede sustituir los productos chinos por otros locales norteamericanos y evitar así la pérdida de eficiencia o peso muerto. Pero la realidad que demuestran los estudios hechos al respecto es que son otros países emergentes quienes se llevan el gato al agua, ya que los productos de países desarrollados como los EE.UU. tienen costes de producción mucho mayores. Y no solo costes muy superiores, sino que además tienen una capacidad de producción muy limitada (adaptada a la demanda y cuota de mercado actual), que tardaría años y años en poder satisfacer la demanda, aún si alcanzase lo inalcanzable, o sea la eficiencia de calidad-precio de los países emergentes. Además, el peso muerto de la pérdida de eficiencia aumenta tanto si los consumidores se pasan a artículos más caros extranjeros como o otros más caros nacionales.

A resultas de este cambio al que importadores y consumidores se están viendo y se verán temporalmente forzados (hasta que Trump salte por los aires o los lobbies lo obliguen a recular, como explicaremos a continuación), se estima un incremento de las pérdidas de eficiencia por familia desde los $132 hasta los $620 anuales, llevando el peso muerto total que soportarán las familias media norteamericanas hasta los $831 por año, si se hace efectiva la amenaza del 15% de impuestos aduaneros adicionales. Por tanto, este aumento de las tarifas a las importaciones chinas van a crear enormes distorsiones económicas en la sociedad norteamericana, y además una reducción sustancial de los ingresos del gobierno. Pero no solo los ciudadanos van a verse seriamente afectados. Imaginaos las pérdidas que pueden sufrir las gigantes empresas tecnológicas (y no tecnológicas) americanas con las derivadas de la guerra comercial y boicots de software a gigantes como Huawuei. Recordad que Jinping tiene el control absoluto de un mercado de más de 1.300 millones de potenciales consumidores, y una influencia en El resto de países asiáticos y africanos enorme y creciente. Todo ello está generando ya represalias cruzadas que generan y generarán un sinfín de daños colaterales que, a buen seguro, jamás han calculado Trump y su equipo de ultra-nacionalistas republicanos.

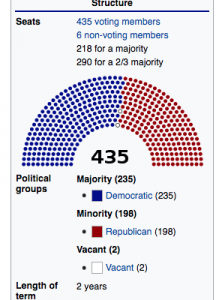

La pregunta del millón es ¿qué van a hacer las grandes corporaciones como Google, Amazon, Microsoft, Apple, etc. ante unas represalias chinas que, aunque más discretas, serán igual o más sangrientas que las de la administración norteamericana cacareadas por los western media? Pues obviamente, ante inminentes pérdidas de decenas de miles de millones, van a preferir gastar miles de millones en lobbies que obliguen a Trump a revertir la situación. Y miles de millones, sin lugar a dudas, van a permitir a los lobbies, de manera perfectamente legal, ejercer presiones absolutamente insoportables para la administración Trump. No olvidemos que en los EE.UU. el Congreso, con una mayoría cualificada, puede obligar al presidente y a su gobierno a hacer lo que quiera. Dicho de otra manera, pueden prohibir a la administración Trump cualquier tipo de tariff o sanción a los productos chinos con 290/435 congresistas. Actualmente la mayoría Demócrata ya es del 54% en el congreso, por tanto le faltarían tan solo "convencer" a un 12,6% de los congresistas Republicanos, algunos de los cuales caerán por su propio peso en cuanto las tarifas empiecen a dañar seriamente los bolsillos de sus votantes.

La pregunta del millón es ¿qué van a hacer las grandes corporaciones como Google, Amazon, Microsoft, Apple, etc. ante unas represalias chinas que, aunque más discretas, serán igual o más sangrientas que las de la administración norteamericana cacareadas por los western media? Pues obviamente, ante inminentes pérdidas de decenas de miles de millones, van a preferir gastar miles de millones en lobbies que obliguen a Trump a revertir la situación. Y miles de millones, sin lugar a dudas, van a permitir a los lobbies, de manera perfectamente legal, ejercer presiones absolutamente insoportables para la administración Trump. No olvidemos que en los EE.UU. el Congreso, con una mayoría cualificada, puede obligar al presidente y a su gobierno a hacer lo que quiera. Dicho de otra manera, pueden prohibir a la administración Trump cualquier tipo de tariff o sanción a los productos chinos con 290/435 congresistas. Actualmente la mayoría Demócrata ya es del 54% en el congreso, por tanto le faltarían tan solo "convencer" a un 12,6% de los congresistas Republicanos, algunos de los cuales caerán por su propio peso en cuanto las tarifas empiecen a dañar seriamente los bolsillos de sus votantes.

En definitiva, la guerra comercial entre EE.UU. y China es tan dañina, especialmente para la economía norteamericana, que tiene fecha de caducidad. Y Trump lo sabe. En este chicken game, quien tiene un Congreso que lo controla, quien depende de los votos y los lobbies empresariales, en definitiva quien es una democracia, sabe que tiene la partida perdida. El ganador no puede ser otro que una China cuyo presidente ejecuta planificaciones a décadas vista sin importarle la opinión de los votantes (sic) ni de sus corporaciones, que están al servicio del gobierno y por supuesto sin lobby alguno. Jamás Trump ni nadie en la democracia de los EE.UU. podrá doblegar política ni comercialmente la dictadura y la economía planificada de los chinos. Por tanto, aunque Trump necesitará poner un final digno a su aventura, vendiéndolo en los western media con titulares como "hemos conseguido el mejor acuerdo comercial de la historia, bla, bla..", la guerra comercial no puede durar más que unos cuantos trimestres. Las grandes corporaciones norteamericanas no lo permitirán, vía lobbies y mayoría cualificada del Congreso. Incluso esta "guerra comercial" puede estar materialmente desactivada cuando aún públicamente se siga hablando de ella por intereses políticos electoralistas de Trump. Pero la realidad no puede ser otra que la de no dañar de manera importante ni irreversible a los gigantes corporativos norteamericanos, puesto que tienen dinero más que suficiente para convencer a suficientes congresistas, que a su vez obliguen al gobierno norteamericano a dar marcha atrás, aunque públicamente no se reconozca y se siga alimentando la sensación de conflicto comercial. Al fin y al cabo, todos los presidentes de los EE.UU. han necesitado y provocado alguna guerra, de baja intensidad real pero de alto voltaje mediático, durante sus mandatos, con fines electoralistas. Trump ha elegido una guerra comercial, que también será de alto voltaje mediático y de obligada baja intensidad económica.

Por todo ello, los inversores harían bien en aprovechar las escaramuzas mediáticas que generan caídas de precios para posicionarse convenientemente. Esto es, salir de compras buscando empresas emergentes cuyas cifras seguirán creciendo más allá de esta efímera guerra comercial electoralista. Por todo lo explicado en este artículo, cuanto más oscuro esté el horizonte de los Mercados asiáticos en los próximos meses, más próximo estará su resurgir. Una oportunidad de oro para comprar negocios con el viento económico y demográfico en popa a múltiplos muy interesantes. Recordad que la volatilidad es la amiga del buen inversor y la enemiga de banqueros y demás vendedores de miedo, que se esfuerzan para mantener cautivos a sus clientes en trampas, cuyos exiguos rendimientos sólo alcanzan a pagar las comisiones que se quedan en el camino.

Solo hace falta ser conscientes de que cuanto más sangrienta sea la guerra comercial en los medios, más deberíamos posicionarnos en los mejores fondos con sesgo emergente del planeta. Las comparaciones de los fondos del miedo que vende la banca, con los mejores gestores de fondos institucionales de bolsas internacionales, son odiosas. La volatilidad siempre va convenientemente de la mano de los rendimientos anuales de doble dígito a medio y largo plazo. Y la mejor noticia es que existen fondos de fondos que hacen accesibles esos fondos institucionales, como ya explicamos en "Fondos que hacen accesibles los fondos inaccesibles."

Los chinos conocen muy bien el significado de la crisis que está generando Trump con su guerra comercial. No en balde allí definen la palabra "crisis" como sinónimo de "oportunidad". Y los inversores occidentales que se precien, harían bien en dejarse influir menos por los western media y más por los criterios Value de los mejores gestores del planeta. Esta vez tampoco es diferente.