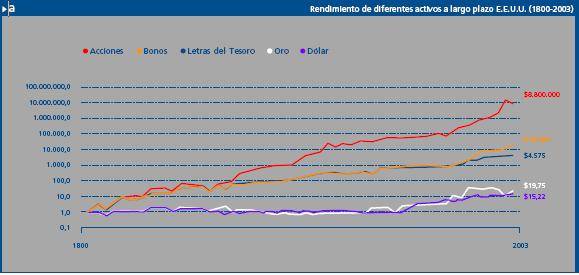

La preservación de los activos a largo plazo es la gran preocupación de todos los tenedores de fortunas, especialmente de las fortunas medias y moderadas. En este primer artículo vamos a hablar del papel que puede ejercer hoy en día determinada inversión en renta variable respecto a otros tipos de activos financieros.

Un error estratégico en la elección de las inversiones supone un coste de oportunidad que afecta dramáticamente la evolución del patrimonio con el paso de los años. Cuanto más allá comparemos en el horizonte, el cúmulo de pequeños (y grandes) errores estratégicos y/o inversiones mediocres o malas, más odiosas hará las comparaciones de la evolución de los patrimonios, ya que el tiempo amplifica sus efectos de forma insospechada por la mayoría de inversores, tanto para bien como par mal.

Un error estratégico en la elección de las inversiones supone un coste de oportunidad que afecta dramáticamente la evolución del patrimonio con el paso de los años. Cuanto más allá comparemos en el horizonte, el cúmulo de pequeños (y grandes) errores estratégicos y/o inversiones mediocres o malas, más odiosas hará las comparaciones de la evolución de los patrimonios, ya que el tiempo amplifica sus efectos de forma insospechada por la mayoría de inversores, tanto para bien como par mal.

En 5 años la evolución de un patrimonio que no haya sabido optimizar suficientemente sus inversiones (no hablemos ya de malas inversiones con pérdidas sustanciales), será muy inferior al estatus que alcanzarán los activos de una gestión adecuada. Pero esa misma mediocridad en la gestión generará diferencias abismales e irrecuperables, si lo proyectamos a 7, 10, 12, 15, 20, 30 o más años. El cortoplacismo que muchos inversores tienen en su adn, les impide incluso concienciarse de la importancia que esas "perqueñas" diferencias en la rentabilidad tienen en el largo plazo. Porque, al igual que sucede con el interés compuesto, se acumulan mediocridades y costes de oportunidad, una tras otras, que a lo largo de los años suponen la enorme diferencia entre un patrimonio y otro.

En el escenario actual, en el New Normal de Bill Gross que ya advertimos hace más de 3 años, el abuso de la renta fija por parte del mundo desarrollado viene siendo terrorífico. Hasta el punto que la tradicional forma de colocación de activos en renta fija y renta variable para preservar el patrimonio de volatilidades no deseadas y conseguir crecimientos moderados, puede resultar inservible o temerariamente obsoleto. La crisis de deuda argentina demostró que los activos que soportan mejor el paso del ciclón de la insolvencia son los más próximos a la economía real. Es decir, que los negocios empresariales mantienen sus pies en el suelo cuando la deuda se convierte en papel mojado. Por contra la volatilidad que sufren estos activos en periodos convulsos es máxima, pero tampoco es despreciable la que puede sufrir la renta fija de emisores soberanos en situaciones como la de Argentina hace una década, o la de la periferia europea sin el rescate de facto que viene ejerciendo el BCE. Y no debemos perder de vista que la alta volatilidad se convierte en un mal muy menor cuando estamos hablando de preservación del patrimonio a largo plazo entre un campo de minas como el New Normal.

Históricamente se ha demostrado que en tiempos de default, los buenos negocios siguen ganando mucho dinero. Y lo que es aún más importante, en cuanto el pánico se relaja, en cuanto la polvareda generada por el bombazo financiero o geopolítico se disipa mínimamente, el valor de las acciones de las empresas excelentes remonta como el Ave Fénix. Eso no ocurre, lógicamente, con las empresas menos brillantes o mediocres, ni con las que, a pesar de tratarse de negocios excelentes, cotizan sin un descuento sustancial respecto a su valor. Todas estas pueden seguir en la mediocre línea de sus respectivos índices de referencia bursátiles (o por debajo), es decir, generando pérdidas a sus accionistas en los crashes y ciclos bajistas durante años y años. Lo mismo ocurre con la renta fija saturada después de un tsunami como el argentino, por ejemplo, en el que los bonistas siguen perdiendo muchísimo dinero después de más de diez años. ¿Acaso no es mejor en circunstancias críticas asumir volatilidades extremas pero mantener nuestros activos próximos a la economía real? Sólo dichos activos, es decir las acciones de las empresas con negocios globales y excelentes compradas con grandes descuentos, resurgen de sus cenizas poco después de una explosión nuclear económico-financiera. (Para muestra un botón: Hace muchos meses que todos los fondos de renta variable en los que invierten nuestros Clientes han superado los máximos de 2007. Eso significa que estarían ganando dinero incluso los inversores que, en el colmo de la mala suerte, hubiesen entrado justo antes del crash de 2008. ¿Cuántos gestores de rv internacional pueden decir eso? Difícilmente encontraremos ninguno entre los gestionados por las entidades financieras, por ejemplo). Es esta misma calidad en las inversiones la que se proyecta a lo largo de los años, con y sin nuevos crashes y/o defaults masivos, porque sus efectos se amplifican con los años en cualquier escenario económico conocido. Ahí es nada.

Nota: El gráfico compara el precio medio de las acciones (índices) y no las empresas excelentes con grandes descuentos en su ratio valor/coste (inversión Value), en cuyo caso la diferencia sería aún muchísimo mayor.

La gestión para la correcta evolución y preservación del patrimonio es todo un arte. Y en tiempos como los actuales, el abuso y la extenuación de la renta fija de países desarrollados (en este excelente artículo de GurusBlog veréis un claro ejemplo de las aberraciones, al más puro estilo Enron, del sistema de duda soberana) nos indica que el tradicional asset allocation debe ser cuidadosamente revisado. La estabilidad que la renta fija de países desarrollados ha dado históricamente a las carteras quizá deba sacrificarse en parte, hoy más que nunca por criterios de prudencia, en favor de la preservación patrimonial a largo plazo. A pesar de que debamos asumir volatilidades radicalmente mayores, para las que muchos inversores quizá no estén preparados/informados, la preservación y evolución a largo plazo así lo exige en esta nueva normalidad.

En el próximo artículo os hablaremos de cómo los inmuebles en España también dejaron de ser una herramienta eficaz para la preservación del patrimonio a largo plazo hace ya más de un lustro, a pesar de que las rentas por alquileres ejerzan de somníferos para sus propietarios.

También os puede interesar:

Cómo volver a la vieja normalidad

La economía mundial y la teoría del caos

Feliz Navidad y Próspero Caos Nuevo

Orientarse en el Caos (1)

Más información en http://twitter.com/ClusterFO

También puedes unirte a nuestra red social en Facebook y a nuestra red profesional en Linkedin