Quiero compartir una reflexión que hace un tiempo tuve y que me ha ayudado a darme cuenta de lo mucho que queda todavía por aprender en el tema de las inversiones. Hace un tiempo estuve pensando la diferencia de probabilidades que existe entre montar un negocio hoy y que funcione y haberlo montado hace 30 o 40 años atrás y que funcionara también.

Hace 30 o 40 años si en un pueblo de 5.000 habitantes había una ferretería que funcionaba bien, era muy muy muy probable que si montabas una ferretería en otro pueblo de 5.000 habitantes muy posiblemente te funcionaría igualmente. Lo mismo para otros negocios, no se necesitaba demasiado para que una charcutería, un bar, una fábrica o una carpintería funcionaran bien. Hace 30 40 o 50 años la vida útil de un negocio era bastante superior que ahora mismo y la probabilidad de quiebra era entonces considerablemente más baja.

Ahora el 80% de los negocios quiebran en los primeros años.

¿Y que nos dicen estos datos?

Lo que yo pensé en su momento fue:

Un negocio o una empresa hace 40 o 50 años mantenerla mucho tiempo podía ser una buena idea, incluso lo mejor, pero a día de hoy las probabilidades de obtener esos mismos resultados haciendo lo mismo bajan considerablemente ya que hay mucha más competencia, los clientes cada vez saben más y muchas más veces habrá alguien que pueda hacer lo que tú haces a un precio más bajo.

Al final la bolsa es exactamente lo mismo. La bolsa son negocios que tienen cierta vida útil pero que con sus más y sus menos les afectan igualmente las crisis, las leyes de los gobiernos, etc. Por lo tanto, los datos tendrían que ser similares y mostrar que comprar un negocio o negocios a día de hoy los resultados se deberían resentir más que si compraras y vendieras negocios más seguido centrándote en los que cada día son los negocios buenos y no los que lo fueron en un pasado.

Es decir, comprar y mantener a día de hoy debería funcionar peor que rotar un poco más las empresas. Esa fue la lógica de mi pensamiento, por mucho que en millones de sitios haya visto justo lo contrario, que el B&H es lo mejor. Evidentemente y como es lógico intentaríamos comprar negocios buenos y baratos tanto cuando los compramos y vendamos más seguido como cuando hagamos buy and hold. Esto no tiene discusión alguna. Si no intentamos conseguir buenas empresas vale la pena que invirtamos en un fondo indexado y listo.

Esa fue mi reflexión en su momento. No sabía si estaba en lo cierto o no, pero para mí tenía lógica esa reflexión y quiero enseñaros lo que he probado:

Vamos a imaginar que estamos en el año 2007 y quiero quedarme con 10 empresas que sean bastante buenas para mantenerlas y hacer B&H con ellas. Existen muchos procedimientos para utilizar, estrategias o empresas, pero una forma de quedarme con empresas buenas habría sido guiarme por la estrategia ERP4. Vamos a aplicar la estrategia a más de 5.000 empresas del mercado americano.

La estrategia ERP4 busca quedarnos con las mejores empresas que reúnan un conjunto de criterios. En este caso las empresas deben tener un earnings yield alto, un ROIC alto, una media a 5 años de ROIC alto y un precio en libros bajo. Si nos quedamos con las mejores empresas que cumplan mejor esta serie de requisitos podemos concluir que las empresas que nos saldrán no tienen por que ser las mejores del mundo, pero van a tener cierta calidad superior a la media (ya que tienen ratios de rentabilidad superiores) y también estarán a precios razonables para comprar al no comprarlas demasiado caras (earnings yield y P/B). Por lo tanto serían empresas interesantes para hacer Buy and hold.

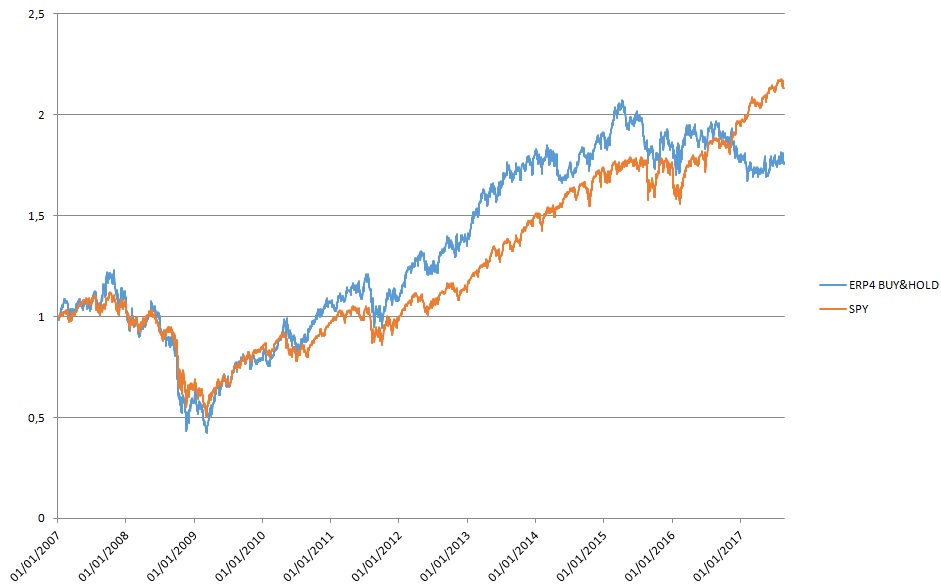

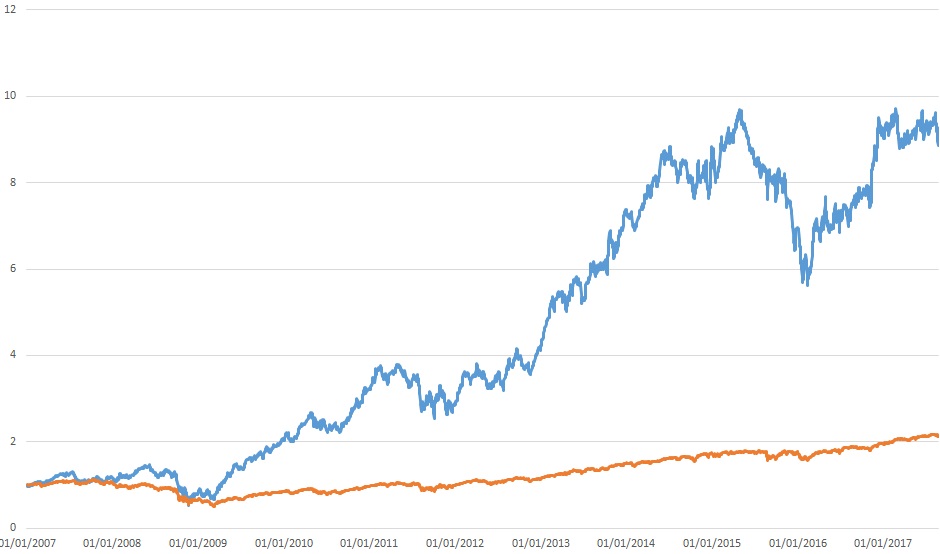

Vamos a ver la gráfica:

Primero la estrategia está acotada a 10 años. En 15 años o más los resultados pueden variar, pero para el ejemplo nos servirá ya que es un tiempo suficientemente razonable para ver si existen desviaciones fuertes.

Lo que se puede ver es que la estrategia ERP4 funciona muy bien desde 2010 hasta 2015 y luego se lateraliza. La última subida del SP500 no la coge la estrategia ERP4. Los resultados no son malos. Hay una correlación bastante alta entre los rendimientos de la estrategia y el SP500.

Esto también nos enseña la dificultad de batir al índice a largo plazo. Hemos elegido empresas superiores a la media que han estado muchos años haciéndolo mejor que el SP500, pero ha llegado un momento en que la rentabilidad de la estrategia ha bajado por debajo de la del SP500.

Al final 1€ invertido en la estrategia y en el SPY se convierten en un poco más de 2€ en el SPY y un poco menos de 2€ en la estrategia ERP4.

Ese ha sido el resultado de comprar las 10 mejores empresas según la estrategia ERP4 y mantener esas mismas 10 empresas por un poco más de 10 años.

Esto está muy bien, pero es un único ejemplo con 10 empresas en cartera y no tiene por que ser el mejor ejemplo para comprar y mantener. Puede haber otras estrategias que lo hagan mejor.

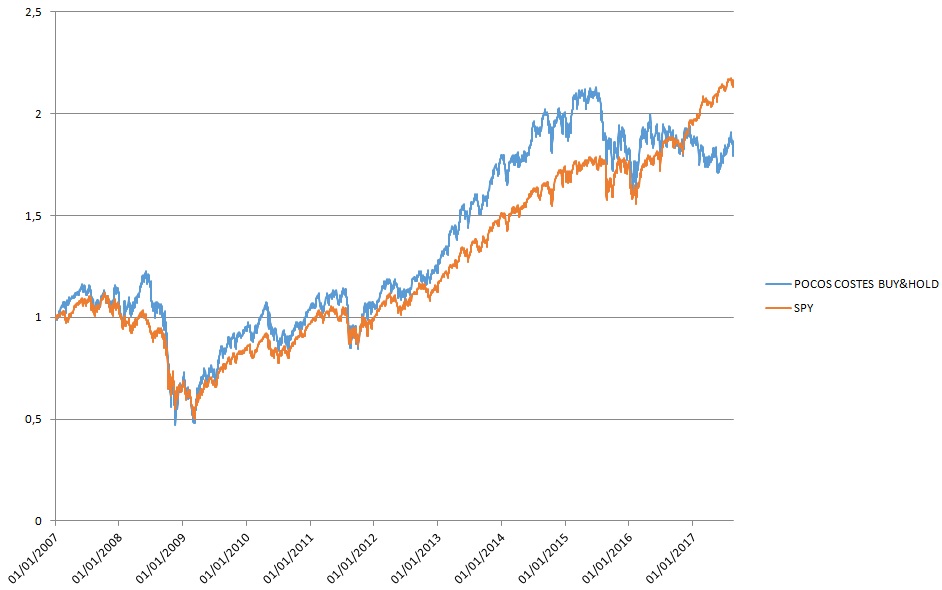

Un ejemplo podría ser el caso de una estrategia que he denominado “Pocos Costes”. Como su nombre indica, lo que busca la estrategia es quedarnos con empresas que no tengan unos costes fijos elevados, sino que su modelo de negocio dependa de otros elementos que no sea activo fijo elevado. Y al igual que en el caso anterior también buscaremos que las empresas no estén caras y tengan buenos márgenes. Si nos quedamos con 10 empresas en el 2007 y las mantenemos sin venderlas, la grafica que nos sale es la siguiente:

La rentabilidad que se obtiene con esta estrategia es muy similar que la obtenida en la ERP4 y las curvas de capital también son muy parecidas. Así pues se pueden sacar las mismas conclusiones. La dificultad de hacerlo mejor que el SP500 y que no necesariamente haciendo las cosas todo lo bien que podamos vamos a conseguir una mejor rentabilidad que comprando el índice. Otro punto más para la inversión pasiva en índices.

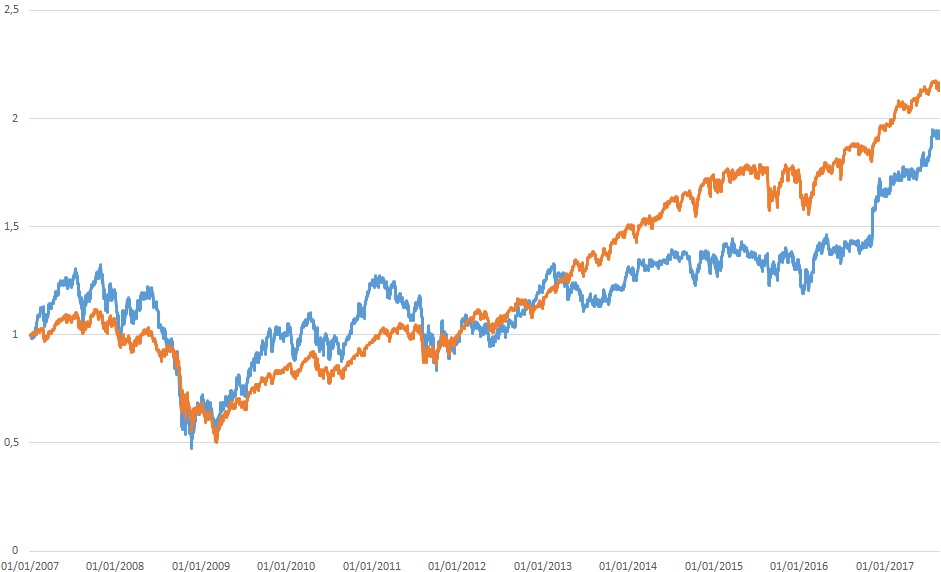

Pero no nos vamos a quedar con únicamente dos estrategias, vamos a utilizar también la estrategia de James O'shaughnessy. La estrategia de James es quedarnos las empresas que sean lo más rentables posibles y comprarlas lo más baratas posibles (te sonará parecido a la magic formula de Greenblatt, pero la formula de James es más completa). La estrategia se llama VCO-RCO por si quieres buscarla. Es decir, nos quedaremos de las empresas más rentables de USA, las que estén a un precio mejor. Vamos a ver la curva de capital:

La rentabilidad que se obtiene con esta estrategia es muy similar a la obtenida por las otras, pero en este caso, el último rally alcista sí que lo recoge la estrategia.

Al final las curvas de capital son distintas pero las conclusiones son prácticamente las mismas. Es difícil batir al índice o hacerlo muy bien haciendo buy and hold. Podrás hacerlo un poco mejor o un poco peor dependiendo de la estrategia que uses o el tiempo que le des para trabajar a la estrategia, pero tus resultados a largo plazo no se irán demasiado de comprar el SP500 y no hacer nada más.

Comprar y mantener en términos generales no es una gran estrategia para obtener unos resultados muy buenos. Es mejor comprar un ETF o un fondo índice y olvidarte. Mucho menos trabajo y muy probablemente mejor rentabilidad a medio/largo plazo. Evidentemente siempre habrá excepciones, pero en términos generales lo que ocurrirá será lo que he señalado.

Ahora bien, como decía al principio del artículo, las empresas y los negocios a día de hoy van mucho más rápido que hace 30, 40 o 50 años por lo tanto una mayor rotación quitando el gasto extra de comisiones debería dar unos rendimientos superiores.

¿Cómo podemos probar esto?

Vamos a hacer las 3 estrategias anteriores exactamente igual, pero en esta ocasión en vez de comprar las mejores 10 y mantenerlas para siempre, lo que vamos a hacer es cada mes ver cuáles son las 10 mejores y entonces comprar y vender las empresas que correspondan. Habrá meses que no se cambiará ninguna empresa porque serán las mismas, pero habrá meses en que se cambiarán más. La media de empresas que se cambian es de 3 empresas al mes. Los datos que te voy a dar son sin tener en cuenta las comisiones, luego se pueden añadir, pero no varía mucho los resultados de la estrategia si tienes un broker barato y una cartera de más de 10.000€.

Por lo tanto empecemos por la estrategia ERP4. Con los parámetros que utiliza vamos a quedarnos las mejores 10 empresas todos los meses. De esta forma siempre estaremos invertidos en las 10 empresas que tengan un ROIC mayor tanto ahora mismo como en los anteriores 5 años, empresas baratas por precio en libros, etc.

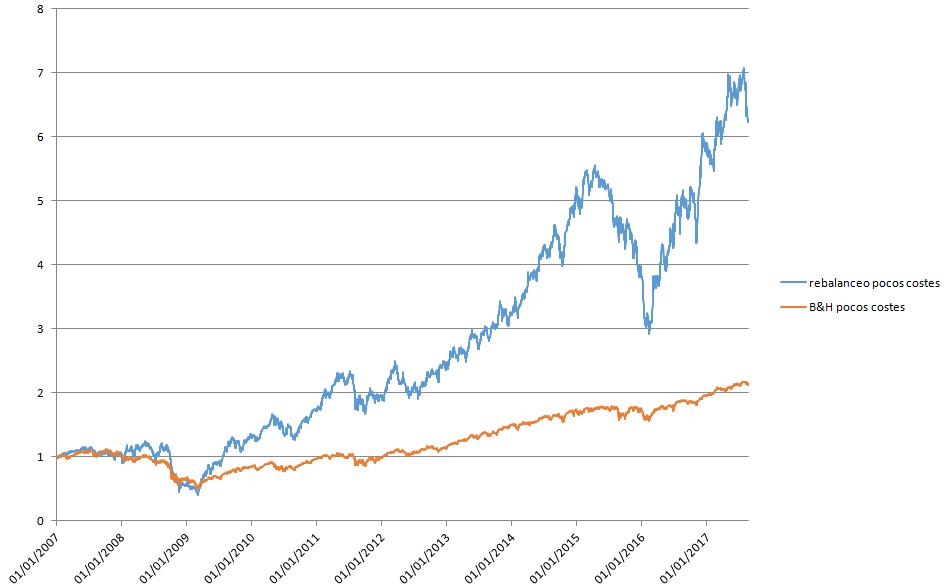

Vamos a ver la gráfica:

La cosa cambia bastante. Es cierto que desde el 2014 la estrategia todavía no ha recuperado el máximo que alcanzó, pero no se puede discutir que se ha ganado bastante más rentabilidad que comprando y manteniendo.

1€ invertido en el 2007 se convierten en casi 7€ con la estrategia ERP4 cuando nos quedamos las mejores empresas cada mes. Comprando y manteniendo las primeras 10 empresas que salieron en el 2007 hasta agosto del año pasado, 1€ invertido no llega a 2€.

La razón de la mejora de la rentabilidad viene porque una cosa es que en enero de 2007 las empresas que teníamos en cartera fueran las mejores, pero eso no significa que tengan que seguir siendo buenas empresas o las mejores en septiembre de 2009 o julio del 2014. La reflexión que tuve sobre los negocios hace unos años se demuestra en este caso que era correcta.

Algunas de las elegidas en enero de 2007 puede que ya no sean tan buenas, que un competidor lo esté haciendo mejor, que su deuda aumente pero no los beneficios, etc. De esta forma al igual que ocurre con los negocios a pie de calle, se tienen menos probabilidades que una empresa le vaya mal y no puedas eliminarla de tu cartera por hacer buy and hold.

Vamos a ver qué hubiese pasado al hacer la estrategia “Pocos Costes” exactamente igual, rebalanceando una vez al mes y quedándonos las 10 empresas que mejor cumplan los requisitos:

Hay una volatilidad superior al índice. Esto también es normal al tener 10 empresas y tener ese tipo de empresas en cartera. Pero los resultados vuelven a ser muy buenos. Superiores al índice y a la estrategia de comprar y mantener.

Al final la rentabilidad es muy parecida, pero cada una de las gráficas de beneficio sí son ahora bastante distintas. Esto tiene lógica porque las acciones van cambiando con el tiempo y no se compran las mismas empresas.

Y vamos con la última estrategia. La estrategia de James O'shaughnessy. La VCO-RCO:

Otra vez rentabilidades similares, pero curvas de capital distintas, lógico.

Sí que se puede ver que al final existe una correlación alta entre el índice y las estrategias. De esta forma cuando hay una crisis es bastante probable que aunque tengas empresas mejores que la media, momentáneamente pueden sufrir pérdidas en la cotización. Esto no es preocupante si estamos enfocados en el largo plazo y/o tenemos formas de disminuir ese drawdown (ya hablaremos de ello en un futuro).

Por lo que se ha visto en el artículo, sí que es interesante rotar más la cartera para evitar que una empresa o varias que tenemos en la cartera lastren los rendimientos que podríamos tener al perder esa posición de empresa muy buena que tuvo al inicio de la creación de la cartera.

Muchos que practican el B&H me dirán que si una empresa baja su beneficio o su dividendo, etc, la sacan de su cartera y no hay problema, pero aquí tengo que decir 2 cosas. La primera es que muy probablemente la empresa que ya no funciona como antes es muy probable que la saques de tu cartera tarde, cuando la pérdida ya es abultada. Lo segundo es que muchas veces solemos vender en el peor momento. Una empresa que atraviesa problemas no es necesariamente una venta en la cartera, sino que incluso muchas veces es una buena oportunidad, por lo que el timming en estos casos y en términos generales no suele ser el mejor.

Otra consideración a tener es que si no sabes quedarte con las mejores empresas según tu estrategia lo más interesante entonces sí que puedes hacer buy and hold antes que ir cambiando empresas de tu cartera sin ningún sentido, pero vamos, no vas a obtener en la mayoría de los casos una rentabilidad superior a lo que conseguirías por comprar un índice, de hecho, la mayoría de las ocasiones será la rentabilidad menor.

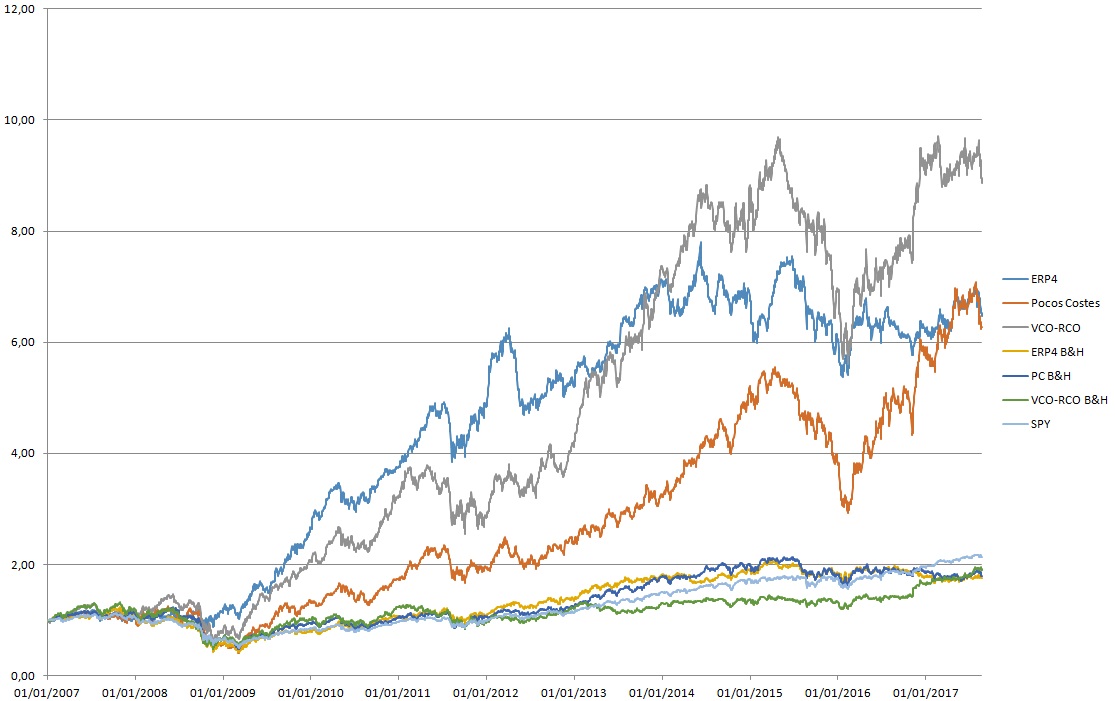

Te dejo la gráfica de todas las estrategias para que puedas compararlas todas bien:

Espero que gracias a este artículo por lo menos nos replanteemos cosas que siempre hemos dado por sentadas pero que cuando las pones en práctica vemos que no necesariamente funcionan como deberían o como nos han contado.

El mínimo común denominador de todas las estrategias es comprar buenas empresas. Si no sabes/puedes comprarlas compra un índice o busca la forma de tener en cartera siempre empresas con una calidad superiores a la media y valoraciones inferiores a la media.

En un futuro veremos todo esto en más detalle, porque es posible que estés utilizando ratios que piensas que te pueden ayudar en tus inversiones, pero en realidad no funcionan a día de hoy... Ahí lo dejo...

Espero que te haya gustado el artículo. Sígueme si no quieres perderte los siguientes artículos.

PD: no hay sesgo de supervivencia en los resultados mostrados porque para elegir las empresas, éstas deben cumplir varios requisitos antes de incorporarlas a la cartera, como que tienen que tener un flujo de caja positivo, beneficios crecientes junto con rentabilidades aceptables cada año. Si estos requisitos indispensables para que una empresa no quiebre no se cumplen, no se invierte en ella. De hecho podría haber sacado datos desde el 2002, pero así nos aseguramos de que no exista sesgo de supervivencia alguno.

PD2: En las gráficas están incluidos los dividendos. Los dividendos están contados tanto en el SPY como en las carteras, por lo que lo rendimientos son ajustados por splits y teniendo en cuenta los dividendos en ambos casos.