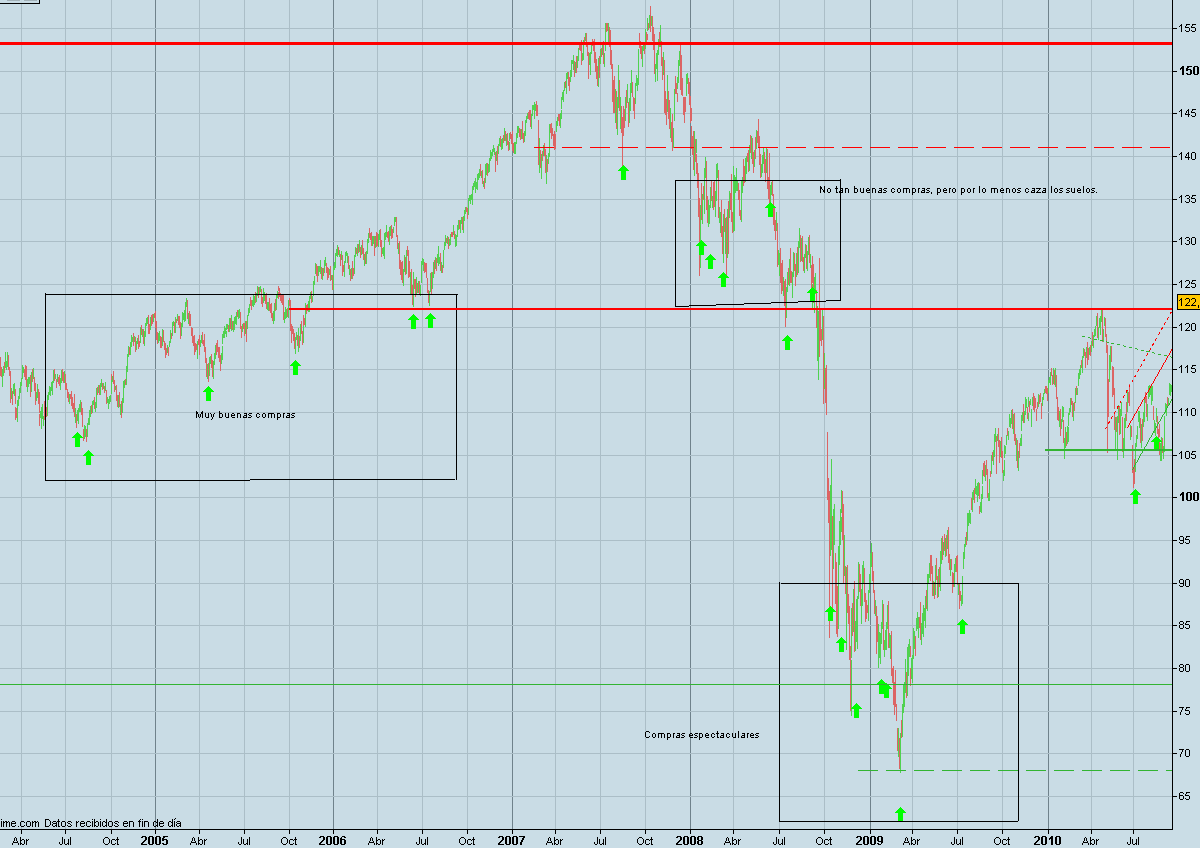

Hoy voy a hablar sobre el sistema de Money management que podríamos utilizar para el sistema de inversión cazasuelos que creé en el artículo anterior.

El sistema busca ser como un DCA, pero invirtiendo menos meses e intentando adivinar suelos de mercado. Para maximizar el beneficio tenemos que hacer un sistema de Money Management un tanto peculiar para tener siempre liquidez a la vez que maximizamos nuestra rentabilidad no teniendo un exceso de esta. Por lo que tenemos varias posibilidades en cuanto a cómo invertir.

Basándonos en el DCA destinaríamos una cantidad mensual, pero al haber muchos meses que no invertimos dinero porque las reglas del sistema así lo dicen, tendríamos a largo plazo un exceso de liquidez. Con este exceso de liquidez lo que vamos a hacer es lo siguiente:

- Se suma la cantidad total sobrante durante el año, y esta cantidad se divide entre 24 o 12, a gusto del inversor; un inversor mas prudente que escoja el 24, uno mas arriesgado el 12.

Ejemplo:

Para el ejemplo destino 1000€ mensuales para invertir (aquí cada uno lo suyo) de los cuales he invertido en 5 meses del año 2007 los 1000€, y tengo un sobrante en diciembre de 7000€ en liquidez. Ahora para el año que viene voy a dividir los 7000€ que tengo en liquidez entre 12 o 24:

7000€/12meses= 583€, es decir cada mes el año que viene cuando tenga que invertir, invertiré los 1000€ que destino de normal más los 583€. En total 1583€ cada vez que el sistema te diga compra al año siguiente.

Al año siguiente se haría exactamente lo mismo. Por ejemplo al año siguiente, en el 2008 he invertido en 9 de los 12 meses los 1583€ (año lateral o bajista, por lo que interesa acumular) en total he invertido 14.247€, y me queda en liquidez los 1583€ x 3 meses restantes = 4749€ en liquidez. Volvería a dividir el dinero que tengo en liquidez 4749€ entre 12, lo que me da 395€. Y haríamos exactamente lo mismo el año 2009, cada mes que diga compra el sistema invertiríamos 1395€, en vez de los 1000€ como un sistema DCA normal.

¿Que beneficios tenemos al utilizar este sistema de Money management?

El beneficio de este sistema viene a raíz de un problema que teníamos anteriormente (el problema con la liquidez sobrante) el cual lo eliminamos al utilizar el año siguiente o siguientes la liquidez sobrante. Además la mejora es doble por el propio movimiento del mercado, ya que un mercado con tendencia alcista vamos a tener muy pocas entradas (solamente entraríamos en los retrocesos) por lo que guardamos liquidez y esta situación del mercado cambia a una tendencia bajista o lateral, para la cual soltamos liquidez en el mercado y compramos, evidentemente unas veces a precios realmente buenos y otras veces no tanto.

Ahora os voy a poner un ejemplo real sobre las cantidades que invertiríamos en el SPY si hubiésemos hecho este sistema desde el 2004 con 1000€ mensuales:

- 27 Jul 2004: 1.000€

- 16 Ag. 2004: 1.000€

Tengo 10.000€ en liquidez. Invierto 833€ mas al mes.

- 20 Abr. 2005: 1.833€

- 12 Oct. 2005: 1.833€

Tengo 18.334€ en liquidez. Invierto 1527€ mas al mes.

- 15 Jun. 2006: 2527€

Tengo 27.807€ en liquidez. Invierto 2317€ mas al mes.

- 17 Ag. 2007: 3527€

Tengo 36.280€ en liquidez. Invierto 3023€ mas al mes.

- 24 Ene. 2008: 4023€

- 12 Feb. 2008: 4023€

- 11 Mar. 2008: 4023€

- 13 Jun. 2008: 4023€

- 17 Jul. 2008: 4023€

- 8 Sep. 2008: 4023€

- 13 Oct. 2008: 4023€

- 3 Nov. 2008: 4023€

- 3 Dic. 2008: 4023€

Tengo 12.073€ en liquidez. Invierto 1006€ mas al mes.

- 26 Ene. 2009: 2006€

- 4 Feb. 2009: 2006€

- 10 Mar. 2009: 2006€

- 13 Jul. 2009: 2006€

Tengo 16.049€ en liquidez. Invierto 1337€ mas al mes.

- 7 Jul. 2010: 2337€

- 17 Ag. 2010: 2337€

Tengo 23.375€ en liquidez. Invertiré el año que viene 1947€ mas al mes.

Este ejemplo lo he hecho dividiendo entre 12, para relativizar un poco mas la cantidad a invertir, en vez de 12 utilizad el 24. Se puede observar que es un sistema completamente “contrarian”, porque compra en suelos, y además compra más cantidad en los años en los que se produce una salida de capitales de la bolsa, como ejemplo tenéis el año 2008.

Para mejorar el sistema podéis hacerlo en varios activos a la vez y que estén suficientemente descorrelacionados, pero sin que eso repercuta en la calidad del subyacente, es decir, no voy a elegir entre 2 activos el que mas descorrelacionado esté si este replica un chicharro.

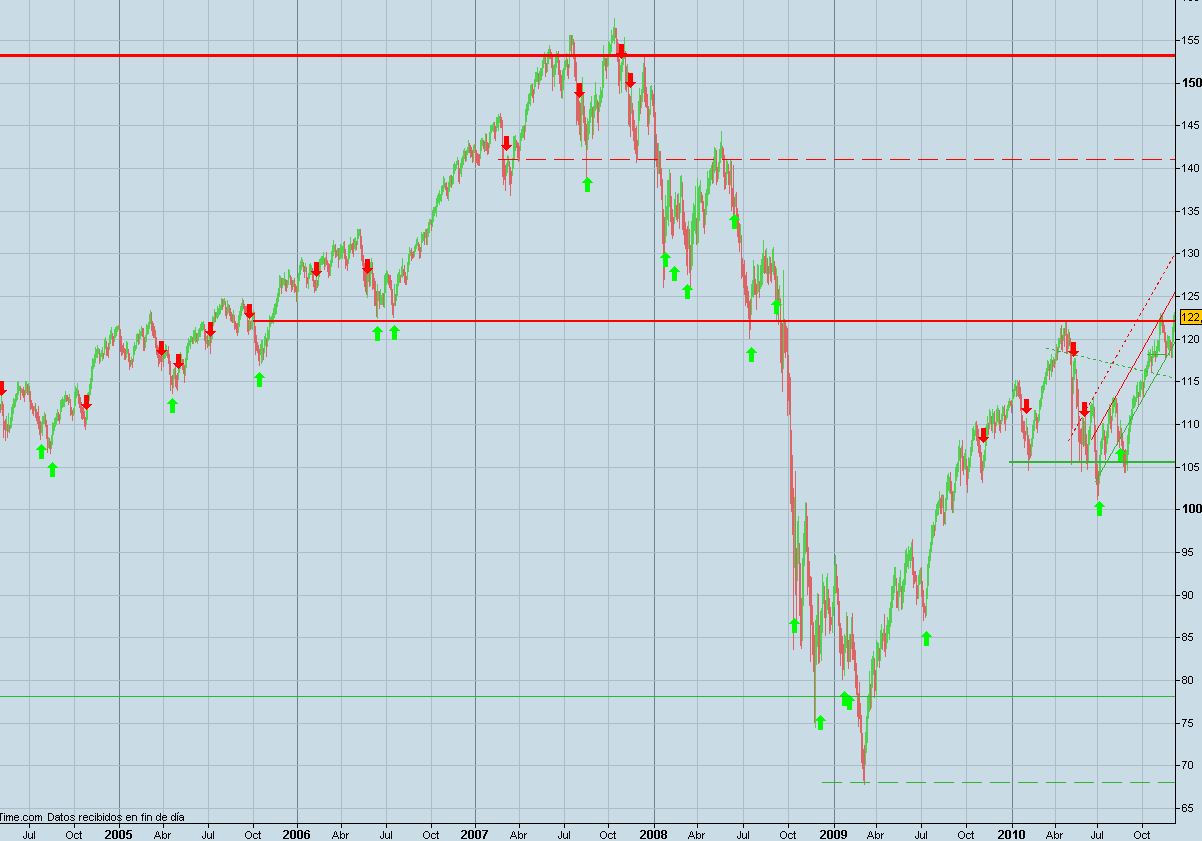

Por cierto, a raíz de un mensaje del rankiano Neuroesceptico en el cual me comentaba como podemos filtrar aún mas las señales para saber cuando estaban comprando las manos fuertes o las manos débiles y entrar a mercado en base a ello, tengo que decir que he probado el filtro “IVN/IVP” para manos fuertes/débiles y he llegado a la conclusión de que no hace falta filtrarlas por dos motivos:

- El primer motivo es porque el 90% de las compras se hacen cuando hay dinero de manos fuertes en el mercado, bien sea entrando de lleno en ese momento o bien cuando empiezan a comprar levemente.

- El segundo motivo es porque la entrada a mercado de las manos débiles las filtra perfectamente el RSI (la sobrecompra la hacen prácticamente siempre las manos débiles), por lo que no veo extrema necesidad de incorporarlo a la operativa.

Un caso en el que sí lo podríamos utilizar es en el caso en el que eliminásemos la EMA de 200 períodos (para invertir en mercados alcistas) y poner que el “IVN” por ejemplo de un valor positivo (+0), o que sea relevante (+15). Pero aquí hay millones de posibilidades y ya es cuestión de trabajo de cada uno hacer lo que mas le convenga (ale, ya os he dado otro sistema mas).

Aquí tenéis una gráfica de cómo sería el sistema si eliminamos la EMA e incorporamos el IVN y que compre cuando este sea mayor a 0, las flechas rojas indican las compras “extras” que se hacen por estar el precio por encima de la EMA, de todas formas, también suele cazar buenas correcciones:

Y a partir de aquí cada uno que saque sus propias conclusiones y opine del método.

En definitiva, un sistema de inversión más a tener en cuenta y ya sabéis que podéis utilizar cualquier otro método de Money Management. Lo importante es que analicéis varias operativas, y elegid dónde y cómo invertir. Después vendrá la disciplina de seguirlo a rajatabla.

Un saludo.