Esta cartera que voy a proponer hoy se que le va a gustar a mucha gente por estar focalizada en dividendos. Una estrategia que a pesar de los años sigue siendo muy buena para batir a los indices.

La cartera se compone de:

-SDY: 50 empresas USA que durante los ultimos 25 años han aumentado su dividendo. Las 10 primeras del ETF:

- CenturyLink, Inc. (CTL): 3.87%

- Cincinnati Financial Corporation (CINF): 3.51%

- Pitney Bowes Inc. (PBI): 3.44%

- Vectren Corporation (VVC): 3.18%

- Eli Lilly and Company (LLY): 3.07%

- Leggett & Platt, Inc. (LEG): 3.02%

- Integrys Energy Group, Inc. (TEG): 3.01%

- RPM International, Inc. (RPM): 2.94%

- Consolidated Edison Company (ED): 2.75%

- National Fuel Gas Company (NFG): 2.48%

Estas 10 empresas componen un 30% del índice, por lo que es un ETF que apuesta fuerte por empresas buenas y deshecha las mediocres, con un 0.35% de comisión.

-VIG: Que voy a decir del VIG... preguntadle a arricoo cual es su ETF preferido y vereis lo que os contesta... Bueno, se constituye con empresas con un record de aumento de dividendo constante. Las mayores posiciones:

- PepsiCo, Inc. (PEP): 4.37%

- McDonald's Corporation (MCD): 4.24%

- Chevron Corporation (CVX): 4.16%

- Coca-Cola Company (KO): 4.11%

- International Business Machines Corp (IBM): 4.06%

- ExxonMobil Corporation (XOM): 3.84%

- Wal-Mart Stores, Inc. (WMT): 3.80%

- Procter & Gamble Company (PG): 3.76%

- Johnson & Johnson (JNJ): 3.75%

- Abbott Laboratories (ABT): 3.65%

Estas superempresas ponderan un 39% en el ETF. Solamente 0.24% de comision.

-JNK: Bonos de bajo rating pero con altos cupones. La composicion es de 200 emisiones , de las cuales su top 10 es:

- 7 CIT Group17 SrN A: 3.82%

- AIG 58 A-6Debs JSFR: 2.26%

- 11 Lyondell 18 SrN: 1.94%

- 11.25 Intel 17 SrN: 1.59%

- 10 Harrahs 18 SrN: 1.49%

- Citigroup Cap Xxi FRN: 1.30%

- First Data15 SrPIKN: 1.28%

- 11.75 Win17SrN-144A: 1.24%

- 10 Energy 20 SrN: 1.18%

- 9.25 Clear 17 SrN B: 1.15%

Este top 10 pondera un 17% del total de empresas con un coste de 0.4%

-VNQ: REIT. Mayores 10 posiciones:

- Simon Property Group, Inc. (SPG): 9.61%

- Public Storage (PSA): 4.96%

- Vornado Realty Trust Shs of Benef Int (VNO): 4.96%

- Equity Residential (EQR): 4.77%

- Boston Properties, Inc. (BXP): 4.09%

- HCP, Inc. (HCP): 3.75%

- Host Hotels & Resorts, Inc. (HST): 3.24%

- AvalonBay Communities, Inc. (AVB): 3.05%

- Ventas, Inc. (VTR): 2.86%

- Kimco Realty Corporation (KIM): 2.26%

De un total de 100 empresas estas componen el 43%. Concentración de empresas. Un 0.15% solamente de coste.

-DWX: Dividendos internacionales. Es parecido al SDY pero a nivel mundial. Lo componen 120 empresas. Su top 10:

- Iberdrola, S.A. (IBE): 3.28%

- Oesterreichische Post AG (POST): 3.11%

- M6 Metropole Television Common Stock Eur.4: 2.80%

- Yellow Pages Income: 2.70%

- Konecranes Oyj (KCR1V): 2.25%

- Acs,Actividades de Const.y Servicios S.A (ACS): 2.10%

- Stagecoach Group PLC (SGC): 1.99%

- Skanska AB (SKA B): 1.98%

- Hays PLC (HAS): 1.97%

- Tam SA (TAM): 1.96%

Estas 10 ponderan un 24% del total con unos costes de un 0.45%.

-BND: De este ya hemos hablado, es renta fija de medio plazo

Ahora pasemos a las ponderaciones. He sobreponderado en la cartera los activos que pienso se comportarán mejor a largo plazo, y he elegido esta ponderación:

-SDY: 25%

-VIG: 30%

-JNK: 10%

-VNQ: 10%

-DWX: 15%

-BND: 10%

Visualmente:

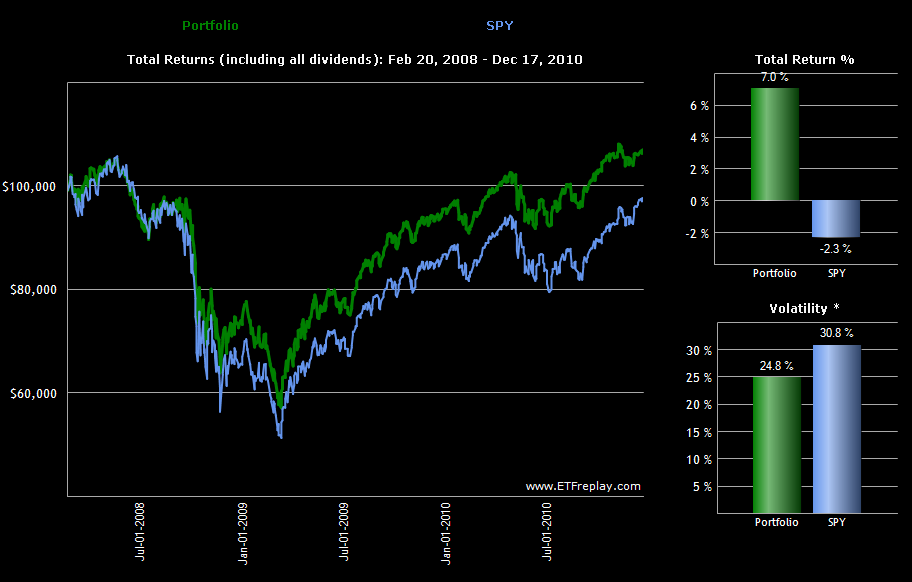

Esto es una gestión inteligente.Como podeis ver, con menos volatilidad se consigue un retorno superior.

Ahora podeis cambiar vosotros las ponderaciones y poner mas RF de calidad en detrimento de RV, añadir algún ETF mas como el PID, etc, pero esto ya es cosa vuestra.

En fin, una muy buena cartera de dividendos, que fijaos como se comporta comparada con el SP500 y que a los enamorados de los dividendos les va a venir muy bien fijarse en sus componentes para formar su propia cartera.

Un saludo

PD: A dia de hoy esta cartera arroja un dividendo anual del 3.67%, pero mas importante que este dividendo es la capacidad que tiene la cartera para año tras año poder aumentarlo. Asset income puro.