En esta entrada mostraré cuál es la mejor forma de comparar distintas estrategias o estilos de inversión. En principio será mejor aquella estrategia que nos haga ganar más dinero. Pero cuidado: seguramente sea la más arriesgada…

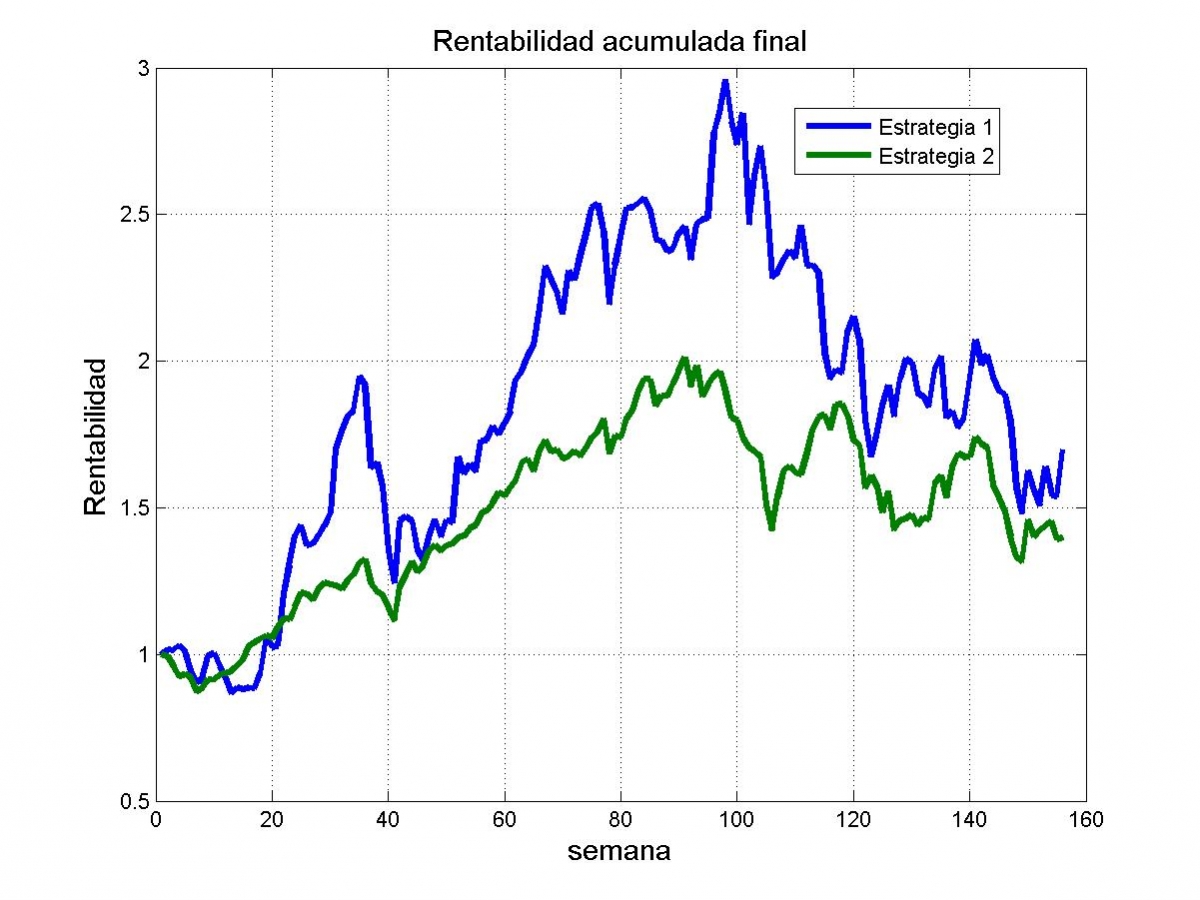

Empecemos analizando la comparación más usual entre inversores. El siguiente gráfico muestra la evolución de un euro, invertido al comienzo de un periodo de 3 años, mediante dos estrategias distintas.

Muchos inversores dirían que la mejor estrategia sería la 1, ya que en general es la que proporciona una mayor ganancia acumulada a lo largo del tiempo. Pero este tipo de comparaciones puede resultar muy engañoso. Por ejemplo, depende fuertemente del periodo inicial y final de nuestra inversión.

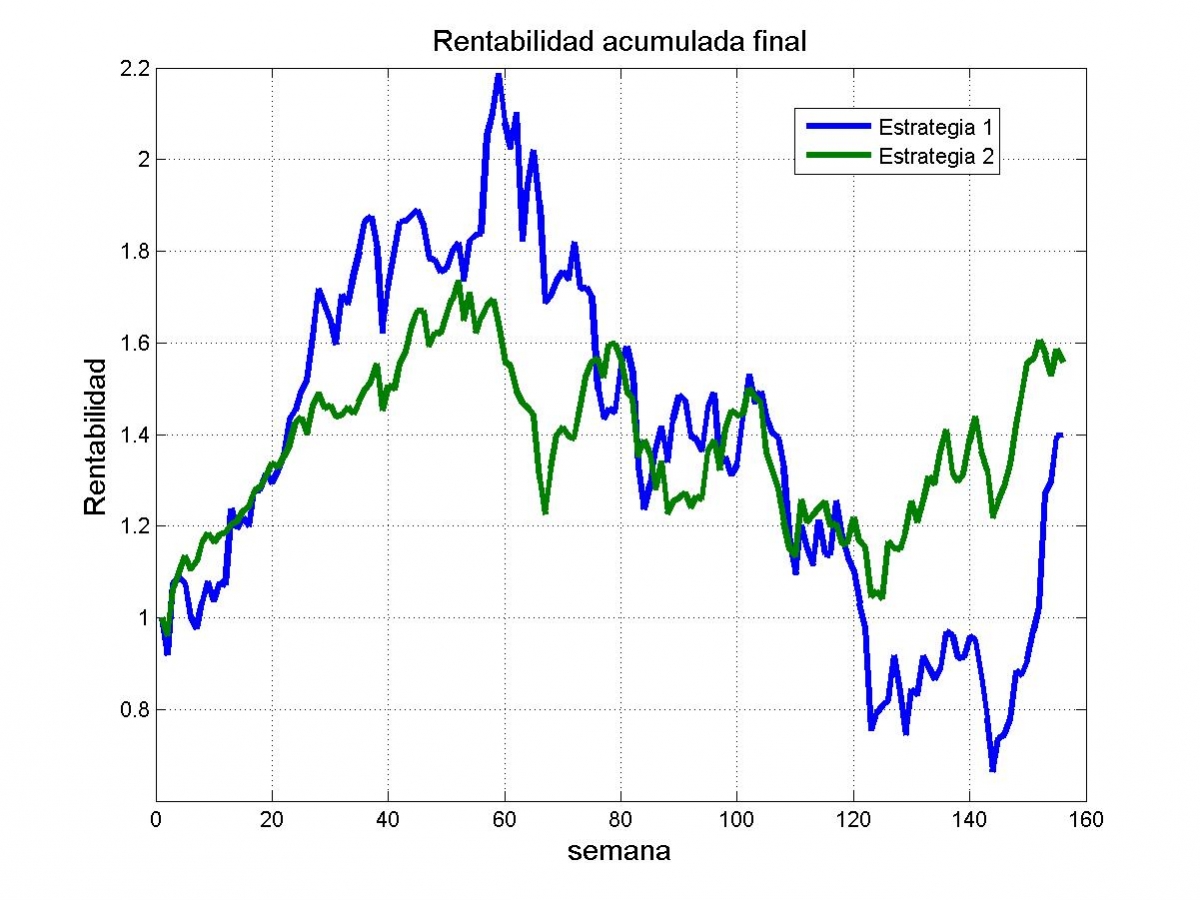

El siguiente gráfico muestra la evolución del mismo euro, pero invertido ahora tan solo unas semanas después.

Ahora ya no está tan claro que la mejor estrategia siga siendo la 1. En muchos periodos, esta estrategia nos proporciona mejores ganancias, pero en otros nos proporciona pérdidas. Por el contrario, la Estrategia 2 nunca proporciona pérdidas en ese periodo.

Por tanto, ¿qué estrategia diríamos que es mejor? La respuesta no es sencilla, ya que no podemos ver el futuro…

Pero sí podemos analizar en detalle el pasado y ser conscientes de que pueden ocurrir distintas situaciones, como las que se muestran en las anteriores figuras.

Y aquí es donde entra en juego el riesgo de una inversión. O sea, tan importante es la rentabilidad que obtendremos en una inversión como el riesgo que tendremos que asumir.

De momento asumiremos que el riesgo de una inversión lo medimos a través de la volatilidad de los precios donde invertimos. Más adelante escribiré una entrada con los distintos tipos de riesgo que existen en los mercados financieros, así como de las distintas formas para medirlos.

Si miramos de nuevo al primero de los gráficos, podemos deducir que la Estrategia 1 obtuvo una rentabilidad anual media del 14%, y una volatilidad del 42%. Esto significa que, dependiendo de cuándo hubiésemos invertido nuestro euro, podríamos ganar alrededor de un 80% anual con buena suerte. Pero con mala suerte podríamos perder alrededor de un 55% anual.

Sin embargo, con la Estrategia 2 se obtuvo una rentabilidad anual media del 10% y una volatilidad del 25%. Por tanto, y en función de cuándo hubiésemos invertido nuestro euro, podríamos ganar hasta un 50% anual y perder hasta un 30% anual.

Si miramos ahora al segundo de los gráficos, se obtienen conclusiones similares. Y esto es lo importante: ser capaces de obtener conclusiones similares bajo distintas condiciones. En el fondo, estas condiciones representan las distintas situaciones que se pueden dar en el futuro.

Así que con esas conclusiones, y aunque depende un poco de la aversión al riesgo que tenga cada uno, yo preferiría invertir con la Estrategia 2. Esto es, proporciona una rentabilidad, corregida por riesgo, superior a la Estrategia 1.

Sigamos entendiendo mejor estas ideas. Lo importante hasta aquí es ser conscientes de la importancia de considerar el riesgo de una inversión a efectos de medir su comportamiento y de compararla con otro tipo de inversión.

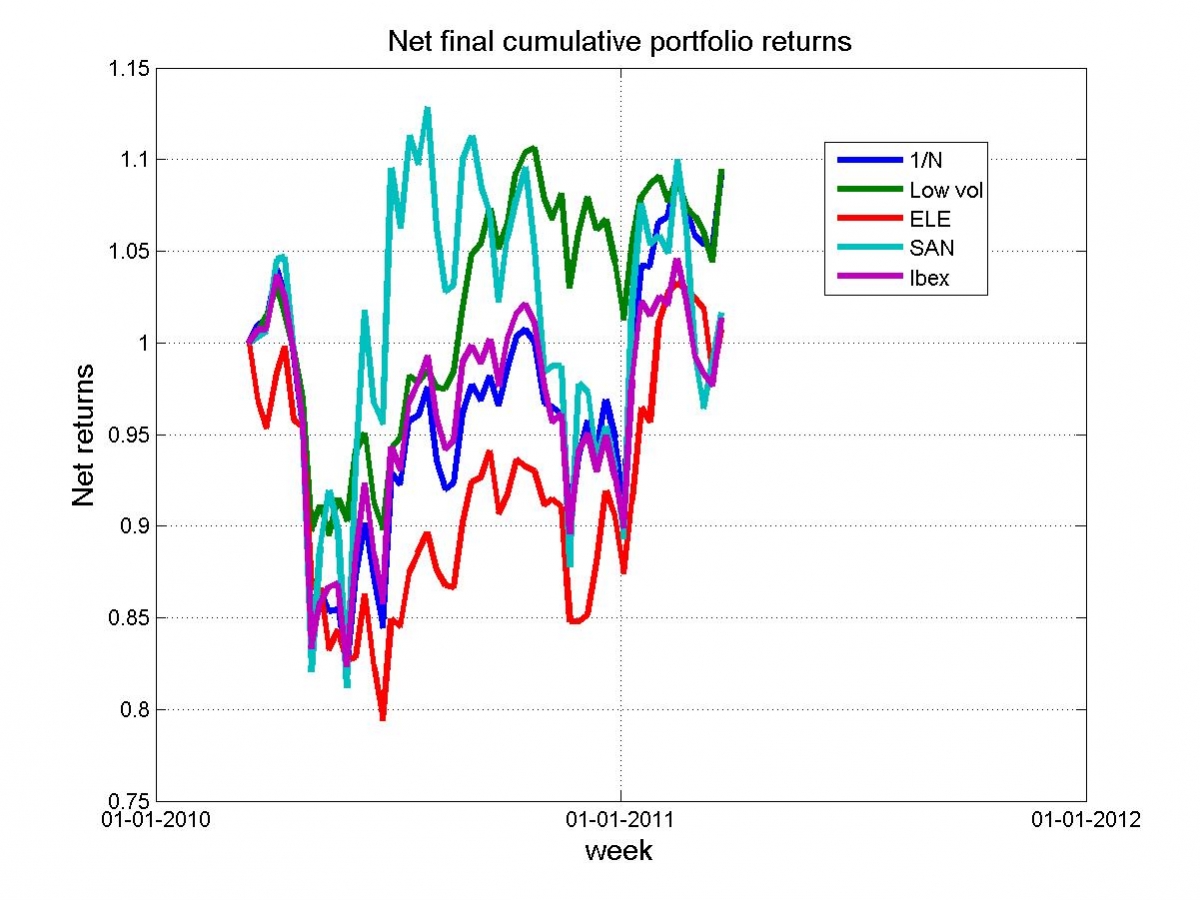

Analicemos ahora 5 estrategias distintas. La primera consiste en invertir de forma equiponderada en cada una de las 35 empresas del Ibex. O sea, invertir un 2.86% de nuestro dinero en cada empresa. La segunda estrategia es de baja volatilidad. O sea, invierte en empresas que dan lugar a carteras de bajo riesgo. La tercera estrategia consiste en invertir todo nuestro dinero en Endesa. La cuarta estrategia consiste en invertir todo en el Santander. Por último, la quinta estrategia consiste en invertir todo nuestro dinero en el Ibex35 (por ejemplo a través de un ETF).

El siguiente gráfico muestra la evolución semanal de un euro, invertido hace exactamente un año, con cada una de estas 5 estrategias (y descontados ya los costes de transacción).

¿Podríais decir cuál es mejor?

Se observa que invertir todo en Santander proporciona grandes ganancias en ciertos periodos, pero grandes pérdidas en otros. Esto se amortigua invirtiendo todo en el Ibex. En todo caso, como he comentado anteriormente, yo recomiendo “huir” de este tipo de gráficos.

Centrémonos mejor en la información que hay “dentro” del gráfico. Lo importante es asociar una rentabilidad y un riesgo a cada una de las estrategias. Por ejemplo, para el Ibex35 se deduce una rentabilidad media anual del 1.3% y una volatilidad del 28%. Podemos calcular las mismas medidas para las otras 4 estrategias.

Si ahora dibujamos, para cada estrategia, su rentabilidad media y su correspondiente volatilidad, tendremos lo que yo considero es el gráfico más importante para comparar estrategias de inversión: el espacio riesgo-rentabilidad.

A continuación, y usando los datos históricos del último año, se muestra este gráfico para las 5 estrategias.

.jpg)

Este gráfico permite comparar distintas estrategias de inversión. Y sean del tipo que sean (acciones, ETFs, divisas, etc.), ya que separamos el perfil de rentabilidad y el perfil de riesgo.

La interpretación del gráfico es sencilla: cuanta mayor rentabilidad mejor, y cuanto menor riesgo (volatilidad) mejor. Por ejemplo, en nuestro caso, es mejor invertir en el Ibex que solo en el Santander ya que las rentabilidades de ambos son similares, pero la volatilidad del Ibex es claramente menor.

Pero si comparamos la inversión en Endesa (ELE) con la del Ibex, ya no está tan claro. Endesa tiene menor riesgo pero también menor rentabilidad. Por tanto, no está claro qué estrategia es mejor, dependerá de la aversión al riesgo del inversor.

Pero observemos ahora la estrategia 1/N: claramente es mejor que el Ibex, ya que tiene mejor rentabilidad y mejor volatilidad. En este caso decimos que la estrategia domina. O sea, la estrategia equiponderada domina claramente al Ibex, y al Santander también. Aunque no domina a Endesa, ya que ésta tiene menor volatilidad.

¿Pero qué ocurre si ahora miramos a la estrategia de baja volatilidad (Low vol)? Pues resulta que esta estrategia ¡domina a las otras cuatro! O sea, mejor rentabilidad y mejor riesgo que las otras.

En resumen, la comparación de estrategias en el espacio riesgo-rentabilidad es de las más adecuadas que conozco. Permite desechar estrategias que son dominadas por otras. Pero tiene una (pequeña) pega: no permite ordenar estrategias de mejor a peor.

Por ejemplo, no podemos decidir si es mejor invertir todo en Endesa (ELE) o todo en el Ibex. En estos casos, yo utilizo lo que se denomina el Sharpe ratio (SR): simplemente divido la rentabilidad media de una estrategia entre su volatilidad. Y así se obtiene la rentabilidad por unidad de riesgo asumida.

El Sharpe ratio es la medida de comportamiento más usada entre los gestores de carteras. Aunque yo siempre prefiero estudiarla después de analizar el espacio riesgo-rentabilidad. Y la uso para comparar, pero siempre para estrategias con un perfil de riesgo parecido (o estilo de inversión similar).

En el ejemplo anterior, Endesa tuvo un SR anualizado de 0.03, mientras que el SR del Ibex fue de 0.05. Por tanto, con esta medida puedo concluir que prefiero invertir en el Ibex antes que en Endesa solamente.

Observad que el SR de la estrategia de baja volatilidad fue de 0.5 (diez veces mayor que el del Ibex). Aunque esta mejora ya se veía en el espacio riesgo-rentabilidad.

Espero que hayáis asimilado la importancia de considerar el riesgo a efectos de comparar o decidir entre distintas estrategias de inversión.

Como comenté anteriormente, considerar el riesgo permite comparar una diversidad de estrategias entre sí, y no solo de un mismo tipo. Esto es, podemos comparar el S&P500 con el Ibex35, o un ETF de Small-caps con un ETF Value.

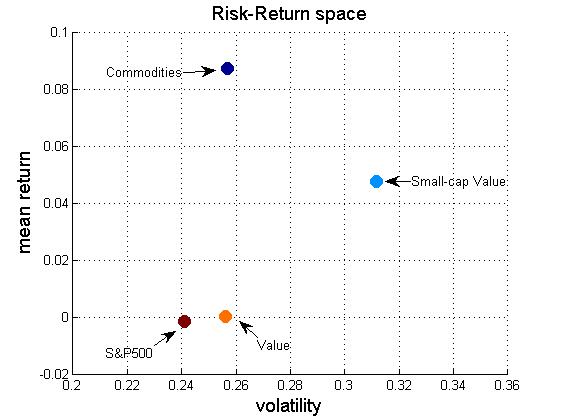

Como ejemplo, el siguiente gráfico muestra el espacio riesgo-rentabilidad (usando los datos de los últimos 4 años) para los siguientes tipos de inversión: un ETF de Commodities, un Small-cap Value ETF, un Value ETF, y el S&P500.

Se puede observar que, en los últimos años, la estrategia Value es comparable al S&P500 (prácticamente la misma rentabilidad y riesgo). En cambio, la estrategia Small-cap Value proporciona una mayor rentabilidad a costa de un mayor riesgo. Por tanto, no es comparable al S&P500 ni a la estrategia Value.

Pero si miramos ahora al sector de Commodities, podemos observar que es el que ha experimentado un mejor comportamiento en los últimos tiempos, ya que domina al resto.

Evidentemente, una cartera bien diversificada de distintos tipos o estilos de inversión dará lugar a una estrategia con mejores propiedades. Y el gráfico anterior nos da pistas sobre cómo podemos diseñar esa estrategia, ya que es un gráfico relativamente estable con el tiempo.

Por ejemplo, si mi universo de inversión tuviese solo los 4 sectores del gráfico anterior, yo invertiría gran parte de mi dinero en el sector Commodities. El mes que viene actualizaría el gráfico y movería mi dinero entre los sectores si observase algún cambio sustancial. Por ejemplo, disminuiría mi posición en Commodities si observase una reducción de la volatilidad o de la rentabilidad.

Por supuesto, el diseño de este tipo de estrategias se debe realizar con una mayor amplitud del universo de inversión, y teniendo en cuenta el perfil del inversor. Pero el objetivo aquí es mostrar la utilidad del espacio riesgo-rentabilidad para tener una idea clara sobre cómo debería ser nuestra estrategia de inversión.

Bueno, espero que esta entrada os haya ayudado a entender mejor cómo se deben comparar estrategias entre sí. Tened en cuenta que, como cada inversor tiene un perfil diferente, estas ideas darán lugar a estrategias diferentes, pero siempre ajustadas al inversor.

Finalizar mencionando que podéis ver un análisis más detallado sobre el comportamiento de distintas estrategias, especialmente de las de baja volatilidad, en este blog:

http://estimationrisk.blogspot.com/

Ahí podéis encontrar resultados reales al implementar estrategias de inversión tanto en el mercado español como en el mercado USA. También con otras medidas de comportamiento (que comentaré más adelante) como el turnover (cantidad de dinero que movemos al rebalancear la cartera), Valor en riesgo (VaR), tracking error, etc.

Pero recordad que para mí, el análisis más importante se realiza en el espacio riesgo-rentabilidad.

Edito entrada: A raíz de varios comentarios vuestros en este blog acerca del uso de la volatilidad como medida de riesgo, simplemente añadir que estoy de acuerdo en que no es la única (ni quizás la más usada) medida de riesgo. Yo suelo usar la volatilidad para ilustrar el concepto de riesgo. Pero por supuesto podéis sustituir esa medida por otra.

En concreto yo he actualizado los gráficos anteriores del espacio riesgo-rentabilidad utilizando ahora el VaR al 95% como medida de riesgo. Esta medida, muy usada en la industria, se interpreta así: si por ejemplo el VaR es del 30%, significa que con una probabilidad del 5% podemos perder más del 30% del dinero invertido.

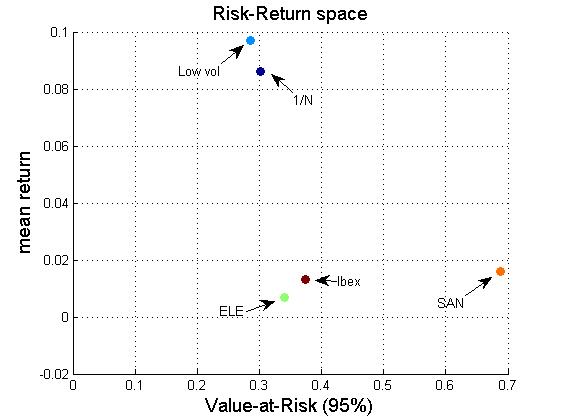

A continuación muestro el nuevo espacio riesgo-rentabilidad para las 5 estrategias asociadas al Ibex.

Como podéis ver, aunque la medida de riesgo cambia ligeramente, las conclusiones obtenidas no cambian.

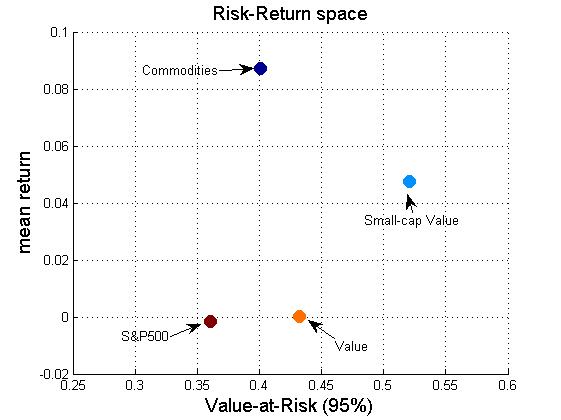

De la misma forma, a continuación muestro el nuevo espacio riesgo-rentabilidad asociado a los ETFs de USA.

De nuevo, las conclusiones previas no cambian.