Atendiendo a las declaraciones de distintos miembros de la FED, así como de las lecturas los últimos datos macro, aunque sesgadas por el efecto huracanes tal como explicamos en reciente post, la probabilidad que el mercado otorga a una subida tipos en diciembre ha saltado hasta el 80%.

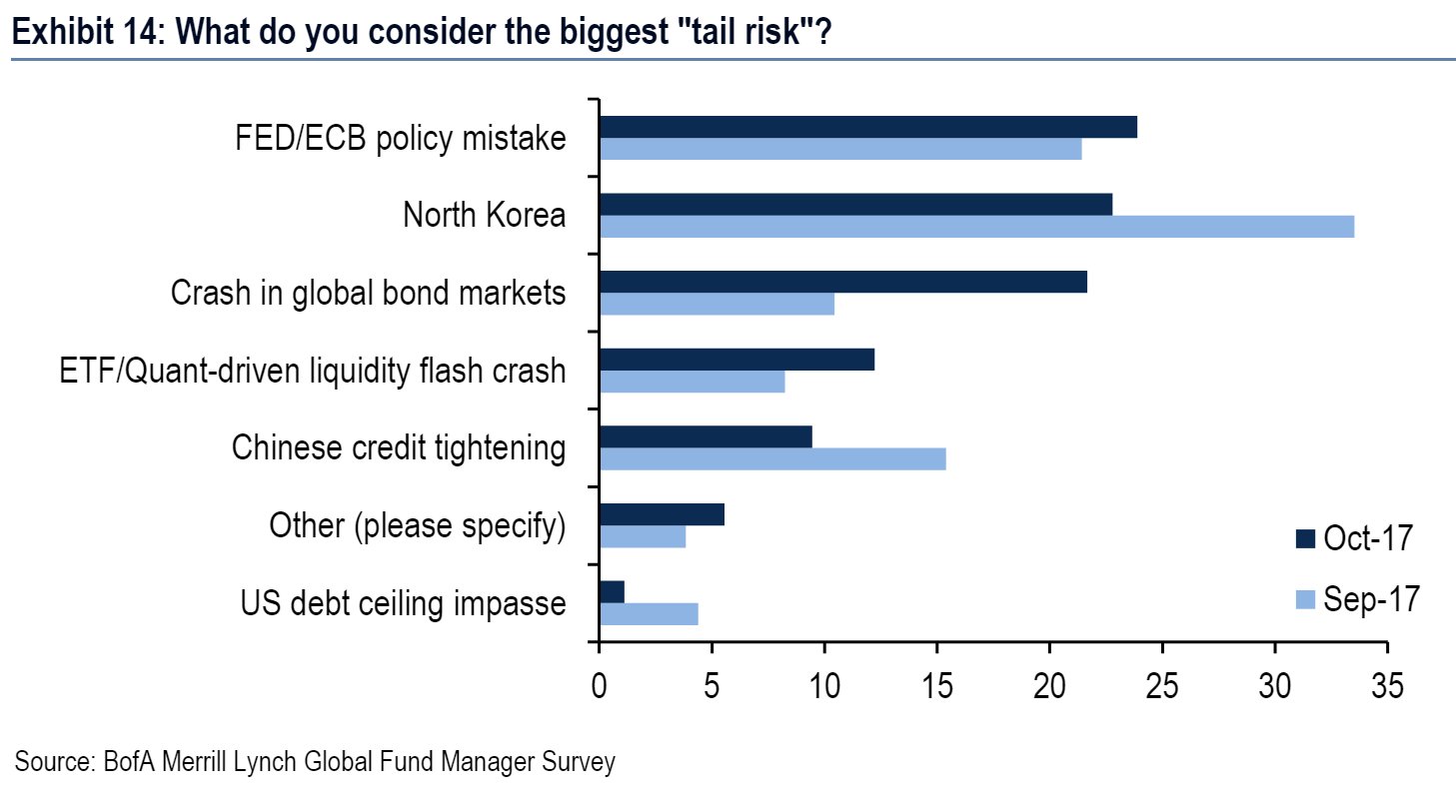

El denominado “Riesgo de cola” o eventos estadísticamente no usuales con capacidad para impactar con decisión en los mercados, observado desde la opinión de grandes gestores e fondos, es el riesgo de que las autoridades cometan errores en la política monetaria.

En segunda posición está el conflicto con Corea del Norte y en tercera posición se encuentra el riesgo de una implosión o crash en los mercados de deuda globales.

Este tercer foco de preocupación está directa y peligrosamente relacionado con el primero, aunque se podría dar por sí sólo.

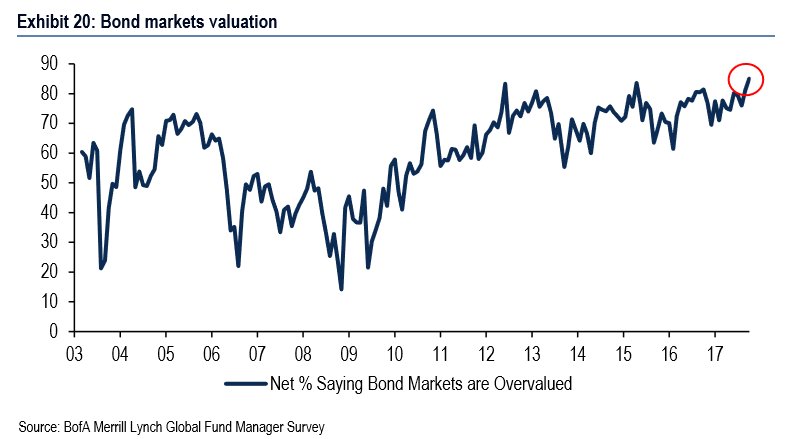

El 85% de gestores de fondos, según encuesta de Bank of America, opina que el mercado de bonos está sobre valorado.

Una opinión trasladada y con reflejo directo en el posicionamiento de los grandes fondos, cuya exposición al mercado de deuda está cayendo y ya se sitúa en zona de mínimos, tal como mostraba el gráfico de evolución publicado en post de ayer.

Mercado de Renta Fija sobre valorado y sostenido por la determinación de las autoridades de intervenir los precios comprando mediante los diversos programas de expansión cuantitativa.

El problema se atisba de ahora en adelante cuando las autoridades comiencen a hacer realidad la retirada del mercado y adelgazamiento del balance, “contracción cuantitativa”.

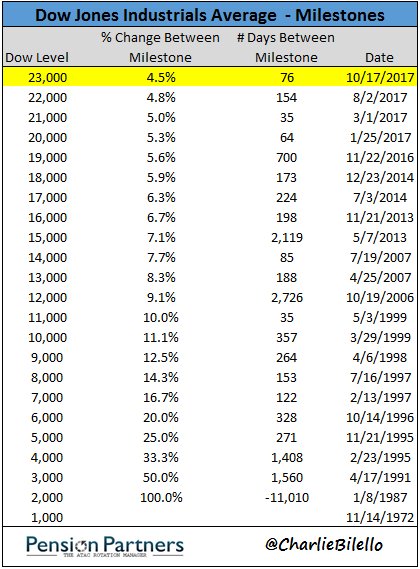

Ajeno a la previsible subida de tipos de diciembre y potencial incidencia en los mercados de bonos, el Dow Jones también subió en la sesión de ayer, superó ayer la barrera de los 23.000 puntos por primera vez en la historia y registró el máximo histórico número 50 desde el inicio de 2017.

El cuadro siguiente muestra el tiempo empleado el Dow Jones en conseguir superar cada barrera psicológica de 1.000 puntos:

El Dow Jones superó ayer por un momento los 23.000 puntos para finalmente cerrar en zona de máximos, subiendo un 0.18%, en 22.997 puntos.

El aspecto técnico es cada día más extremo e insostenible.

Igual que el del índice S&P500, ayer también recuperó un tímido 0.07%, o el Nasdaq que terminó la sesión practicamente plano, abajo un -0.01%.

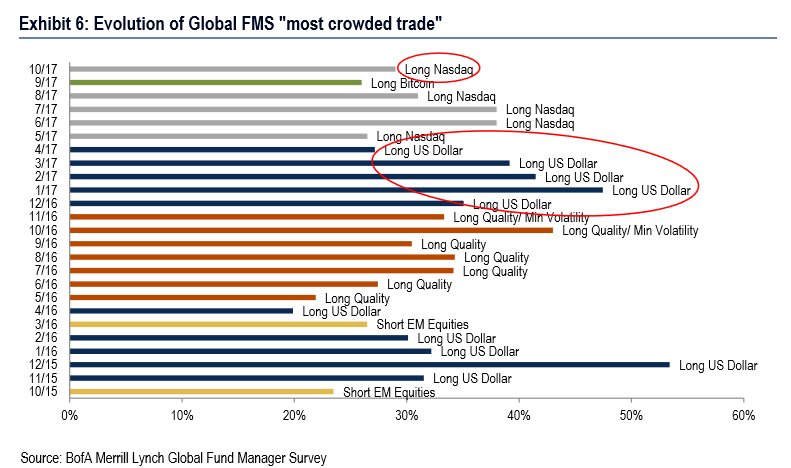

El índice tecnológico Nasdaq es el activo más “abarrotado de inversores” -over crowded- o masivamente comprado, un mérito que viene conseguido desde la primavera y mantenido en 5 de los 9 meses cerrados de este año.

ACTIVO MÁS POPULAR ENTRE INVERSORES

Son méritos a tomar con cautela, los mercados se guardan sorpresas para ese momento en que todo inversor ya está invertido y complaciente. La teoría de la opinión contraria es una triste realidad, y funciona!.

Además del posicionamiento de los inversores, comprando y generando demanda, la política de reflación de activos es responsable principal de la bonanza de las bolsas.

La evolución del volumen de negociación durante las jornadas bursátiles ha cambiado su patrón histórico en los últimos años.

Desde que comenzase el apuntalamiento de las autoridades, el mayor volumen de contratación de cada sesión se produce en los últimos 30 minutos y en las subastas de cierre de sesión.

Siempre se ha aconsejado prestar atención a los últimos compases de las sesiones porque ahí se muestra la inercia de fondo de los mercados. Este gráfico desvela el momento escogido por la “mano negra” para manipular adecuadamente las cotizaciones, vean:

En España, la situación continúa tensa y la preocupación es máxima entre ciudadanos, políticos, empresas, inversores. Las consecuencias del desafío soberanista ya se han instalado tanto en Cataluña como en el resto de España en forma de ruptura social, de menor inversión, menos turismo, las instituciones ya han advertido que habrá caída de PIB, etcétera… si el denominado “proces” es llevado a extremo el deterioro será aún mayor.

Una consecuencia evidente es desafortunadamente comportamiento del mercado de valores, medido a través del selectivo IBEX-35. Se trata el índice con peor comportamiento relativo frente al resto de europeos desde el pasado mes de mayo, cuando en los primeros compases del año fue el más robusto de todos y por amplia diferencia.

El aspecto técnico del mercado español es especialmente delicado ante lo que se espera pueda suceder mañana en el parlamento catalán.

El objetivo correctivo del índice proyectado a principios de verano ha sido prácticamente alcanzado en su rango alto, sin embargo, tal como indican distintos post recientes, (reservado).

El escenario técnico del mercado, así como el de activos de máxima relevancia como el Dólar, Oro o Bonos, presenta connotaciones (reservado suscriptores) en la mayoría de casos opuestas al posicionamiento y sentimiento general de los inversores.

Gracias.