La Reserva Federal emitirá esta tarde su decisión sobre los tipos de interés, los mercados descuentan una bajada de 0.25 puntos con toda probabilidad y, como siempre, será muy relevante el contenido del comunicado.

Existe la posibilidad de que rebaje el entusiasmo del mercado respecto de la también descontada bajada de tipos para la siguiente reunión del 18 de diciembre y así, el eventual recorte de tipos de hoy pueda ser considerado “hawkish”.

Sorprende que la reunión del FOMC apenas esté generando el revuelo habitual en los medios, ahora más enfocados en analizar el nuevo entorno político.

Después de la victoria de Trump y su previsible introducción de medidas de carácter inflacionista, analizadas en distintos posts como este de hace dos semanas Trump se postula ganador, ¿por qué riesgo de inflación y proteccionismo?, la FED tiene un nuevo factor a considerar antes de continuar su agenda de bajada de tipos y en cualquier momento la podría dejar en suspenso, aunque por el momento no es lo más probable.

Si hoy la FED cumple con las expectativas y rebaja tipos, prácticamente toda la curva de tipos pasará a positivo.

Es muy importante seguir de cerca la evolución de la curva de tipos de interés, especialmente considerando la respuesta que están mostrando los Bond Vigilantes tras el inicio del ciclo de bajadas de los tipos de interés oficiales.

Ventas masivas y continuadas de bonos durante 7 semanas consecutivas que han elevado los tipos largos en casi un punto porcentual. Un movimiento muy intenso e inusual.

A mediados del pasado mes de octubre analizamos la situación del mercado de deuda y compartimos el siguiente gráfico con las reseñas incluidas, apuntando a caídas adicionales de precio (alzas de rentabilidad).

El T-Bond ha alcanzado la zona objetivo (advertido en este post del 22 de octubre) y debería girarse al alza desde estos niveles.

En caso contrario, abróchense los cinturones!.

T-BOND, semana

Si la FED avanza bajando tipos y va cumpliendo las previsiones reseñadas en su hoja de ruta o “dot-plot”, los Vigilantes pueden responder con temor a presiones inflacionistas de segunda vuelta y continuar vendiendo bonos en el mercado secundario.

Reducir las expectativas de recortes de tipos oficiales incidiría positivamente en la respuesta de los Vigilantes y en el comportamiento del mercado de bonos.

Desde el 18 de septiembre la rentabilidad de la deuda a largo plazo ha subido en vertical y además de impactar muy negativamente sobre las cuentas del Tesoro, al encarecer el coste de la deuda, está provocando una normalización, positivización, de la curva de tipos.

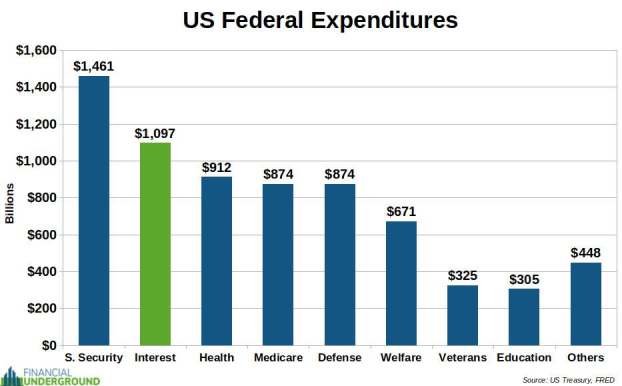

El coste de la deuda del Tesoro se ha disparado en los últimos meses hasta superar holgadamente el BILLÓN de dólares al año, sigue subiendo junto con el stock de deuda, y ya representa el segundo mayor gasto del gobierno, sólo por detrás de la seguridad social.

PARTIDAS DE GASTO DEL GOBIERNO USA

Recordemos que el peligro para la economía derivado del comportamiento de la curva de tipos, es que históricamente ha coincidido de manera muy precisa con la positivización de la curva.

También que el Tesoro necesita tipos bajos y la FED tratará de colaborar recortando, aunque los Bond Vigilantes presumiblemente responderían igual que han hecho en las últimas 7 semanas, con ventas de deuda elevando la rentabilidad del tramo largo y reafirmando la positivización de la curva.

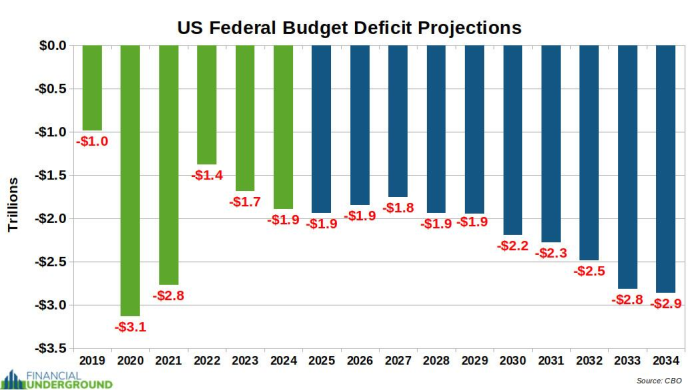

Las previsiones presupuestarias para la próxima década de la Oficina Presupuestaria americana -Congressional Budget Office o CBO- son espeluznantes, una fábrica implacable de generación de déficits y deuda.

PROYECCIÓN PRESUPUESTARIA A 10 AÑOS EN EEUU, -CBO-

Cada cual que saque conclusiones respecto de la evolución esperada de la inflación (una de las herramientas que históricamente han utilizado los gobiernos para erosionar el valor de la deuda), del comportamiento del Oro, de la decadente confianza de los inversores en el valor del dólar o sobre la caída de la demanda internacional de deuda USA.

Además de la positivización de la curva de tipos, existe otro factor de gran calado que los mercados están, de momento, pasando por alto.

La agenda de Trump incluye un fuerte incremento de los aranceles a los productos importados de fuera, es decir, sentaría las bases para guerras comerciales y el proteccionismo que tanto daño termina causando.

Estados Unidos ya tiene un precedente histórico cuando tratando de salir de la crisis de1929, el 17 de junio de 1930 el presidente Herbert Hoover impuso la ley Smoot Hawley Tariff Act o introducción de aranceles y medidas proteccionistas. Se intensificaron aún más los problemas y profundizó la depresión que ya estaba sufriendo la economía del país.

El panorama de la globalización y el comercio mundial ciertamente se puede deteriorar, aunque el impacto real sobre EEUU podría ser menos tremendo de lo que se divulga en algunos medios. El total de productos que EEUU importó de China en 2023 ascendió a $427.000 millones, una cifra muy respetable pero que apenas alcanza el 1.6% del PIB USA ($27.36 billones).

Lo peor es que buena parte de esas importaciones son productos básicos y baratos, de consumo que principalmente compran las familias y clases menos favorecidas. Precisamente las que más impacto podrían sufrir con los aranceles y originarían caída de la capacidad de gasto y del consumo, además de presiones inflacionistas.

Al margen de lo anterior ayer los inversores confirmaron el “Trump trade” y al conocer su victoria se lanzaron a comprar acciones eufóricamente.

Los índices subieron con gran fuerza, después de un amplísimo hueco de apertura próximo al 2% y cerraron con ganancias suculentas lideradas por el Dow Jones +3.57%, Nasdaq +2.96% o el SP500 que con un +2.53% elevó su rentabilidad de los últimos 12 meses hasta el 44%.

DOW JONES, diario.

NASDAQ-100, diario

S&P500, 15 minutos.

Atención a la estadística de comportamiento del SP500 después de aperturas alcistas en hueco del 2% o superior, suelen ocurrir curiosamente en mercados bajistas (típica trampa de abrir con fuerza, despistar a los inversores y desinflarse después con más fuerza aún) y es habitual que se registren caídas una semana y un mes después.

SPY CON REFENCIAS A APERTURAS EN HUECO DEL +2%

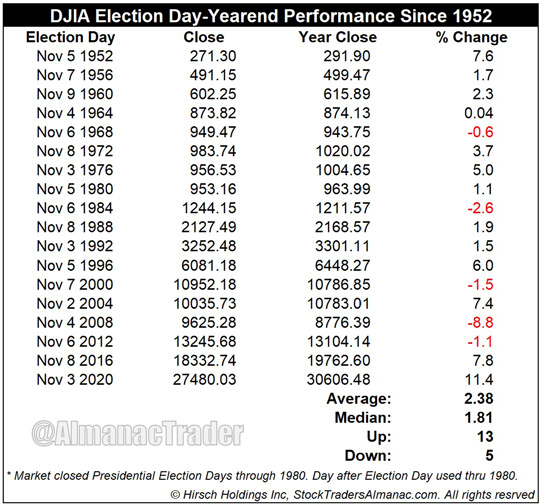

También, en referencia a estadísticas de comportamiento, el mercado suele subir después de las elecciones y hasta final de año. El Nasdaq sube de media el 76.9% de las veces y promedia un +1.50%, el SP500 sube de media en un 68% de sucesos y una media del +2.06%, el Dow Jones el 72.2% y un +2.38%.

Atendiendo al comportamiento histórico, la espantada alcista de ayer ya excedió toda la subida esperada para la recta final de año.

“Let the game come to you”.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en [email protected]. Twitter: @airuzubieta. www.antonioiruzubieta.com