Después de recortar tipos en 75 pb. en las últimas dos reuniones del FOMC, la Reserva Federal está enfriando las expectativas de rebajas de tipos de interés para futuras reuniones. Retirar del comunicado del último FOMC la referencia a su confianza en la marcha favorable de la inflación mientras rebajaba tipos fue llamativo.

Además, según las últimas declaraciones de Powell la semana pasada, aquí comentadas, aludió explícitamente a la posibilidad de no actuar rebajando tipos de nuevo en diciembre.

Los mercados toman nota de la nueva postura de la FED y están reduciendo expectativas de rebaja de tipos para 2025, ahora proyectan rebajas adicionales medias de 54 pb, menos de la mitad de lo que esperaban hace sólo unas semanas.

EXPECTATIVAS REBAJA DE TIPOS

La inflación subyacente acumula 43 meses por encima del 3%, las prioridades de la FED dictadas por su mandato son evitar que suba la inflación y también que suba el paro, especialmente que suban las dos macro magnitudes al mismo tiempo, es decir, evitar la temida estanflación.

Los Bond Vigilantes vienen atisbando algo que el resto del mercado todavía no ha conseguido cotizar, han estado vendiendo deuda y provocando una intensa subida de la rentabilidad desde la primera rebaja de tipos de 50 pb del 18 de septiembre, una reacción extraña y excepcional.

REACCIÓN HISTÓRICA BONOS TRAS PRIMERA FED-BAJADA DE TIPOS

La realidad actual de IPC y paro no es exactamente la que persigue la FED, aunque de manera muy moderada la inflación y el desempleo están subiendo, y en este contexto la bajada de tipos manifiesta que la FED de momento se inclina más por favorecer el empleo que por el control de la inflación.

La historia demuestra que numerosos gobiernos y autoridades monetarias, después de despilfarrar el dinero, ignorar la disciplina fiscal durante largos periodos de tiempo y crear montañas de deuda que tornan impagables, optan por emplear la inflación como herramienta para erosionar el valor real de esas deudas.

El post del viernes Inflación y tipos en el punto de mira, “la historia no se repite pero rima” expone la analogía de comportamiento actual de la inflación con la de los años ´70 y aunque no se espera que se repita la pauta de entonces con la inflación disparada al alza, por prudencia tampoco justifica las recientes rebajas de tipos.

Una reacción comprensible desde la perspectiva de la agenda oculta de las autoridades y considerando el futuro esperado de las decisiones de la FED en su papel de colaborador necesario con el Tesoro, en el famoso dilema “inflar o morir” tantas veces aquí analizado.

De momento los inversores siguen embebidos de optimismo, comprando acciones en máximos históricos y sobrevaloradas confiados en el milagro económico de Trump y esperando en modo FOMO un fuerte aumento de los beneficios empresariales. Optimismo irradiado también desde los laboratorios de propaganda y captación de capitales de Wall Street.

Además de los signos de sentimiento y posicionamiento analizados en distintos post recientes, la última encuesta de Confianza del Consumidor del Conference Board muestra un porcentaje de encuestados que espera que las bolsas estarán más arriba en 12 meses en niveles máximos históricos.

No es un indicador predictivo para el comportamiento del mercado en el más corto plazo pero sí del sentimiento general de los inversores, particularmente útil cuando se analiza junto con la operativa y sentimiento de insiders e instituciones.

SENTIMIENTO MERCADOS CONFERENCE BOARD.

Momento para la euforia?.

S&P500 largo plazo, trimestral.

Los techos de largo plazo son procesos y tardan tiempo en completarse, suelen producirse cuando la complacencia de los inversores es notable, cuando su participación en el mercado es alta y cuando siguen comprando en la confianza de que lo mejor aún estaría por venir.

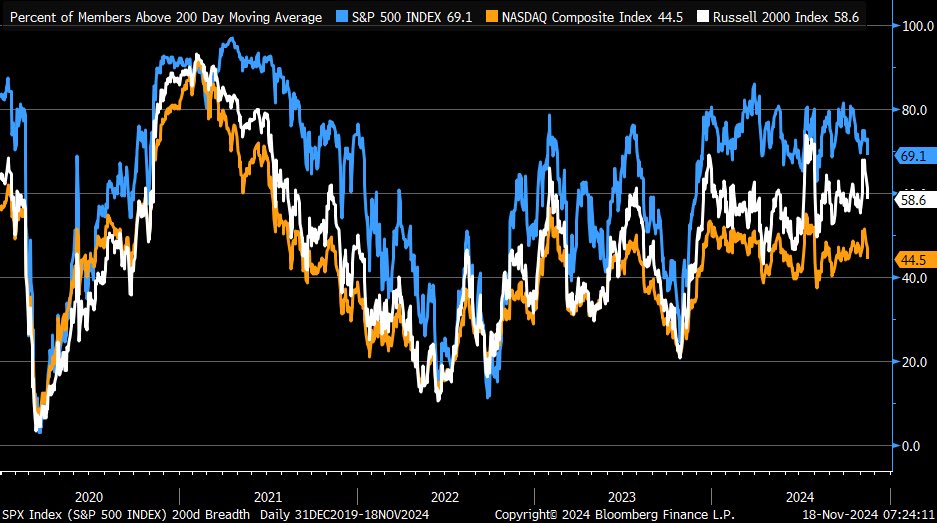

Técnicamente siguen surgiendo signos de deterioro, analizados y seguidos de cerca en estas líneas, como las líneas de Avance/Descenso, McMellan Oscillators, Bullish Percentage Indices, participación, relación volumen de contratación al alza y a la baja, valores cotizando sobre sus respectivas medias móviles de referencia, etcétera.

Vean el comportamiento de los valores que cotizan sobre su media de 200 sesiones de los índices SP500, Nasdaq y Russell-2000.

VALORES COTIZANDO SOBRE SU MEDIA MÓVIL DE 200 SESIONES.

Una imagen que contrasta con los máximos históricos sucesivos conseguidos por los índices, el SP500 ha conquistado este año máximos históricos en 50 sesiones con los valores que confirman el índice, sin embargo, sin acompañar al índice, sin confirmar máximos y descendiendo a medida que transcurren las semanas.

A pesar de la manifiestamente mejorable situación de los datos internos del mercado, al margen de posibles caídas adicionales de corto plazo para las que tenemos sencillas estrategias de riesgo casi cero, el mercado aún podría tratar de asaltar de nuevo (el denominado wall of worry) los máximos del pasado 11 de noviembre y dirigirse hacia los niveles objetivo que manejamos desde hace meses.

Ayer las bolsas abrieron en rojo pero consiguieron remontar posiciones durante la sesión para finalmente cerrar en verde lideradas por el Nasdaq +0.60%, el SP500 +0.39% y el Dow Jones más flojo no consiguió cerrar en positivo y se dejó un ligero -0.13%.

NASDAQ-100, diario

Mañana será un día clave para las bolsas con la publicación de resultados de Nvidia tras el cierre, que influirá mucho en el tono y comportamiento del mercado el jueves y viernes.

Si cumple con las cifras esperadas (BPA en $0,742; +85%) y el guidance no decepciona, impulsará la confianza de los inversores sobre la tecnología y el conjunto del mercado saldrá reforzado.

Por el contrario, si decepciona puede incidir sobre la ya deteriorada pauta técnica del sector semiconductores (analizada en post del viernes) y la reacción del conjunto del sector tecnológico y en general de las bolsas será bien negativa.

Una de las principales claves para interpretar la evolución de resultados de Nvidia estará en analizar el ritmo de ventas de su chip de última generación Blackwell, las estimaciones con muy inconcretas porque oscilan entre $5.000 y $12.000 millones y ofrecen un amplio margen para interpretaciones.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en [email protected]. Twitter: @airuzubieta. www.antonioiruzubieta.com