Los mercados de bonos están o deberían estar en el radar de cualquier inversor, se encuentran en un mercado estructuralmente bajista desde los máximos del mes de marzo del 2000 y después de varias décadas alcista. Son cada vez más sensibles a la evolución de la economía, el empleo y la inflación así como a la de una deuda galopante y déficits crónicos y crecientes.

T BOND, mensual

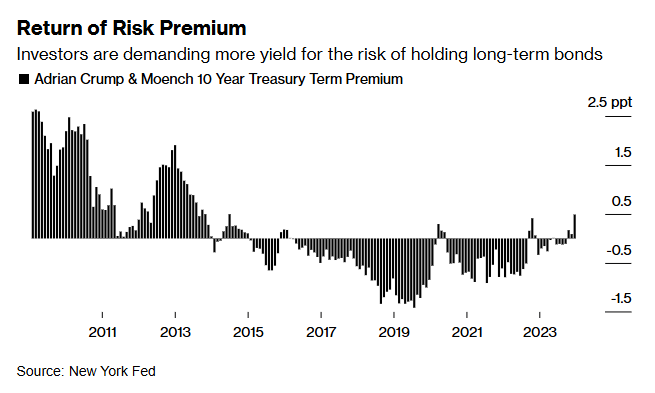

La prima aplicada por los inversores sobre los bonos (Term Premium) o rentabilidad extra que exigen los inversores para justificar el riesgo de comprar deuda de largo plazo se encuentra en máximos de más de una década.

TERM PREMIUM DEUDA EEUU LARGO PLAZO

El problema es que los inversores no se fían de que el primer objetivo de la FED sea controlar la inflación, ni que el gobierno tenga un plan objetivo y confiable para equilibrar los presupuestos.

Sin control presupuestario los déficit van a continuar disparados y la deuda creciendo a un ritmo que hará imposible mantener la calma en los mercados de bonos.

El riesgo de monetización de la deuda es cada vez mayor y como consecuencia regresarán las presiones inflacionistas, así como la inseguridad sobre una deuda tan bien calificada que puede y debería perder su flamante calificación en cualquier momento.

En agosto de 2023 Fitch Ratings rebajó la calificación de la deuda US un peldaño (desde la mejor AAA hasta AA+) citando “steady deterioration in standards of governance over the last 20 years, including on fiscal and debt matters.” Standard & Poor´s ya lo hizo en 2011. La situación fiscal y de deuda de hoy es significativamente peor que la de 2023.

En estas condiciones y analizando el comportamiento técnico de la deuda a largo plazo, existe un riesgo cierto de que se intensifiquen las ventas, suban las rentabilidades, y llegado el momento se pierdan determinadas referencias técnicas que pueden activar un «Momento Minsky» de consecuencias imprevisibles en los mercados de riesgo.

Vean post del pasado 3 de enero T-Bond, Doctor Cobre, West Texas y bolsas en niveles clave ¿momento Minsky?

Trump ha anunciado la creación de un departamento (DOGE) para el control y aplicación de criterios de eficiencia en el gasto público, liderado por Elon Musk y Ramaswamy, una medida bienvenida y que podría incidir sobre las decisiones de los inversores en renta fija (bond vigilantes particularmente) pero no ha sido así.

Los gestores elegidos por Trump para gestionar el Department Of Government Efficiency son empresarios y sus decisiones terminarán chocando con las de Trump, un animal político con gastos comprometidos (sanidad, seguridad social -Medicaid & Medicare- intereses de la deuda, defensa…) que no querrá tocar para evitar ganar impopularidad.

Por mucha eficiencia que se pretenda, el recorte del déficit será moderado o bajo y muy inferior a lo necesario para frenar la acumulación descontrolada de deuda y/o la desconfianza de los inversores (term premium).

De hecho la semana pasada Musk reconoció que no podrá recortar el déficit en la medida que había previsto (durante la campaña electoral) y que aspira a un recorte de $1 billón. Si llega a medio billón gracias. Veremos.

Pero Trump y su equipo seguirán aumentando el déficit, en al menos un BILLÓN anual, y la deuda seguirá escalando, superará los $40 BILLONES mucho antes del fin de la legislatura.

Más deuda se traduce en menor estabilidad, más riesgo, más inflación y peor comportamiento de los bonos en el mercado. Los vigilantes lo saben y la FED también.

Los participantes del FOMC han virado por completo sus expectativas de riesgo de inflación:

FOMC ANTICIPA RIESGO DE INFLACIÓN

De acuerdo con la herramienta de previsión de la evolución de los tipos de interés CME FedWatch, los expertos ahora descuentan sólo una rebaja de tipos para este año, alrededor del mes de julio, cuestión que invita a más ventas de bonos y alzas de la rentabilidad.

Hoy la rentabilidad del Bono a 10 años sigue escalando y está en el 4.80% (danger zone para activos de riesgo como expusimos en post reciente), el T Bond (a 30 años) en el 5%.

Las bolsas abrieron en rojo ayer lunes, siguiendo la estela bajista de las últimas sesiones, y a media sesión comenzaron una recuperación (a pesar de las alzas de la rentabilidad de la deuda) que envió al Dow y al SP500 a terreno positivo para cerrar la sesión, el Nasdaq también recuperó bastante desde sus mínimos intradiarios pero no consiguió cerrar en verde.

El Nasdaq cedió un -0.38%, el SP500 y Dow Jones subieron un +0.16% y 0.86% respectivamente. Los recortes de las últimas semanas están siendo ordenados y por el momento no han alterado la configuración de pauta ni negado la posibilidad de regreso a máximos (salvo excepciones comentadas en post recientes).

NASDAQ-100, 60 minutos.

SP500, diario.

DOW JONES, 60 minutos.

Los mercados esperan en esta tesitura técnica la llegada de Trump y avalancha de nuevas leyes que previsiblemente se darán a conocer la semana próxima y afectarán a numerosas áreas y sectores de la actividad económica, trabajamos con una hipótesis técnica de gran interés detallada ayer aquí Tensión en los mercados de renta fija y variable, ¿ha empezado la gran corrección? que trataremos de aprovechar a través de las estrategias compartidas.

Para finalizar, además de las dificultades que afrontará Trump nada más llegar al poder, el equipo de Biden ha retirado de la caja del Tesoro (General Treasury Account -TGA-) cerca de $200.000 millones en las últimas dos semanas, cuando a las puertas del nuevo debate sobre el techo de deuda debería haber aumentado el colchón para afrontar un posible bloqueo (shutdown) de las cuentas. Gentileza partidista.

TREASURY GENERAL ACCOUNT, EEUU.

El entorno técnico y escenario de probabilidades para los bonos abre una interesante ventana de oportunidad (estrategia compartida recientemente con suscriptores) y para las bolsas sugiere la idea mostrada en post reciente (también mantenemos diversas estrategias para aprovechar cualquier desenlace);

- «El despliegue técnico, de pauta, datos internos y distintos testigos de salud de la tendencia de los índices están conformando un escenario de riesgo cierto pero también gran interés y oportunidad para los inversores preparados».

Si te enfocas sólo en los problemas sólo verás obstáculos. Si te enfocas en las soluciones, también encontrarás oportunidades.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Stay tunned.