Cuánto más reflexiono sobre el estado de la economía mundial, más claro tengo que esto es “Game Over”. Nos aproximamos raudos y veloces a una quiebra absoluta del sistema como no se ha visto en centenares de años. Olvidaros de los cantos de sirena sobre la recuperación, porque no la veremos. Lo mejor que nos podría pasar es que la Gran Recesión evolucione en una Gran Depresión. En caso contrario padeceremos una crisis semejante a la que asoló Europa durante la primera mitad del s.XVII; un periodo de intensas turbulencias internacionales que trastocó la geopolítica del momento y puso fin a la hegemonía del Imperio Español. Las señales de este proceso desintegrador están en todas partes para quién quiera verlas: guerras de divisas motivadas por deudas impagables, neo imperialismo chino para hacerse con el control de los recursos naturales de la aldea global, lucha encarnizada de las naciones por la posesión de oro físico, sociedades convulsionadas por la desigualdad social generada por la recesión económica, etc. Visto desde esta perspectiva que España vaya a incumplir el pago de su deuda soberana en los años venideros, no debería sorprender a nadie. Ciertamente nuestros políticos tienen gran parte de culpa por haber atizado una monumental burbuja inmobiliaria que nos ha endeudado hasta las trancas y que podría terminar en la partición del país… Aunque en su descargo tenemos que reconocer que se enfrentan a una complejísima situación internacional que los desborda por completo, porque todos los “manuales de ruta” caducan lo que tarda en ponerse el sol.

Y es que esta crisis es totalmente diferente. “¡Venga Claudio! –me diréis-, la situación no puede ser tan grave”. Bueno, ya lo discutiremos. Pero a los escépticos les recomendaría que se dieran un paseo por Turquía, por Argentina, Tailandia, Ucrania, Grecia o Detroit para que vean lo rápido que se está deteriorando la situación. Porque no puedo pedirles que se vayan a Siria, a Libia o a Yemen… Faltaría más! Las piezas más débiles están cayendo como un castillo de naipes y los problemas de la periferia se están trasladando al corazón del sistema: dónde todo empezó. Desde 2008 todos los gobiernos están engordando sus deudas, imprimiendo dinero y acumulando activos invendibles en los balances de los bancos centrales, en una extraña carrera que los dirige directamente hacia el precipicio. Supongo que esto es cómo el juego de las sillas; sólo puede quedar una y mientras los perdedores sean los demás… Pues “a quién le importa”, que cantaba Alaska. El nivel de endeudamiento en general; los niveles de sobrevaloración, de sobrecompra y de compras apalancadas de la renta variable norteamericana; la caída de los salarios y de la capacidad adquisitiva de la clase media… Todos estos indicadores ya superan los números que teníamos en 1929 antes del gran crash bursátil. Una prueba fehaciente de lo complicada que es la situación.

Tras la caída de Lehman Brothers el mundo contuvo el aliento porque temió una reedición de la Gran Depresión que destrozó a las economías de varios países durante los años 30 del siglo pasado. Afortunadamente teníamos al tío Ben al frente de la FED; un estudioso de ese periodo que, por un extraño giro del destino, tuvo la oportunidad de enmendar los errores de sus antecesores al mando del Banco Central. A finales de los años 20 los responsables de la Reserva Federal pincharon la burbuja inmobiliaria y bursátil al subir los tipos de interés y finalizar su programa de compra de bonos del Tesoro (la flexibilización cuantitativa de entonces). Y como todo el mundo sabe, estas medidas desembocaron en una gran crisis de liquidez que propició la caída de las bolsas en octubre de 1929. Sobre el “por qué?” la FED actuó de ese modo todavía suscita grandes debates entre los economistas. Aunque a nadie se le escapa que al fomentar la especulación, el crédito huye de la economía productiva y se agravan las desigualdades sociales. En cualquier caso, que no hicieran nada cuando todo se desplomó… Es bastante chocante. Así pues, cuando la bolsa se hundió en marzo de 2009 Bernie ya estaba yendo en la dirección contraria: rebajó el precio del dinero, puso en marcha la flexibilización cuantitativa para fabricar dólares y patrocinó la recuperación del sector inmobiliario y de las bolsas.

La política monetaria implantada por la Reserva Federal evitó el colapso de las finanzas y del comercio internacional. Pero tras 6 años de impresión indiscriminada de dinero sus responsables se enfrentan a un problema morrocotudo de muy difícil solución: los salarios siguen cayendo. La tasa de ahorro también está muy mal… Pero esto hasta cierto punto es comprensible habida cuenta de que los mandamases de la FED están intentando revitalizar el consumo por la vía del gasto, no del ahorro. Como buenos keynesianos, lo fían todo a la recuperación del consumo –que en Estados Unidos supone el 70% del PIB-. La ecuación es sencilla: si la gente gasta aumentan las transacciones comerciales, la presión de la demanda sobre la oferta de bienes incrementa sus precios y el Estado puede recaudar más en impuestos para pagar las deudas. Es así como se va gestando el impuesto inflacionario. Por un lado rebajas el precio del dinero al 0 o 0’25% y, por el otro, dejas que los precios escalen hasta el 2, 3 o 5%. Lo que te dé la gana, pues casi todos los gobiernos manipulan las estadísticas sobre la inflación. De este modo la diferencia entre los tipos de interés y el coste de la vida alivia la carga financiera de los deudores –la mayoría-; y reprime a los ahorradores, que observan atónitos como su riqueza se esfuma año tras año.

Es indudable que la represión financiera practicada por los Estados ha aliviado la posición de los deudores; sean los ciudadanos, los bancos, las empresas o los gobiernos. Pues la caída de los tipos de interés está permitiendo refinanciar las deudas y fomentar el escaso crecimiento económico a costa de los ahorradores. Sin embargo es un proceso lleno de peligros… Aunque las deudas del sector privado han disminuido, las del sector público han aumentado y parece evidente que en el cómputo global el sistema está más sobrecargado que en 2008. Por eso los políticos y su prensa afín nos están bombardeando todo el día con las excelencias de la recuperación económica. Les va la vida en ello. Si no conseguimos crecer pronto con fuerza, la burbuja de la deuda pública explotará. Una parte del mercado cree en sus cantos de sirena, pero la otra no. Desde abril del año pasado el interés de los bonos de Estados Unidos, de Alemania e incluso de Japón, ha empezado a subir a pesar de que sus gobiernos están imprimiendo dinero como locos.

La subida del yield es la peor noticia que cabría esperar. La respuesta a este incordio dependerá del país. Los japos están empeñados en hiperinflacionar, los alemanes continuarán con los ajustes y los norteamericanos combinarán los recortes con la flexibilización cuantitativa. Todo eso mientras esperan la ansiada recuperación. Pero vendrá? Creo que han sobreponderado las expectativas. A partir de ahora los Estados se enfocarán en la contención del gasto, con lo cuál la economía perderá gran parte del impulso público que la ha estimulado en los últimos años. Por otro lado aunque los QE han aportado su granito de arena al provocar la bajada de los tipos de interés, su recorrido está llegando a su fin; ya que a largo plazo son más destructivos que creativos. Fomentan la economía especulativa en lugar de la productiva, agravan las desigualdades sociales y deprimen indirectamente los salarios. Seria de ingenuos creer que el 11% de la población estadounidense que invierte en bolsa puede sostener el consumo del país cuando al 89% restante le bajan los sueldos. Lo extraordinario es que haya gente que defienda esa tesis… Menudos caraduras. Si las compañías acumulan beneficios a costa de los trabajadores, al final se van a quedar sin mercado donde colocar sus productos porque nadie se los comprará. Karl Marx ya nos advirtió de esta gran contradicción del Capitalismo en su obra “Der Kapital”. Bajo ciertas condiciones de estrés, la búsqueda de plusvalías empresariales podría llevar a la quiebra del sistema.

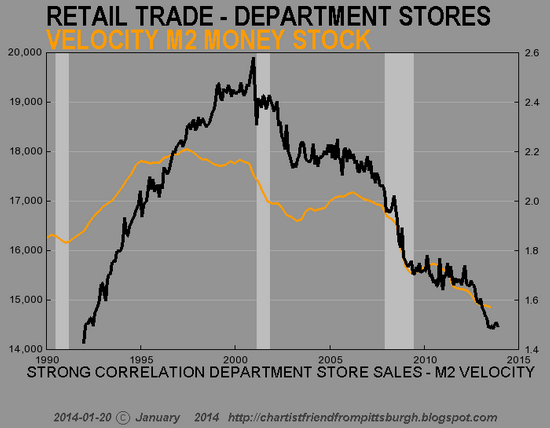

La caída de los salarios impacta de lleno en las ventas minoristas –en negro- y en la caída de las transacciones comerciales –en amarillo-

La caída de los salarios es un asunto muy importante. Dicen que Janet Yellen está muy preocupada… La verdad es que esta mujer tiene un papelón. Podría obligar a los bancos a prestar los billones de dólares que tienen aparcados en las cuentas del Banco Central y matar trescientos pájaros de un tiro. Pero para hacerlo tendría que subir los tipos de interés a corto plazo para que las entidades financieras se animaran a prestar y la FED ya ha dicho en varias ocasiones que no piensa tocar el precio del dinero hasta 2015. Además de que seria una medida muy peligrosa por el lado inflacionario. Y si Yellenita no hace nada, la economía languidecerá bajo el asedio de las fuerzas deflacionarias.

Como no hay crédito, ni se le espera, las compañías han buscado financiación en la renta variable:

El Multiplicador del dinero está peor que en la Gran Depresión (la velocidad del dinero está mejor)

La evolución de las bolsas desde 2009 le debe mucho a los beneficios empresariales. Y una parte significativa de éstos proceden de los ajustes salariales. Luego, como las compañías del S&P500 han invertido el 25% de sus ganancias a la recompra de sus acciones para acumular autocartera –la recompra ha supuesto el 60% del rally durante 2013-, no se puede negar que una parte de las alzas se apoya en el esfuerzo de los trabajadores.

Sin embargo la gran pregunta que todos deberíamos hacernos es la siguiente: está justificado el deterioro del empleo sólo por la necesidad imperiosa de las cotizadas por obtener financiación en la renta variable? Y no me refiero sólo a la bajada de los sueldos; sino también al aumento brutal del trabajo a media jornada y a la reducción sostenida de las horas extras. Que es lo que está pasando? Es que no se dan cuenta las empresas que estas medidas son pan para hoy y hambre para mañana? En cualquier caso el deterioro continúa y desde hace dos años estamos experimentando fenómenos extrañísimos cuya aparición se corresponde con periodos altamente recesivos. Me refiero sobre todo a la proliferación del pago en especie y a la encogiflación. Muy mal tienen que estar las cosas cuando las empresas remuneran a sus empleados con cheques para que consuman sus productos… En España lo hace El Corte Inglés y en Estados Unidos tenemos a Wal Mart y a un montón de establecimientos más. Casi todos relacionadas con el comercio minorista. Por otro lado proliferan las compañías que intentan timar al ciudadano mediante la encogiflación. Supuestamente sus productos cuestan lo mismo cuando, en realidad, llevan menos contenido. Por ejemplo en las bolsas de patatas fritas; pesan lo mismo porque las llenan de aire, pero te las terminas en un plis plas.

Esta tendencia suicida del Capitalismo está siendo impulsada por las necesidades de financiación, por la preocupación por las deudas contraídas y por un enemigo formidable que no tiene rival. Esta fuerza sigilosa y letal que pasa inadvertida para el común de los analistas, está fuera del alcance de los Bancos Centrales y es la principal responsable del fracaso de los QE. Sabéis cuál es? Es el enemigo a las puertas: es el Petróleo.

La Corrida del Petróleo

El crudo es el sospechoso habitual que encontramos detrás de todas las movidas que hoy sacuden al planeta. Es el responsable que atiza “la Primavera Árabe”; es el impulsor de la reciente crisis monetaria de los países emergentes; es la pesadilla de los banqueros centrales que luchan contra la deflación –o contra la estanflación-; y es el coco de todos los currantes que sufren los recortes salariales cuando sus empresas les repercuten el coste de los insumos.

El oro negro se está acabando. Hace años que alcanzamos el peak oil y desde hace décadas ya no se encuentra ningún yacimiento suculento como los de antaño. Los pozos envejecen. Y a medida que lo hacen, aumentan los costes financieros porque el crudo es más difícil de extraer –por la disminución de la presión en la roca madre que lo contiene-, hasta que en un momento dado la inversión pierde su rentabilidad y se abandona. Lo que nadie te va a contar es que cada año se cierran muchísimos más pozos de los que se abren y que los costes ascendentes de la industria se está tragando gran parte de la liquidez proporcionada por los Bancos Centrales. Como si de un agujero negro se tratara… Las finanzas públicas de un montón de países se deterioran a la misma velocidad que descienden sus reservas petrolíferas; tras lo cuál, sus gobiernos sienten el deseo de imprimir dinero para sostener el gasto y evitar que la economía se venga abajo. Devalúan sus monedas para ganar competitividad comercial, exportan más y aceleran el proceso de envejecimiento de sus reservas. Y vuelven a imprimir dinero en un bucle sin fin hasta que destruyen la confianza en su moneda. Aunque la realidad siempre es mucho más compleja de lo que uno cree… Esto es básicamente lo que le está pasando en Argentina.

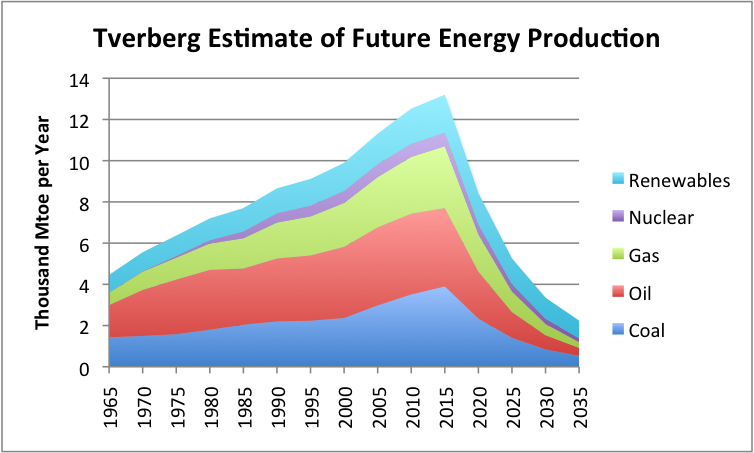

Y sin embargo, a pesar de las críticas que están recibiendo los argentinos –muchas de ellas justificadas-, todo el mundo está embarcado en el mismo juego. Tengan o no tengan petróleo, todas las naciones imprimen dinero para lograr dos propósitos: 1) la caída de los tipos de interés que reduzca la carga de los deudores y fomente el crecimiento interno –sobre todo mediante burbujas inmobiliarias-; y 2) la devaluación monetaria para robarle al vecino sus exportaciones. En ambos casos necesitarás un montón de energía para sostener el crecimiento económico. Y si no la tienes o la importas muy cara, tarde o temprano el sector privado repercutirá la subida de los precios en los salarios y la recuperación se detendrá. Estamos tratando un tema supercomplejo con infinitas variables y ramificaciones que exceden el contenido de este artículo… Pero quiero hacerlo! Nos enfrentamos a un cuello de botella terrible entre una población mundial que no para de aumentar y unos recursos energéticos que disminuyen a una asombrosa velocidad. En la confluencia de estas tendencias encontramos una lucha encarnizada por los recursos naturales y un gran shock deflacionario como no se ha visto en 400 años. Una imagen vale más que mil palabras:

La caída de la producción de crudo impactará en todas las fuentes de energía

O dicho de otro modo: hay demasiada gente en el planeta para tan pocos recursos. La fuerza impulsora de esta crisis surge del desequilibrio población-recursos –que curioso que cuando todo empezó en 2007, fue cuando alcanzamos el peak oil-; agravada después por las deudas. Por eso los gobiernos no pueden parar de imprimir… pues si lo primero no tiene solución; al menos, pueden inducir la bajada de los tipos de interés mediante los QE. Si los eliminaran las tasas de descontrolarían, la economía se frenaría en seco y los Estados irían a la quiebra. No estoy a favor de la flexibilización cuantitativa, pero entiendo su lógica. Pero si los mantienen indefinidamente en el tiempo, el capitalismo sucumbirá a sus contradicciones de las que he hablado al principio de este artículo. Aumentarán las desigualdades sociales y las grandes corporaciones industriales repercutirán la creciente factura energética en los salarios de sus empleados, agravando con ello la crisis del consumo.

Hagamos lo que hagamos estamos condenados. Hay que seguir de cerca lo que pasa en Argentina porque ahora mismo es “el espejo del mundo”. Han subido un 30% los tipos de interés para contener la corrida inflacionaria que amenaza a su Banco Central y a los ahorros de los depositantes. Pero cuando la economía entre en recesión por este motivo: que harán?; volverán a imprimir dinero? Yo creo que seguiremos así hasta que todo se venga abajo… Occidente lo tiene un poco mejor que los países emergentes porque su desarrollo se basa en el sector servicios; mucho menos intensivo en el consumo de energía que la industria, radicada en éstos últimos. Menos Rusia, todos los BRICS están pasando apuros por el sobre coste de la factura energética. Algunos me diréis que el shale gas es la solución de todos nuestros problemas… Lo cuál es una completa falacia porque la extracción de shale oil es carísima. El único país que puede sacarle partido a medio plazo es Estados Unidos. En cualquier caso, la Agencia Internacional de la Energía no le ve recorrido más allá de 2020 (un análisis excesivamente optimista si consideramos que la AIE se basa en las reservas probadas, no en los costes reales de extracción).

Evolución de la producción de shale oil según los analistas de ITG

La cosa está muy mal porque somos petróleo dependientes. Somos unos yonquis del crudo y de sus derivados. Toda la economía cuelga de ellos y apenas hemos iniciado la transición hacia otro modelo energético porque hemos tardado mucho tiempo en reconocer el problema.

La caída de la producción petrolífera y la consiguiente suba de precios afectará impactará en toda la economía. Los costes de la minería, del transporte, el mantenimiento de la red de infraestructuras y el recibo de la luz se encarecerán. Y sin embargo, lo peor vendrá por el lado de la agricultura. La expansión de los cultivos agrícolas de los últimos 100 se ha fundamentado, directa o indirectamente, en el consumo de hidrocarburos. Desde que roturas el campo para sembrar hasta que encuentras el producto en el supermercado, los derivados del petróleo intervienen en todo el proceso. En el blog de Gail Tverberg viene éste gráfico de los superciclos de la agricultura elaborada por Peter Turkin y Sergey Nefedov. La tendencia que nos muestra es coherente con los procesos de auge y caída de varios imperios durante los últimos 2000 años. No sé lo que pensaréis vosotros, pero a mi me encaja para explicar el boom de la agricultura durante el siglo XVI y su posterior decadencia en el s.XVII. Este periodo se corresponde con la dominación del mundo por parte de los españoles; en el que la inflación causó estragos durante el Renacimiento y deflación durante el Barroco.

Superciclos de la agricultura según Turkin y Nefedov

Si superponemos a este ciclo el gráfico de Tverberg sobre la proyección de la producción de crudo, parece evidente que la economía ya ha empezado a menguar. Todos los gobiernos están imprimiendo moneda del mismo modo en que lo hicieron las naciones a principios del s.XVII. Asimismo, el declive en la producción agrícola augura grandes tensiones por el lado de la población; habida cuenta de que los recursos serán más escasos. En todas las crisis anteriores la población menguó… Yo creo que “esta vez no será diferente” y que sufriremos el mismo problema. Los inventarios agrícolas están en mínimos de los últimos 10 años y los campos siguen despoblándose a medida que los jóvenes emigran a la ciudad y sus padres se jubilan y abandonan las tareas agrícolas (un fenómeno que prosigue a escala mundial). Ahora mismo es una inversión ruinosa porque las distribuidoras cargan los costes a los agricultores.

Por todo lo que he contado en este artículo, creo que los próximos 5 años serán cruciales para el destino de la Humanidad. Es inútil inferir como irán las bolsas a corto plazo en base a estos análisis, porque la cosa va mucho más allá… Tenemos que prepararnos. Será necesaria una gran coordinación geopolítica por parte de los Estados para minimizar los problemas. Puede hacerse, pero si dejamos que la parte reptiliana de nuestros cerebros tome el mando, vamos apañados.

Con este artículo he dado rienda suelta a toda mi “osería”, como prometí. A partir de ahora serán más livianos. Antes de irme os dejo un vídeo muy cachondo de Zerohedge:

Un abrazo a todos/as!