En el artículo de hoy voy a hablar del oro, del dólar estadounidense, de política monetaria y de geopolítica. Todas estas cosas están relacionadas y entrelazadas entre sí en una compleja que sólo entienden los peces gordos que gobiernan el mundo. Y en mi caso, como simple “mortal” sólo puedo especular… Pero para eso estamos aquí! Lo que voy a explicar a continuación es mi humilde punto de vista; y aunque no lo parezca, es el producto final de muchas lecturas, análisis y reflexiones realizadas durante los últimos meses. Así que si me vaís a dar caña después, hacerlo con cariño (os lo agradeceré).

Los Goldbugs son los adoradores de los metales preciosos. No es un grupo homogéneo; pues entre ellos hay inversores, analistas contrasistema e incluso algunos políticos (como el republicano estadounidense Ron Paul). Si seguís el blog de Eric King ya sabéis de quién estoy hablando. Es un grupo de gente con cierta cuota mediática que se pasa el día anticipando el colapso del dólar y la ascensión a los cielos del oro y la plata. Tienen cierta acogida entre los economistas de la escuela austríaca que anhelan el restablecimiento del patrón oro. En cambio, para los banqueros centrales con inclinaciones keynesianas –y para los mass media en general- son un atajo de idiotas con pocas luces que siempre yerran en sus pronósticos. Paul Krugman los detesta. En parte se lo tienen merecido… Han anticipado tantas veces aquello de que “viene el lobo” que, al final, muchos se han quedado solos predicando en el desierto.

Sin embargo a mi me caen bastante bien. Y no me importa decir que yo mismo soy un poco goldbug. Me encanta su espíritu libertario y su crítica a un Estado sobredimensionado y sobreendeudado que mete sus manazas en todo.

El núcleo central de la ideología de los “adoradores del oro” se basa en la premisa de que el oro y el dólar son incompatibles. De modo que la preeminencia de uno supone la desgracia del otro y viceversa. Esta discrepancia suele trasladarse al mercado; ya que a menudo la cotización del oro replica en sentido contrario las fluctuaciones de la divisa norteamericana. Aunque no siempre sea así… En el fondo todo se reduce a una cuestión de confianza. Cuando la dominación internacional del dólar se ve amenazada por cualquier circunstancia, los inversores tienden a refugirarse en los metales preciosos para salvaguardar sus ahorros de los peligros inflacionistas que periódicamente promueve la FED.

Para entender de que va todo esto tenemos que hablar de los acuerdos de Bretton Woods (1944). El sistema monetario actual fue diseñado en ese momento y, grosso modo, se basa en que Estados Unidos imprime un montón de dinero que utiliza para comprar en el extranjero cualquier cosa que se le antoje (como materias primas, manufactuas o productos financieros de diversa índole); y luego ofrece a los demás países un “refugio seguro” dónde colocar sus capitales excedentarios; a saber: la deuda del Tesoro estadounidense. O dicho de otro modo: los yanquees imprimen papelitos para comprarse todo tipo de caprichos y luego permiten que las naciones con superávit comercial inviertan su dinero en sus treasuries.

Si lo pensáis bien es un tinglado cojonudo. Una maravilla de la arquitectura financiero-monetaria. Gracias a las importaciones norteamericanas el resto del planeta obtiene la liquidez que necesita para engrasar los intercambios comerciales. Pues casi todo se paga con dólares. Si la emisión de moneda es consecuente con lo que el comercio necesita para transaccionar, no hay ningún problema. Sin embargo de vez en cuando la Reserva Federal imprime demasiado dinero y exporta inflación por los cuatro costados. Por supuesto en Washington son conscientes de este pequeño inconveniente… Cuando eso sucede, ofrece sus bonos del Tesoro a las naciones exportadoras para que puedan inmobilizar el exceso de circulante y puedan controlar la subida de los precios.

Lo que sucede en realidad es que Estados Unidos se autofinancia a sí mismo. Tarde o temprano parte del dinero que imprime regresa a casa engordando su deuda pública, con la que financia el crecimiento doméstico por la vía del gasto. Poco importa que el país tenga déficit crónico por cuenta corriente; al fin y al cabo, su deuda no tiene las ataduras de los demás… A los países exportadores no les queda otro remedio que entrar en el juego. Por varias razones:

- La primera de ellas es que no existe en el mundo ninguna inversión comparable a la de los bonos estadounidenses; que pueda absorber el exceso de liquidez que pulula por el sistema y que, hasta cierto punto, esté a prueba de impagos. Esto explica en buena parte porque invierten en los T-bonds aún cuando para ellos sea una inversión ruinosa. El interés que Estados Unidos paga por sus bonos suele ser inferior a la inflación que padecen sus economías, con lo cuál pierden dinero… Aunque es un mal menor, porque si no lo hicieran el descontrol de los precios internos seria peor.

- La segunda hace referencia al grado de desarrollo de los bancos y vehiculos financieros de las naciones re-emergentes. A pesar de que muchos países están realizando grandes esfuerzos para modernizar a sus entidades financieras, la mayoría de éstas carece de la infraestructura necesaria para volcar en el mercado nacional las plusvalías de su superávit comercial. Recientemente los países árabes del petro-dólar están haciendo grandes esfuerzos para desarrollar su deuda regional. Es un paso obligado y necesario de su desarrollo capitalista. Pero en cierto modo… Llegan 30 años tarde! Así pues, a falta de una estructura bancaria suficientemente evolucionada los bancos occidentales ofrecen “gentilmente” la suya. Ganan un pastón con las comisiones y drenan los capitales ociosos hacia la deuda de la Metrópoli. Esto es algo que los norteamericanos aprendieron de los ingleses y los ingleses, por defecto, de los españoles. Si el Imperio Español hubiera tenido bancos vasallos con amplia presencia internacional, respaldados por el aporte militar, habría limitado su dependencia de los acreedores extranjeros y retrasado varias décadas su declive.

- La tercera tiene que ver con el ejército que Estados Unidos mantiene desplegado por todo el planeta. Gran parte del dinero que imprime la FED se destina a la compra de lealtades y deslealtades regionales que aseguren el flujo de dinero hacia los bonos del Tesoro. Luego, por si a alguien se le olvida… Para eso están los marines. No me cabe ninguna duda de que desde Washington atizan y reavivan viejos conflictos regionales en beneficio propio. Practican la vieja máxima de la política romana del “divide y vencerás”.

Si por alguna razón los inversores internacionales restringieran sus compras de T-bonds, el imperio sufriría. O dicho de otro modo: tendría un problema de financiación. Llegados a este punto, la Reserva Federal sólo podría hacer 2 cosas: inflacionar –imprimir más dinero- o subir los tipos de interés. En realidad eso ya ha sucedido antes… No voy a hablar de esto porque ya lo he comentado en mi blog (ver el artículo sobre el “Dilema de Triffin”); pero para el tema que nos ocupa es importante porque ambas medidas suelen provocar alzas de los precios en los países re-emergentes. La devaluación del dólar acelera las compras externas estadounidenses, lo cuál inunda de liquidez a las economías exportadoras; y si suben los tipos de interés, las naciones con déficit por cuenta corriente se ven obligadas a imprimir moneda local para “rellenar los huecos” que deja la salida de capitales que se dirigen hacia la Metrópoli.

Así pues, si fueras ciudadano de la Índia, de China, de Turquía, de Tailandia, de Rusia o de Argentina: en qué invertirías?

La manipulación en el precio del oro

Al principio de la Gran Recesión los países re-emergentes reaccionaron comprando treasuries estadounidenses. Si no lo hubieran hecho, el dólar habría sufrido una gran devaluación y los Bancos Centrales de medio mundo habrían sufrido importantes pérdidas en la valoración de los T-bonds que tienen en cartera. Arrimaron el hombro y esperaron a que la heterdoxa política monetaria puesta en marcha por Bernanke tuviera éxito en la reanimación de la economía norteamericana. No les gustó el primer QE, aunque lo aceptaron como un mal menor. Con un poco de suerte, todo aquello seria “pasajero” –una tormenta de dos o tres años- y luego se restauraría el status quo anterior a la crisis… Sin embargo tras 6 años de inestabilidad y la permanencia de los QE en el tiempo, los ánimos han cambiado por completo. Por supuesto es mi opinión personal, pero yo creo los políticos de Pekín, de Moscú o de Latinoamérica, tienen muy claro que Estados Unidos continúa en recesión y que ésta ha venido para quedarse. Diga lo que diga la prensa, la economía estadounidense camina como un zombi: la tasa de paro es altísima (fíjaros en las estadísticas de Shadowstats –las que sigue Paul Volcker, ex presidente de la Reserva Federal-), el consumo minorista está muy tocado, la recuperación inmobiliaria está haciendo aguas, etc. Lo cuál es consecuente con la caída de la velocidad del dinero y del multiplicador monetario, cuyos números son propios de una Gran Depresión. Por no hablar de la profecía de Niño Becerra: “cuando las cosas estén realmente mal, legalizarán el consumo de la marijuana (como hicieron en los años 30 del pasado siglo cuando legalizaron las bebidas alcohólicas)”.

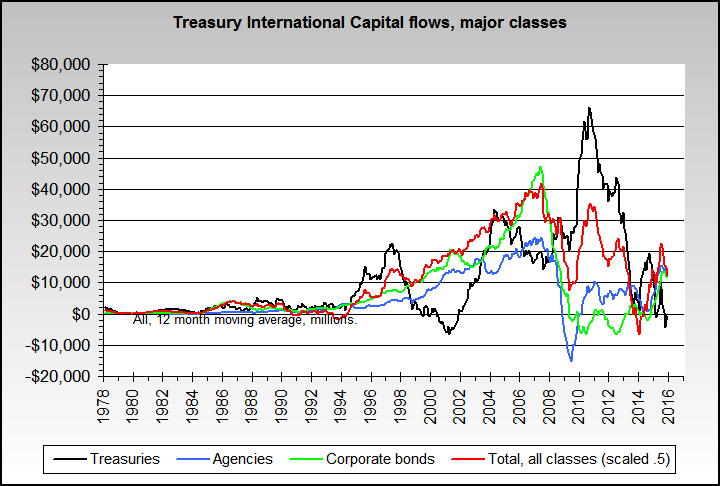

Esto va a terminar muy mal. Y mientras pueden, los re-emergentes venden sus T-bonds:

En negro, las ventas de deuda pública estadounidense

Naturalmente, estas ventas complican el financiamiento exterior de Estados Unidos. Provocan alzas en los tipos de interés del bono a 10 años que traen de cabeza a los responsables del Banco Central; que se debaten entre la opción de imprimir más dinero –más QE- o de profundizar en el tapering en aras de un dólar fuerte que ponga fin a esas ventas. Y es que la política monetaria es un encaje de bolillos… Sobre todo en los malos tiempos.

Los adoradores del oro lo tienen muy claro. Si la Reserva Federal sigue impriendo “papelitos”, la confianza internacional en el dólar se deteriorará y los problemas de financiación del país continuarán; generándose un “vacío” que será ocupado por otras divisas. Y si el yield del bono sigue subiendo la economía norteamercicana se ralentizará todavía más… en medio de un mar de deudas impagables que podrían llevar a otra gran devaluación como sucedió en la época de Nixon.

Mientras tanto, las naciones re-emergentes prosiguen con la “gran rotación de activos” del dólar al oro, que iniciaron hace 3 años:

China ya está comprando el 75% de la producción mundial de oro físico–otras fuente dicen que llega al 100%-

No puede culpárseles por no querer tener “todos los huevos en la misma cesta”. Están diversificando sus ahorros para protegerse de las inclemencias monetarias y geopolíticas que vienen. El problema de todo esto es que a los yanquees no les gusta ni un pelo. La inversión en metales preciosos reduce las aportaciones soberanas que se dirigen hacia sus bonos y pone a prueba el modelo monetario que diseñaron en Bretton Woods hace 70 años. Por eso en la FED los odian. Puede que también les preocupe su cotización como indicador contrarian de la salud del dólar –como sugieren los goldbugs-. Puede ser… Aunque para mi eso es un problema secundario. Todas las divisas del sistema fiduciario pierden capacidad adquisitiva respecto a los metales preciosos con el paso de los años, no sólo el billete verde.

En cualquier caso, Bernanke se encontró con la hercúlea tarea de desanimar a los inversores de los re-emergentes que acudieron a refugiarse en el oro y la plata tras la implantación del QE3. Y por supuesto, el modo de hacerlo fue manipulando su precio en el mercado:

Veáse como se rompe la correlación entre el aumento de la masa monetaria y el ascenso del precio del oro (no tiene demasiada lógica desde el punto de vista macroeconómico)

Y es que esto es la guerra amigos! La intervención se produjo en el mercado del oro papel (en el mercado de futuros, el Comex; y en el mercado de oro físico de Londres). La prensa oficial se hizo la sueca cuando los bancos garantes de esos mercados recurrieron a todo tipo de artimañas para derribar los precios. La manipulación fue burda y soez. Y lo continúa siendo… Los goldbugs hacen bien en denunciar este escándalo que vulnera el libre mercado.

De todos los tejemanejes, el que más me gusta es el que sacude periódicamente al mercado de oro físico de Londres; a la London Bullion Market Associtation (L.B.M.A.). Es tan descarado que da risa. Los 5 bullion banks que controlan ese mercado fijan el precio de los metales preciosos dos veces al día, a la misma hora, tras consensuar en común todas las órdenes de compra-venta de sus clientes. Hasta aquí nada de extraño, pues se supone que el precio final surge del equilibrio entre la oferta y la demanda. Se supone… Un buen día al analista de commodities, Dimitri Speck, le dio por sacar la media diaria de la cotización del oro y la plata durante el periodo que va de 1993 a 2012. Y esto es lo que encontró:

Inmediatamente después de fijar el precio del oro por la mañana o por la tarde, la cotización se desploma (media diaria periodo 1993-2012)

A mediados de 2013, el Comex registró varias órdenes de venta gigantescas que desplomaron el precio de los metales preciosos. El desánimo se extendió entre los inversores occidentales. Muchos de ellos siguieron las recomendaciones de sus bancos de inversión y deshacieron sus posiciones:

Los traders de Goldman compraban cuando sus clientes vendían

Sin embargo, en Oriente Medio y en Asia el desplome del Comex fue percibido como una gran oportunidad de compra (el precio spot del oro deriva del mercado de futuros). La demanda pública y privada de oro se disparó de tal forma que el mercado internacional del oro se fracturó. La diferencia de precios entre Occidente y Oriente ha sido aprovechada por los bullion banks y por otros bancos como Goldman Sachs que han comprado a un buen precio lo que sus clientes vendieron, para forrarse a través de la política del carry trade. Sólo tienen que sacar el oro de las bóvedas occidentales para llevárselo a Asia y cobrar la jugosa prima que se paga por él. Un negocio redondo se mire por dónde se mire, que todavía lo sería más si en Occidente cayeran un poco más los precios.

Grandes tensiones a la vista

Visto lo visto, la jugada de Bernanke y compañía no parece haber salido demasiado bien. Los países re-emergentes siguen deshaciéndonse de la deuda pública estadounidense y compran, si cabe, más oro que nunca aprovechando que los precios siguen artificialmente bajos. Si en la FED creían que al derribar los precios del metal podría saciarse de una vez por todas el apetito de los asiáticos por “la bárbara reliquia”, se equivocaron. En realidad, puede que las cosas estén incluso peor… Tando el Comex como la LBMA parecen estar pasando serios apuros para saldar las entregas físicas que sus clientes les exigen (lo sabemos porque los contratos futuros permanecen mucho tiempo en backwardation y porque el GOFO de la LBMA a menudo pasa a negativo). Debido a que ambos mercados están muy apalancados –cada onza de oro físico respalda la venta de 100, 150 o 200 onzas virtuales. Nadie lo sabe con seguridad…-, la presión de la demanda asiática sobre el mercado de oro occidental podría hacerlo quebrar (incumplir las obligaciones de entrega a cambio de cash).

Semejante agitación en el mercado ha llamado la atención del Bundesbank. Si algo nos indica el GOFO en negativo es que una parte del oro de los Bancos Centrales occidentales está siendo prestado en leasing, probablemente, para saciar la demanda de los re-emergentes. Y ese oro, por mucho que digan… No volverá! Las barras se funden siguiendo el modelo de los estándares chinos y “si te he visto no me acuerdo”. Quizá por eso las autoridades germanas le han pedido a la FED que devuelva el 10% del metal que tienen almacenado en las bóvedas de Nueva York. Los yanquees han dicho que sí, que lo devolverán. Aunque en un plazo de 7 años. Lo cuál es francamente incomprensible… Mientras tanto el regulador alemán, el Bafin, le está pidiendo explicaciones Deutsche Bank por las presuntas manipulaciones del metal amarillo en la LBMA (sin duda habrán leído las conclusiones de Speck).

Y así es como las teorías conspiro-paranoicas de los goldbugs empiezan a filtrarse en la prensa económica oficial. El Financial Times se ha hecho eco de ellas y aboga descaradamente por la tenencia física de oro y plata ante tanta incertidumbre.

Mientras tanto, varios Bancos Centrales están dando marcha atrás en sus políticas monetarias expansivas. Es algo que me llama poderosamente la atención porque la susodicha recuperación económica es muy endeble y, si se empeñan en ese propósito, la recesión podría agravarse. Todos ellos están implementando medidas (o desean implementarlas) que reduzcan la oferta monetaria. En Japón la política monetaria de Abe está fracasando estrepitosamente porque que el país está incrementando el déficit comercial a pesar de su empeño en debilitar al yen; en Europa el Bundesbank tiene prisa para encarecer el precio del dinero; en China están dejando caer a una parte de su sector financiero que acumula cuantiosas pérdidas en el inmobiliario, etc. Y sin embargo, como siempre, la que lleva la voz cantante es la propia Reserva Federal; que se está dando muchísima prisa en reducir la oferta monetaria:

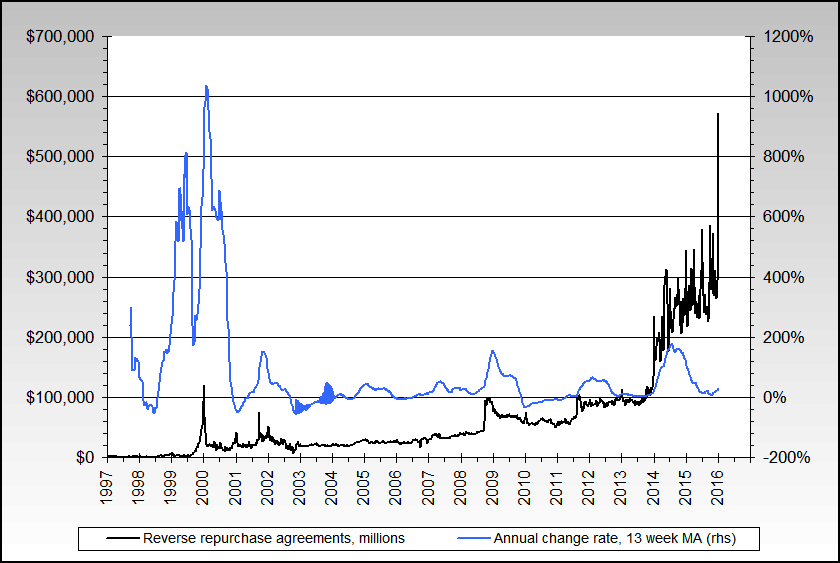

Está reduciendo la oferta monetaria mediante acuerdos de recompra inversa o reportos

Bernanke, Yellen y compañía no sólo han iniciado el tapering –la reducción en el ritmo de impresión de dinero-, sino que están retirando liquidez del sistema gracias a los reportos. O dicho de otro modo: vende a los bancos títulos de deuda pública a corto plazo que prometen recomprarles más adelante. Este programa de venta de deuda comenzó en septiembre de 2013 y se prolongará durante todo 2014 –según han comentado varios funcionarios del Banco Central-.

Supongo que esto es lo que tienen que hacer antes de subir los tipos de interés en 2015, como prometieron. Tiene sentido… Aunque también habría que preguntarse si ese programa obedece a la necesidad de reciclar todos los dólares que llegan desde Asia a causa de la rotación de activos de sus treauries al oro; y, también, porque China se está desprendiendo de ellos porque ya no los necesita en sus transacciones comerciales con un montón de países que están aceptando el yuan como moneda de intercambio.

En cualquier caso, todo esto es una mala noticia para las bolsas. Sobre todo para la renta variable estadounidense. Puede que toda la economía occidental haya empezado a “japonizarse”; o bien, que estemos entrando en un largo ciclo económico marcado por la estanflación. El tiempo dirá…

Un abrazo a todos/as