El pasado lunes comentábamos la fortaleza del Dax alemán, y recomendábamos no comprar el Dax hasta tener mayor información sobre la evolución de la economía alemana, que el pasado jueves entró oficialmente en recesión técnica tras caer su PIB dos trimestres consecutivos. Una recomendación que fue buena ya que el Dax ha recortado un 4% esta última semana.

Pero si el Dax es el índice europeo, entre los grandes, que mejor se ha comportado tras las fuertes caídas de marzo, a nivel global son los índices de las Bolsas americanas los que sin duda llevan la batuta en la recuperación bursátil vivida desde el 20 de marzo. Por eso es importante analizar la situación técnica del S&P 500.

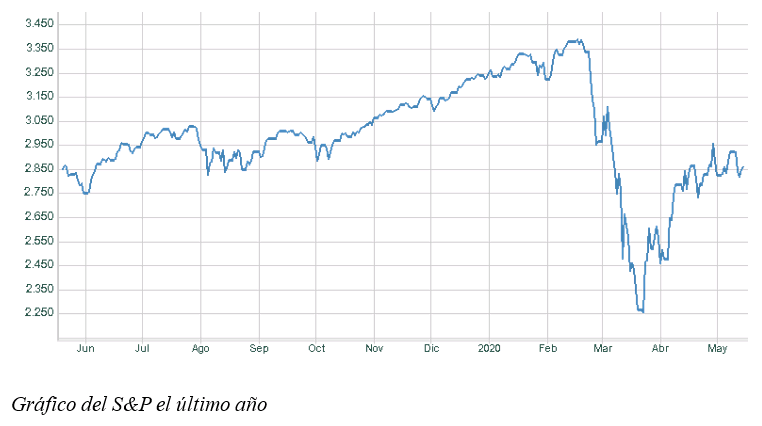

Como se ve en el Gráfico, el S&P lleva ya varias semanas moviéndose en una banda estrecha, entre los 2.750 y los 2.950 puntos. Los analistas técnicos apuntan a que el S&P está atrapado entre la media móvil de las últimas 200 sesiones, que se situaría en torno a los 3.000 puntos y la media móvil de las últimas 200 semanas, que estaría en 2.667 puntos.

Es importante ver si el S&P finalmente rompe por arriba o por abajo esa zona de congestión, o bien se queda una larga temporada lateral entre los 2.600 y los 3.000 puntos, porque sin duda lo que haga el S&P marcará la dirección de las restantes Bolsas globales.

Desde el punto de vista de la valoración fundamental, al S&P le pasa lo mismo que comentábamos en relación con el Dax el pasado lunes, a saber, que el nivel actual de 2.863 puntos recoge ya un escenario muy optimista de evolución de los beneficios de las empresas que componen el índice. Solo si proyectamos para el año próximo subidas de beneficios superiores al 40% se justificarían subidas adicionales del S&P y, hoy por hoy, con 36 millones de parados en las últimas ocho semanas, las expectativas de reactivación no nos permiten ser tan optimistas.

En nuestro Gráfico semanal del pasado 23 de diciembre de 2019, bajo el título “El S&P o el pánico a quedarse fuera” aludíamos a la fascinación, en cierto modo comprensible, que las Bolsas americanas ejercen sobre los inversores, y recomendábamos evitar invertir en el S&P tras las subidas verticales de entonces, sino incluso comprar opciones put, una recomendación que sin duda ha dado muy buenos retornos a quienes la siguieran.

Hoy no nos atreveríamos a recomendar de forma tan clara la compra de opciones put, pero mantenemos la recomendación de prudencia a la hora de subir al tren de las Bolsas americanas, ya que, como antes decíamos, el S&P parece estar atrapado en una zona de congestión y no está ni mucho menos claro en qué dirección va a salir de esa zona.