Acabé el repaso a la evolución del Fondo de Garantía de Depósitos, cuestionando la oportunidad de las reducciones de las aportaciones, que se acordaron en 2002 para los bancos y 2009 para las cajas, (obvio las cooperativas de crédito, por ser poco relevantes).

Recordemos que en los dos casos, se justificaba la reducción de las aportaciones, (lo cual es una ventaja para las entidades financieras), en base a la situación patrimonial del fondo y las expectativas del sector. Está claro que la reducción de las aportaciones a los bancos, puede tener cierta justificación, aunque está claro que el gobierno del PP en 2002, lo que hizo fue modificar una norma para beneficiar a los bancos frente a las cajas.

En todo caso, la propuesta del Banco de España, aceptada por el Ministerio de Economía en 2009, para reducir las aportaciones de las cajas no tiene el menor sentido, (y mucho menos vincularlo a las expectativas y situación del fondo).

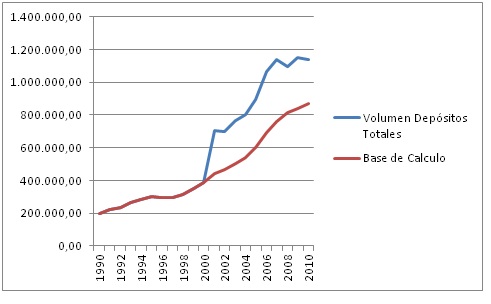

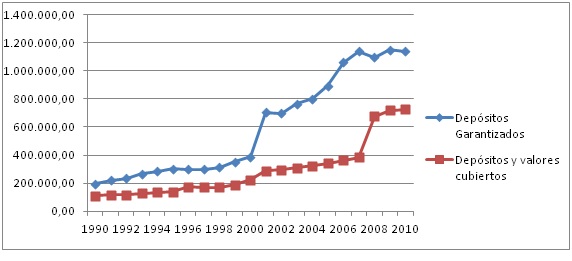

Sin embargo, si defendemos que la bajada de los porcentajes de aportación ha sido la primera reducción de las aportaciones de las entidades al fondo, estaríamos equivocándonos; en 2001, se produjo la primera gran rebaja de las contribuciones a los fondos de garantía de depósitos. Esta rebaja no se vendió como tal, sino que fue una modificación de los criterios de contabilización de las bases de cálculo para las aportaciones del FGD. La primera modificación de las aportaciones ha provocado unos efectos sustanciales que podemos ver en un gráfico en el que comparamos las evoluciones de los depósitos y de la base de cálculo:

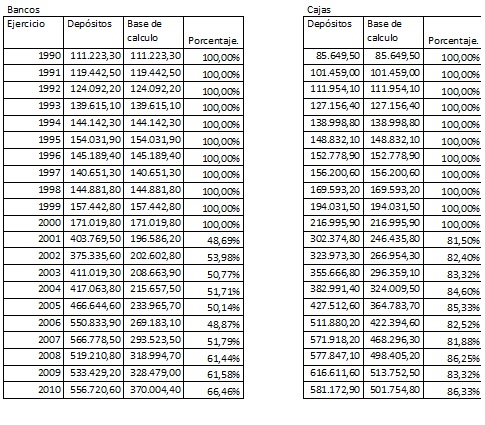

Si lo queremos ver en cifras, (todas en millones de euros), se puede ver en la siguiente tabla donde aparece el total de depósitos en las entidades financieras, las bases de cálculo para las aportaciones del Fondo de Garantía de Depósitos y el porcentaje que suponen las bases sobre el total de depósitos.

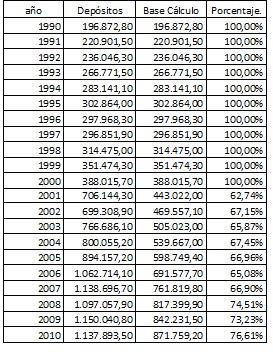

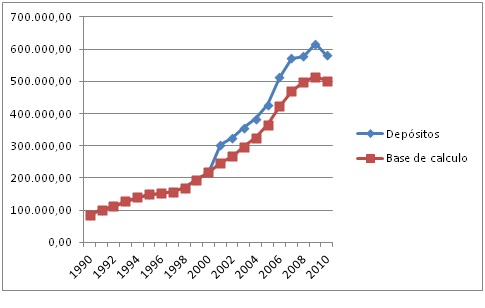

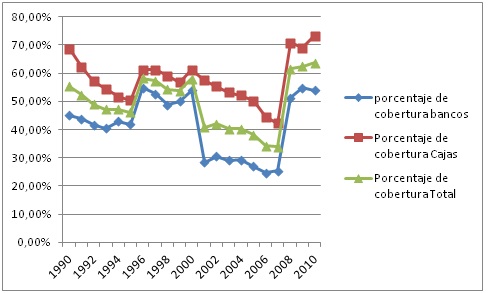

Es obvio que al igual que las reducciones de aportaciones, las reducciones de las bases de cálculo empeoran la capacidad de los fondos de garantías de depósitos. Recordemos que en el caso de los bancos, se redujo el porcentaje en 2002 y en el caso de las cajas en 2009, de forma que aparte de la reducción de la capacidad del fondo se generaba una ventaja competitiva para los bancos. Si desagregamos los datos de la bajada de la base de cálculo comprobaremos curiosamente que la base de cálculo se reduce también de forma mucho más significativa para el caso de bancos que en cajas.

Si miramos la gráfica de las cajas, comprobamos que la base de cálculo se reduce ligeramente:

Gráfico que contrasta con la situación de los bancos, donde se aprecia de forma muy clara como en a partir de esta modificación se disparan los depósitos, (y no creo que sea demasiado difícil entender que el cambio de cálculo de las bases tiene bastante que ver con la evolución de los depósitos):

Los datos desagregados son los siguientes:

En este caso, debemos tener en cuenta que al final el volumen de depósitos es una variable importante para entender la evolución del Fondo de Garantía de Depósitos, pero tan solo indirectamente ya que al final lo que debemos tener en cuenta es que el Fondo de Garantía de Depósitos no garantiza la totalidad de los Depósitos, sino que tiene unos límites de cobertura.

Debemos recordar que en 2008, una de las primeras decisiones fue incrementar la cobertura de la garantía de los fondos desde los 20.000 euros a los 100.000 euros. Si pensamos en un seguro, lo primero que debemos tener en cuenta es que el valor asegurado se ha multiplicado por 5, de forma que por puro sentido común, se comprueba que las aportaciones han de incrementarse, de alguna forma. Desde luego lo que no tiene sentido es resulta que multiplicar por 5 la garantía máxima, y no incrementar los recursos con los que hacer frente a esta garantía. (Por mucho que el gobierno trate siempre de garantizarlo todo sin aportar absolutamente nada).

Es cierto que el riesgo no se multiplica por cinco, (porque un gran número de depósitos no llegan a los cien mil euros del nuevo máximo). En este sentido los depósitos cubiertos, (el importe de los depósitos que los fondos han de satisfacer en caso de quiebras), en conjunto casi se ha duplicado con el incremento de las garantías de 20.000 a 100.000 euros.

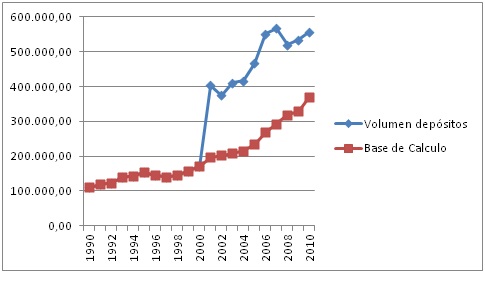

En esta gráfica se comprueba fácilmente también que el porcentaje de cobertura, (las garantías efectivamente asumidas), se han ido reduciendo desde el 2001; hasta la ampliación de 2008, que evidentemente supone un ajuste necesario, pero que no se ve acompañado de las aportaciones, por lo que el riesgo del Banco de España, (nosotros) se incrementa.

Podemos comprobar también las diferencias entre cajas y bancos, que son también ciertamente llamativas:

Si metemos en la batidora todos estos datos, las conclusiones son sencillas. A partir del 2001, los fondos de garantía de depósitos, comienzan a perder su función, ya que debido a las bajadas de porcentajes y a los cambios en la metodología de cálculo para las bases de aportaciones, se reducen las aportaciones. De la misma forma se van reduciendo las garantías, debido a la no actualización de los máximos garantizados al mismo nivel que subían los valores de los depósitos. Es fácil entender que de la misma forma, desde 2001, se han venido usando ya para dar ventajas competitivas en la famosa “guerra de depósitos”, hasta llegar al extremo de la “ley Salgado”.

Pero es fácil entender que a medida que se reducen porcentualmente las aportaciones y al final se incrementan las garantías; (y aún teniendo en cuenta que el dinero se usa para otras cosas); el resultado es que el fondo de garantía de depósitos ha perdido completamente su sentido inicial, de tal forma que alguien debería cambiarle el nombre.

Todo esto explica la situación a la que ha llegado el fondo de garantía de depósitos.