El martes 8 de octubre se celebró un webinar sobre por qué usar spreads de opciones en lugar de opciones simples. El ponente, Sergio Nozal, director de Sharkopciones, nos explicó como aumentar las ganancias en nuestras inversiones con opciones utilizando las múltiples posibilidades que ofrecen los spreads de opciones en lugar de las opciones simples, que es el método más utilizado por los inversores novatos, dado que es la forma más sencilla de trabajar, aunque no por ello la más segura ni rentable.

En el curso se trataron los siguientes temas:

1- Tipos de opciones:

A nivel de opciones, tan sólo existen dos tipos: las opciones call y las opciones put.

Las opciones call o de compra, otorgan el derecho a adquirir un subyacente al comprador de ésta a lo largo de un plazo determinado de tiempo. En cambio, el vendedor de una opción call tendrá la obligación de vender dicho subyacente según el precio y periodo de tiempo establecidos en el contrato pactado.

Por lo tanto, un inversor que compre una opción call, o lo que siginifica lo mismo, se ponga largo en una call, tendrá unas expectativas alcistas sobre el subyacente, pues al realizar dicha operación está esperando a que el valor del subyacente aumente para así obtener un beneficio al final del periodo de la operación. Contrariamente al comprador de una opción call, un inversor que venda una de éstas, o lo que es lo mismo, se ponga corto en una opción call, tendrá unas expectativas bajistas sobre el valor del subyacente, ya que espera que éste caiga o al menos se mueva de manera lateral.

En cuanto a las opciones put, otorgan el derecho a vender un subyacente al comprador de ésta a lo largo de un plazo determinado de tiempo. El vendedor de una put tendrá la obligación de comprar dicho subyacente según el precio y periodo de tiempo establecidos en el contrato pactado.

Así pues, un inversor que adquiera una opción put tendrá unas expectativas bajistas sobre el subyacente, ya que espera que el valor de éste disminuya con el paso del tiempo. En cambio, el vendedor de una opción put tendrá unas expectativas alcistas acerca del valor del subyacente, pues espera que su valor aumente hasta el final del contrato.

En este artículo podréis consultar una guía que puede ayudaros a operar con opciones: Actualidad de guía opciones

2- Valor de las opciones:

El valor de una opción está conformado por un valor intrínseco y un valor extrínseco.

El valor intrínseco es el valor real de la opción en la expiración del contrato, y su valor viene determinado sólo por el precio del subyacente y por el precio de "strike" o precio de ejercicio.

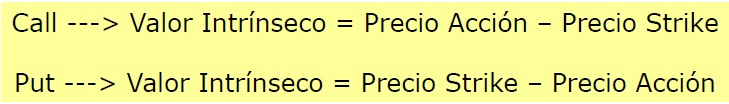

Así pues, el valor intrínseco de una opción call y de una opción put sería:

El valor extrínseco es el valor restante que existe entre la cotización de mercado y el valor intrínseco de la opción:

También se le conoce como valor temporal, ya que su valor depende de la fecha de expiración de la opción. Cuanto mayor sea la fecha de expiración, mayor será el valor extrínseco de la opción, aunque esto no quiere decir que su valor dependa tan sólo del tiempo, sino que depende además de otros factores como puedan ser la volatilidad del subyacente, el precio de la acción, los dividendos asociados al subyacente y los tipos de interés.

El valor extrínseco hace una campana de gauss, y es máximo en la zona "at the money" (en el dinero), y disminuye según nos alejamos a posiciones "in the money" o "out the money".

3- Riesgos de las opciones:

Dichos riesgos se encuentran representados por una serie de letras griegas: delta, gamma, vega, rho y theta.

Cada una de estas letras griegas se encuentra asociada a un factor que explica como varía el precio de las opciones, y nos va a indicar el riesgo que tienen nuestras posiciones en base a dichos factores:

- Delta, mide la sensibilidad de la opción según los cambios en el precio del subyacente. Puede ser tanto positivo como negativo. Si el delta es positivo interesa que el subyacente se mueva de forma alcista, en cambio, si es negativo interesa que lo haga de manera bajista.

- La gamma mide la sensibilidad de delta según los cambios en el precio del subyacente. Nos indica como de rápido se va a incrementar o reducir delta en función de como el precio del subyacente varíe.

- Vega, mide la sensibilidad de la opción según los cambios en la volatilidad del subyacente. Si vega fuera positivo sería interesante que la volatilidad del subyacente subiera, en cambio, si fuera negativo lo mejor sería que la volatilidad descendiera.

- Theta mide la sensibilidad de la opción según los cambios en el paso del tiempo. La opciones que poseen un theta positivo ganan valor conforme el tiempo pasa, mientras que aquellas cuyo theta es negativo pierden valor a medida que el tiempo transcurre.

- Finalmente, la rho mide la sensibilidad de la opción según los cambios en los tipos de interés. Es la variable menos importante de todas, ya que los tipos de interés suelen mantenerse más o menos estables.

Además, existen otras letras griegas de segundo orden, aunque carecen de importancia y no sirven para el operador retail.

Si os interesa como proteger vuestro capital mediante opciones, entonces deberíais echar un vistazo al siguiente link: Grabación seminario Rankia : Cómo proteger el capital con opciones

4- Ejemplo práctico opción long call:

A continuación se propuso un ejemplo práctico mediante la compra de una opción call con expiración en junio del año próximo y strike 1700. Para ello será útil el siguiente gráfico:

En el gráfico podemos observar dos líneas, una blanca que indica la situación de la estrategia en el momento actual, y además una azul que representa la situación en el momento de expiración de la opción. La distancia entre ambas líneas vendrá determinado siempre por el valor extrínseco.

Bajo el gráfico observamos que se encuentra una tabla en la que aparecen las letras griegas de las que hablamos anteriormente y sus valores para la opción call, gracias a lo que podremos saber a que riesgos se enfrenta nuestra opción y en que medida lo hace.

Como vemos, delta es positivo, por lo que interesa que el precio del índice suba para poder obtener un beneficio.

Gamma también es positivo, indicando que a medida que suba el precio del índice, el valor de delta aumentará todavía en mayor medida, es decir, el ratio de incremento será más elevado. Si por lo contrario el precio del índice se redujera, al ser gamma positivo, las pérdidas se van desacelerando. Así pues, que gamma sea positivo es una de las características positivas de este tipo de inversiones.

Theta es negativo, por lo que a medida que transcurra el tiempo nuestra opción irá perdiendo valor.

El valor de vega es positivo y además muy elevado, lo que siginifica que cuando la volatilidad aumente dicha opción ganará mucho valor y si en cambio se reduce lo perderá en la misma medida. Normalmente cuando el precio de una opción sube, la volatilidad en el mercado decae, por lo que esta opción iría en contra de la naturaleza propia de la volatilidad del mercado.

Resumiendo, los principales riesgos de una long call serían:

- Tiene el tiempo en contra ya que theta es negativo, es decir, cada día que pase perderá valor.

- Es muy sensible a la volatilidad, pues vega es positivo. Esto indica que puede sufrir cambios bruscos de valor si la volatilidad aumenta.

- Como delta es positivo la exposición de la opción a los cambios en el precio del índice es alta, por lo que es muy direccional.

A continuación mediante otro gráfico observaremos que es lo que ocurriría si el precio se mantuviera de manera lateral, es decir, no variara, pero en cambio el tiempo sí que pasara:

El gráfico es el mismo que anteriormente sólo que está vez representa el valor de la opción cuatro meses después de la fecha de entrada. Es sencillo observar que la línea blanca ha caído respecto a sus valores en el gráfico anterior, lo que explica que a medida que vaya transcurriendo el tiempo vamos a necesitar un mayor desplazamiento en el precio de la opción para poder sacar un mismo beneficio.

Por ejemplo, si el valor estuviera en 1720, el operador habría acertado en la dirección del precio, es decir, éste ha subido, pero si nos fijamos bien, en el primer gráfico obtendríamos un beneficio por valor de unos $20k, en cambio en el segundo no obtendríamos ni beneficios ni pérdidas ya que el valor se encontraría en cero. Esto explica que nuestro posible beneficio se ha reducido en $20k tan sólo por el mero paso del tiempo.

5- ¿Qué alternativa spread podríamos utilizar para minimizar estos riesgos?

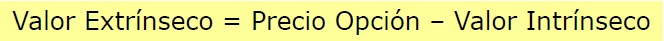

Habría múltiples posibilidades de reducir estos riesgos operando con spreads, pero en este caso vamos a utilizar una diagonal. Una diagonal trabaja el mismo movimiento que una long call, es decir, busca un movimiento alcista, pero minimiza los riesgos que conlleva una opción simple. A continuación mostramos su gráfico:

Dicha diagonal está formada por la long call anterior (con precio de strike 1700 y fecha de expiración en junio) y por una short call que se ha adquirido posteriormente con un precio de strike de 1725 y con una fecha de expiración en noviembre.

El gráfico que se forma es totalmente diferente al de la opción long call anterior, por ello vamos a analizar sus griegas para entender un poco mejor esta operación:

- Delta sigue siendo positivo, aunque es bastante menor que el anterior, por lo que nuestra exposición al precio se ha visto reducida considerablemente. Ganaremos menos si el precio sube, pero también perderemos menos en caso de que éste baje.

- La gran ventaja de esta operación vendría dada por theta, ya que en este caso es positiva, por lo que ganaremos valor en la operación conforme el tiempo vaya pasando.

- Vega sigue siendo positiva, pero se ha reducido casi hasta la mitad, por lo que aunque seguimos manteniendo una estrategia que pierde valor conforme la volatilidad disminuye, hemos reducido este riesgo hasta casi la mitad.

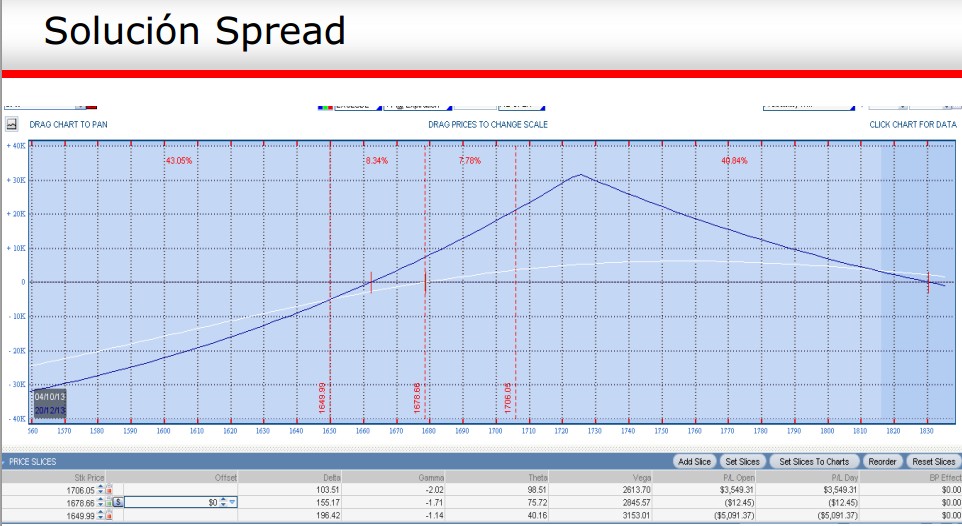

Si analizaramos el spread dos meses después de la entrada el gráfico sería el siguiente:

Observamos como la línea blanca se ha desplazado hacia arriba simplemente por el paso del tiempo, lo que simplemente por este hecho ya nos comportaría un beneficio. De esta forma apreciamos una de las mayores ventajas de este tipo de operaciones, y es que el valor aumenta conforme transcurre el tiempo, además de que minimizamos otros tipos de riesgo como las variaciones en el precio y la volatilidad.

6- Ejemplo práctico opción short call:

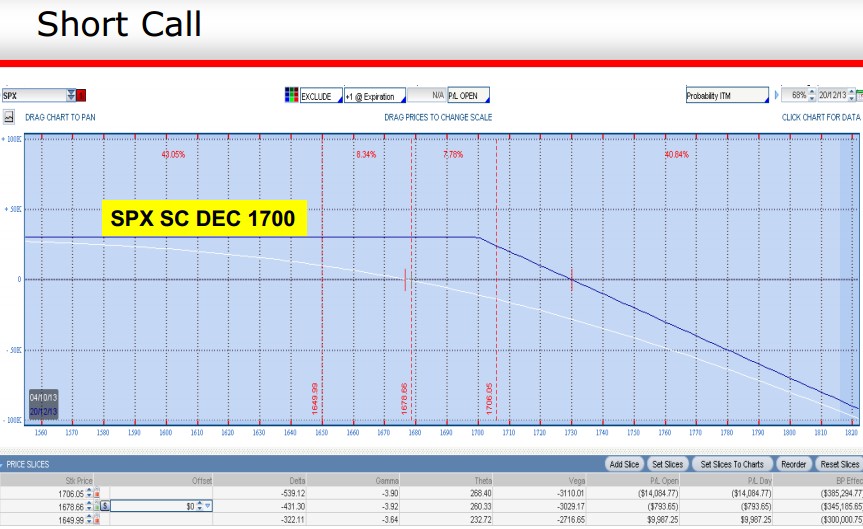

A continuación se propuso un ejemplo práctico mediante la venta de una opción call con expiración en diciembre del año próximo y strike 1700. Para ello será útil el siguiente gráfico:

Si analizamos las griegas veremos que:

- Delta es negativo, lo que significa que lo interesante es que el precio del subyacente disminuya.

- Theta es positivo, y ésta es una de las ventajas de este tipo de opciones, ya que a medida que el tiempo pase nuestro beneficio se incrementará.

- Vega es negativo, por lo que se beneficiará de una caída de la volatilidad y se verá perjudicado por un aumento de ésta.

Así pues, los principales riesgos de estas opciones son:

- Riesgo de descubierto ilimitado, es decir, puesto que el valor del subyacente puede subir ilimitadamente, nuestras pérdidas también pueden ser ilimitadas.

- Un gamma negativo, por lo que cuando el precio va a nuestro favor nuestras ganancias aumentan menos progresivamente, y a medida que éste desciende el ratio de pérdidas se acelera.

- El delta es negativo, por lo que son operaciones muy direccionales.

7- ¿Qué alternativa spread podríamos utilizar para minimizar estos riesgos?

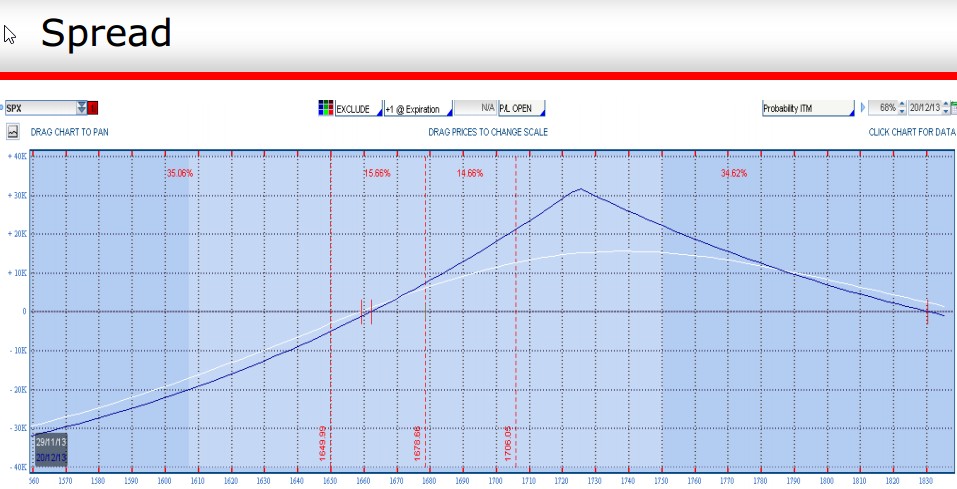

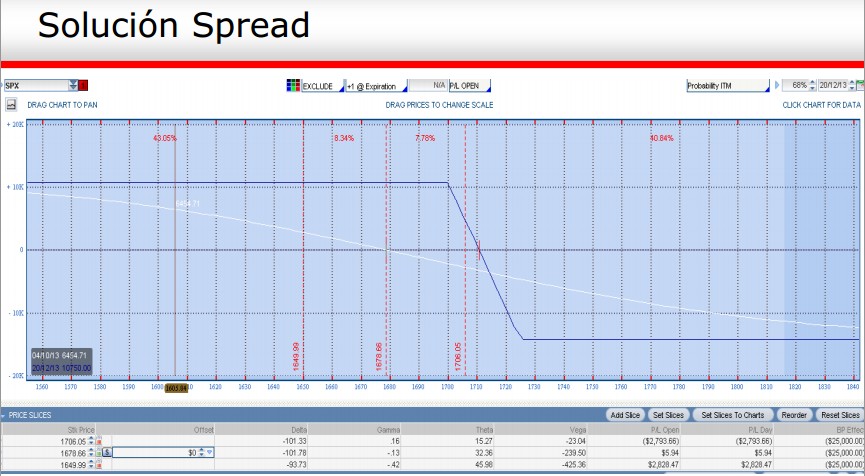

Habría múltiples posibilidades de reducir estos riesgos operando con spreads, pero en este caso vamos a utilizar una vertical. Añadimos a nuestra short call (vence en diciembre y strike en 1700) una opción long call con la misma fecha de expiración, pero con un strike de 1725. A continuación mostramos su gráfico:

Con esta operación podemos observar que la pérdida está limitada, por mucho que el precio subiera al infinito nuestra pérdida estaría siempre limitada a la línea azul, más o menos en -13k, aunque como contrapartida los potenciales beneficios también se ven reducidos.

Delta sigue siendo negativo, por lo que nos interesa que el precio del subyacente se vea reducido, pero hemos conseguido limitar mucho su efecto ya que ahora es mucho más reducido.

Gamma es negativo y también se ha visto disminuido considerablemente, por lo que seguimos teniendo en contra esa aceleración de pérdidas cuando el precio va en contra nuestra, aunque en menor medida.

Theta continua siendo positivo aunque también la hemos reducido también, así que continuaremos ganando valor con el paso del tiempo, aunque será en menor medida.

Vega sigue siendo negativo y también es menor que anteriormente, por lo que nos sigue perjudicando un aumento de la volatilidad, aunque en menor medida, así pues, hemos conseguido que nuestra operación sea menos sensible a la volatilidad.

8- Conclusiones:

- El uso de spreads nos ayuda a reducir riesgos, sobre todo los relacionados con los cambios de precio y con los cambios en la volatilidad.

- Vamos a ser capaces de limitar nuestras pérdidas.

- Ponemos el tiempo a nuestro favor, siendo ésta posiblemente la ventaja más importante de todas.

Grabación completa del webinar

Si no pudiste asistir al curso "Por qué usar spreads de opciones en lugar de opciones simples", aquí podrás ver la grabación completa del webinar realizado por Sergio Nozal, director de Sharkopciones.