La semana pasada veíamos cómo realizar coberturas sobre nuestras acciones cuando hay correcciones de mercado dentro de una tendencia alcista de más largo plazo (ver Coberturas en Acciones I).

En el artículo de hoy vamos a ver qué tipos de coberturas utilizar en el caso de que esa corrección se acentúe y un mercado bajista de mayor envergadura se desarrolle.

De igual forma, vamos a utilizar spreads con opciones. En este caso, la estrategia a utilizar será la “Collar Trade”.

Estrategia “Collar Trade”

Esta estrategia la usaremos cuando queremos cubrir nuestro portfolio de forma más agresiva, por ejemplo, si esperamos una fuerte corrección. Por tener una referencia, hablamos de correcciones de mercado mayores al 10%.

Con esta estrategia limitaremos las pérdidas o incluso las podremos neutralizar.

Una Collar Trade es un “spread” formado por la combinación de la compra de acciones (“Long Stock”), más la venta de opciones Calls (“Short Call”), más la compra de opciones Puts (“Long Put”).

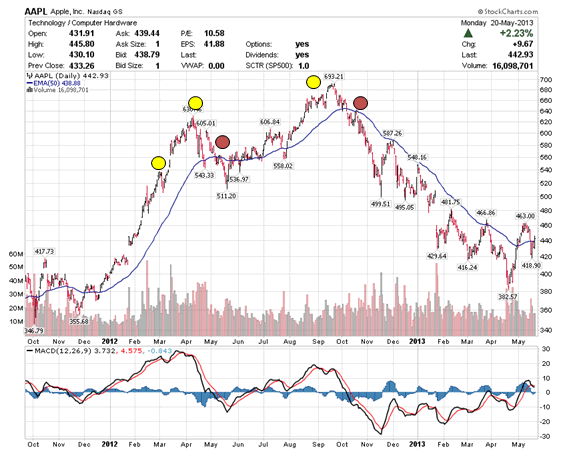

Aplicaremos esta estrategia cuando nuestra expectativa en el corto plazo sea la de una corrección de mercado, de forma que con las “Long Puts” reduciremos el riesgo de nuestra inversión. Una buena referencia técnica a la hora de aplicar esta estrategia es cuando se produce la rotura de la media exponencial de 50 sesiones (EMA50).

Tipos de “Collar Trade”

Hay dos formas de utilizar esta estrategia. Podemos encontrar lo que se conoce como “Collar Trade estándar”, donde los meses de expiración tanto para las Calls como para las Puts son los mismos, y los “strikes” están ligeramente fuera de dinero (“out of the money”, OTM). O podemos emplear lo que se conoce como “Collar Trade dinámicas”, más flexibles que las estándar, donde podemos combinar diferentes “strikes” y expiraciones para las distintas opciones.

En el siguiente gráfico vemos el gráfico de riesgo de una Collar Trade estándar. Observamos como la parte superior es igual a la de una Covered Call, con beneficio limitado, mientras que la parte inferior también tiene un riesgo limitado, gracias a nuestra “Long Put”. Esto evita que nuestra inversión pierda en exceso a partir de un cierto nivel, correspondiente al “strike” de la “Long Put”.

La Collar Trade no es una estrategia que debemos tener siempre aplicada, pues el uso de coberturas genera un gasto. Sólo debemos aplicar coberturas (“Long Puts”) cuando realmente sea necesario.

Por ello, una muy buena estrategia de inversión consiste en aplicar Covered Calls sobre nuestras acciones, de forma que cuando preveamos una corrección de mercado, ajustemos la Covered Call a una Collar Trade simplemente añadiendo “Long Puts” a nuestro spread.

Te invitamos a que visualices el seminario online impartido por sharkopciones llamado “Cómo Proteger el Capital en Mercados Bajistas”, donde vemos en detalle el uso de la Collar Trade:

http://www.youtube.com/watch?v=IUK2X7eyzCY&feature=share&list=UUqqfKgYY8ZWNjSjPnjcZd9A

Ejemplo Práctico

Podemos decir que la “Collar Trade” es un paso nº2 a la hora de aplicar coberturas. Siempre debemos empezar con algo menos agresivo, como la “Covered Call” y continuar con la “collar” en el caso de que el precio pierda soportes relevantes.

En la siguiente imagen vemos un gráfico de Apple (AAPL). A efectos didácticos, he señalado con punto amarillo dónde podríamos reducir riesgos con una “Covered Call”, y con punto rojo dónde podríamos neutralizar la posición mediante una “Collar Trade”:

En resumen, cuando nuestra expectativa sea Lateral o Ligeramente Bajista, podemos cubrir con una “Covered Call”, mientras que si esperamos una corrección más profunda, necesitaremos del uso de la “Collar Trade”.

****

Y para terminar, os recordamos que el próximo día 22 de Enero realizamos un webinar sobre "Generación de Ingresos con Opciones". Tienes más detalle en el siguiente link:

Webinar - Generación de Ingresos con Opciones

SharkOpciones

********************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí