La máxima aspiración que puede tener alguien que hace trading es buscar la consistencia. La consistencia es algo más que saber operar bien, o saber aplicar un plan de trading. Acercarse a conseguir rendimientos más o menos constantes es el nivel top al que puedes llegar operando.

La máxima aspiración que puede tener alguien que hace trading es buscar la consistencia. La consistencia es algo más que saber operar bien, o saber aplicar un plan de trading. Acercarse a conseguir rendimientos más o menos constantes es el nivel top al que puedes llegar operando.

Cada instrumento con el que operas tiene sus propias características, y nunca será lo mismo operar un sistema para acciones, que uno que opera divisas o uno que opera opciones. En un sistema que opera opciones, o spreads de opciones como es mi caso, la consistencia se basa en no cometer errores de bulto y eso es lo mismo que tener las pérdidas controladas.

En la expiración de este mes de marzo hemos sufrido el “efecto Trump” en la bolsa americana. Esto ha hecho que el precio, tras subir sobre un +15% desde noviembre, se acerque más de lo habitual a los strikes Short Call de las Bear Calls de nuestras Trend Iron Condor. Este tipo de operaciones para mí, no son preocupantes porque las tomo como parte de los casos estadísticos que se dan de vez en cuando. Además, ya operé el 2013 (último año claramente alcista en la bolsa americana), y durante ese año, tuvimos situaciones muy similares al impulso actual. De la experiencia de aquel año sacamos varias lecciones que hemos podido aplicar mes tras mes. Estas lecciones hacen posible que de media, en estos impulsos tan desfavorables, las posiciones puedan terminar entre el -1% y el +1% en cuenta. Son resultados muy buenos. Se trata de perder poco o de incluso ganar algo.

Sobre el control de pérdidas…:

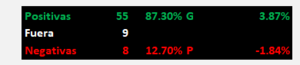

En un año típico y contando las 12 expiraciones que operamos, se puede estimar alrededor de 7 estrategias positivas, 2 ceros (fuera del mercado por riesgo), y 3 negativas. Estas 3 estrategias negativas son las más importantes. Suelo decir que el año te lo juegas en tres meses, porque el resto del tiempo la gestión es bastante sencilla.

Partiendo de esos números: 7 positivas, 2 ceros y 3 negativas, voy a estimar además una media de resultados por operación positiva y negativa. Con la finalidad de poder simularlo estimo que las positivas aportan un +3% de media en cuenta (son resultados habituales), y que las 3 negativas pueden variar desde unas pérdidas incontroladas del -10% en cuenta, pasando por el -5%, hasta llegar al -2% en cuenta. Nuestro objetivo siempre es tener las pérdidas controladas y deben ser el resultado del control del riesgo que realizamos. Para hacer foco en la importancia del control del riesgo, me gusta decir que “lo más importante de la operativa de opciones es el control del riesgo, y que una vez controlado eso, lo que queda es recoger beneficios”. Puede sonar muy pretencioso, pero hacemos operaciones que tienen objetivos de rentabilidades muy altos, con probabilidades muy altas de que salgan bien, y dedicamos muchísimo tiempo al control del riesgo de estas operaciones.

Simulamos: Opero Spreads de Opciones pero cuando pierdo, pierdo un -10%, un -5%, o un -2% en cuenta:

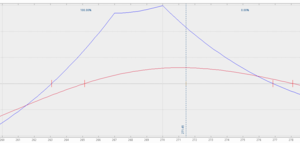

En la siguiente simulación a cinco años (60 meses), voy a suponer que tenemos 7 operaciones con un +3% en cuenta, 2 meses a cero por estar fuera del mercado y 3 meses negativos. Los meses negativos serán -10%, -5% y a -2%.

En el eje vertical, el capital de la cuenta a medida que se van cerrando operaciones (meses en el eje horizontal, cada mes una operación).

a) Con pérdidas del -10%, la rentabilidad anual es del +3%: un año perdido, pues esa rentabilidad no compensa ni el riesgo que asumimos ni el tiempo que dedicamos. Al final estarás operando unos meses, quizás unos años y lo dejarás. Y casi seguro que será aún peor porque dejarás de operar en el momento más desfavorable, en claro drawdown, quemado por los resultados.

b) Con pérdidas del -5% en los tres meses malos, la rentabilidad anual es del +14%: te puede compensar los primeros años, cuando estás en formación, pero ese +6% en comparación con el histórico de la bolsa americana (+9% aproximadamente para el SP 500), no es suficiente.

c) Con pérdidas del -2%: la rentabilidad es de +22%, y este es el camino para conseguir la consistencia y que te compense la dedicación y el capital que expones en riesgo. Por eso es tan importante controlar las pérdidas. Unos años conseguirás más rentabilidad y otros años menos, pero has superado la frontera del novato o del jugador de los mercados.

Nuestra recomendación en este tipo de trading es mantener las pérdidas por debajo del -2% en cuenta. Y en ningún caso superar porcentajes que no puedas recuperar en un par de meses buenos.

Saludos y buen trading.

********************************

José Luis.

Swing Trader.

Coach Especialización Trend Iron Condor

Coach Especialización Swing Trader

*******************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí