Dimensionamiento

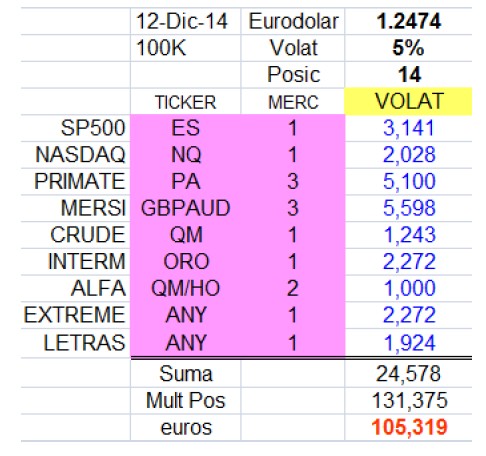

Para dimensionar la cartera el método va a ser el mismo que se explicó en el documento de sistemas 913 con las siguientes modificaciones:

- Entran los sistemas EXTREME y LETRAS; y sale REBEL

- Dado que el drawdown es solo una anomalía estadística (depende de esa simulación en particular) se hará el dimensionamiento solamente por volatilidad

No conviene olvidar que el propósito del cálculo de dimensionamiento es encontrar el número óptimo de contratos de futuros a operar en base a un determinado criterio. El criterio que se ha elegido es de volatilidad, ya que el drawdown no tiene ningún poder predictivo (la volatilidad sí). Por esta razón se buscará una cartera con una volatilidad máxima diaria del 5% del capital. Las carteras inferiores pueden tomar valores mayores pero no se recomienda en ningún caso superar el 10% de volatilidad. En la siguiente tabla se muestra el proceso de cálculo.

En total tenemos 14 mercados que será improbable que se operen simultáneamente. Para este objetivo de volatilidad el capital mínimo es de unos 105.000 euros así que teniendo en cuenta que es improbable que tengamos activos todos los sistemas a la vez de nuevo esta será la cartera estándar recomendada para 100.000 euros.

Es evidente que los requerimientos de capital son superiores a nuestra cartera “base” de 100 mil. No obstante tenemos acumuladas las ganancias del 2014 y también es posible dejar de operar algún sistema en función de las preferencias de riesgo de cada uno. Esto es solo un cálculo aproximado (las volatilidades cambian a diario y el valor del eurodólar también).

En el caso de que se desee operar esta solución con un capital menor pues se recomienda evitar el sistema PRIMATE y solo incluirlo en una cartera a partir de 100K. Por otra parte cada vez que se abra una posición en uno de los sistemas se recomienda calcular el riesgo. Así por ejemplo si el sistema INTERMERCADOS abriera una posición larga en ORO y teniendo en cuenta que su stop loss está situado a 4 ATRs el riesgo sería de 4x2272 = $9088 o unos 7300 euros. Evidentemente este riesgo es un 7.3% en una cuenta de 100K pero es un 14.6% en una de 50K. Para cuentas menores de 100K no se recomiendan los metales.

En general no se recomienda superar un riesgo del 5% aunque como estamos viendo incluso con una cartera de 100K nos podemos ver forzados a asumir un riesgo del 7% si queremos operar todos los mercados.

Así, a modo de resumen:

- Cuentas de 100K o más podrán operar la solución completa

- Cuentas menores de 100K deberán ignorar el sistema PRIMATE y los metales en cualquiera de los sistemas que marque entrada. También cualquier mercado que se vuelva muy volátil (más de $2000).

- En general no se recomienda superar un riesgo del 5% del capital, y si es menor entonces mucho mejor.

SOLUCIÓN CONJUNTA

Para saber si es buena idea eliminar el sistema REBEL en base a la correlación vamos a obtener la curva de capital incluyendo REBEL y luego podremos comparar con la misma cartera donde habremos eliminado REBEL. A ver lo que sale.

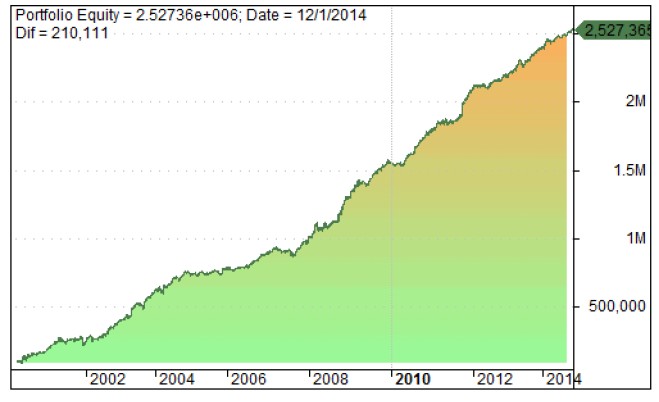

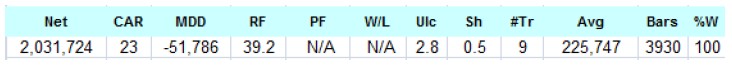

La curva de capital conjunta de los 10 sistemas es la siguiente:

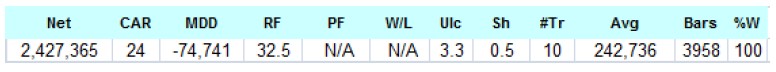

No es una sorpresa que sea perfecta ya que está hecha con retrospectiva. Pero lo que nos importa son las estadísticas de relación beneficio/riesgo:

El Recovery Factor es de 32.5 y el Ulcer Index de esta curva es de 3.3. Nos quedamos con estos valores (sobreoptimizados) solamente como referencia para ver si los podemos mejorar.

Al eliminar el sistema REBEL tenemos las siguientes estadísticas:

Que son mejores. Un Recovery Factor de casi 40 y un Ulcer Index menor de 3. Esta cartera tiene una ganancia media del 0.08% con una desviación del 1.03%, lo que se traduce en una volatilidad estimada (para la cuenta de 100K) del 16%.

La simulación de la suma de curvas individuales confirma lo que decía la correlación: conviene quitar REBEL.

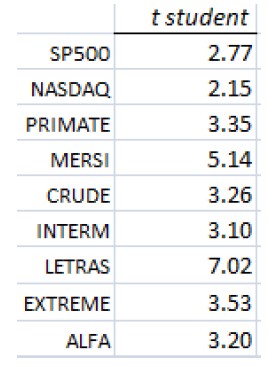

Para complementar la información sobre los sistemas a continuación se detalla el estadístico t de cada uno de ellos. La explicación del uso del estadístico t queda fuera del alcance de este documento. De momento quédese con que cuanto mayor sea el estadístico t más probable es que el sistema termine ganando dinero, cualquier cantidad mayor que cero, y con suficientes operaciones.

A la izquierda vemos la tabla resumen de los estadísticos t de los diferentes sistemas. El nivel de referencia es t=1.7 correspondiente a un intervalo de confianza del 95%. Todos los sistemas de Onda4 superan con creces este nivel y frecuentemente lo duplican.

El sistema del Nasdaq, al operar a largo plazo y depender de las tendencias no puede “garantizar” una media positiva, y es que su desviación es muy elevada. Pero como se ha comentado ya este sistema es necesario para aportar beta a la cartera.

Como vemos los nuevos sistemas tienen unos estadísticos t muy elevados. Con el tiempo se van encontrando aproximaciones cada vez mejores. Pero incluso el peor de los sistemas (en lo que a esta tabla se refiere) tiene un estadístico t de 2.15 que se traduce en un 98% de confianza para una ganancia media positiva.

CONCLUSIONES

En este documento se ha mostrado el diseño de la cartera de sistemas de Onda4 que empezarán a funcionar a partir de enero de 2015. Se ha puesto especial cuidado en la reducción del riesgo y en la mejora continua, tanto a nivel individual como de solución conjunta. En este camino hemos tenido que desechar un sistema muy reciente: REBEL, que ha sido una estrella fugaz.

No obstante, eso nos ha hecho buscar otras soluciones y gracias a ello aparecen nuevos sistemas muy eficientes. Tanto EXTREME como LETRAS tienen unas estadísticas impresionantes y encajan perfectamente en nuestra filosofía de encontrar lógicas sencillas y robustas.

La solución conjunta para 2015 se compone en su gran parte de los sistemas que han estado funcionando hasta ahora más los nuevos sistemas, cuya correlación con la solución previa es mínima. Esto debería dar más estabilidad a la curva de capital.

Uniendo las estrategias ganadoras, que nos han permitido operar exitosamente hasta el momento, más el resultado obtenido de la continua investigación en nuevos métodos hemos construido esta cartera para 2015, que esperamos que siga dando tan buenos resultados como su predecesora.

APENDICE – SISTEMA DOW

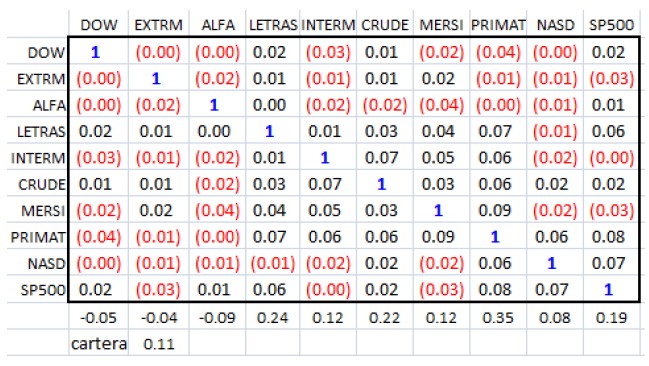

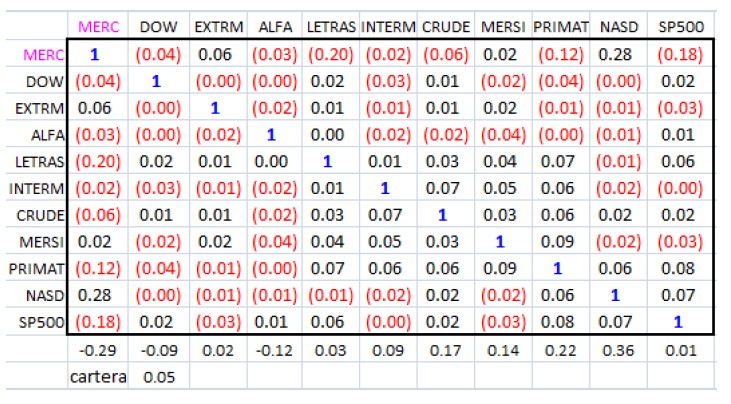

Hasta el momento disponemos de un sistema para operar el índice SP500 y otro para el Nasdaq 100. No estaría mal operar el índice DOW JONES siempre y cuando la solución que se proponga no afecte a la cartera y tenga una correlación muy baja con estos dos sistemas, y por supuesto con el resto. En base a eso hemos preparado recientemente (por eso no está incluido en el documento y lo mostramos como un apéndice) un sistema para operar el DOW JONES que parece cumplir con estos requisitos. Antes de presentarlo vamos a ver de nuevo la tabla de correlaciones para mostrar que encaja muy bien con el resto:

La mostrada es la tabla que incluye el mercado. Si la comparamos con la segunda tabla de la página 25 vemos que hemos mejorado la correlación total (de 0.07 antes a 0.05 ahora).

Como se puede ver el sistema del DOW (segunda columna y segunda fila) tiene una correlación ligeramente negativa (-0.09) con el resto de sistemas y tan baja como 0.02 y 0.00 con el SP500 y Nasdaq respectivamente.

Puesto que el sistema del DOW opera muy poco pues al final se ha decidido incluirlo en la cartera sin necesidad de hacer un nuevo dimensionamiento, ya que en media generará solo 4 operaciones al año.

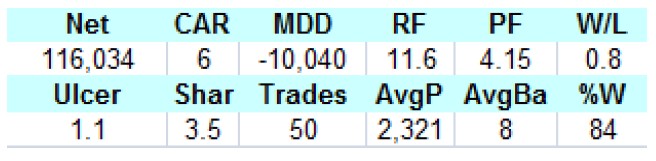

Cuando probamos el sistema del DOW desde el comienzo del histórico (simulamos el futuro mini de multiplicador $5) hasta diciembre de 2014, restando $100 por operación completa en concepto de comisiones y deslizamiento encontramos las siguientes estadísticas:

El porcentaje de aciertos del 84% es algo muy deseable como también lo es su alto Profit Factor y un astronómico ratio Sharpe de 3.5. Asimismo el drawdown es mínimo, y eso incluye un Ulcer ratio de solo 1.1. Todo esto se traduce en un estadístico t de 4.3 (no mostrado), el tercer mejor valor en nuestra cartera tras el sistema LETRAS y MERSI (ver en el apartado solución conjunta).

Pero lo mejor es que la lógica de este sistema es bien simple y con mucho sentido, así que confiamos plenamente en su capacidad de seguir generando operaciones tan buenas como las de simulación.

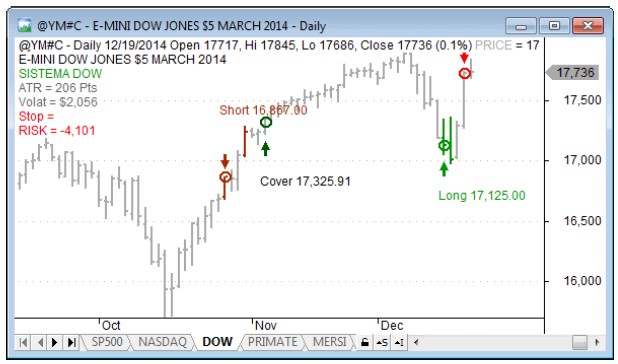

En la figura de la página anterior se puede ver que DOW es un sistema suficientemente rápido, que cerrará las operaciones en una semana o un poco más si no consigue el beneficio suficiente (en promedio 8 barras) y que solo opera cuando todo está a favor, comprando suelos de mercado y haciendo cortos en los techos con mucha frecuencia.

El sistema del DOW solo nos dará 4 operaciones al año pero nos interesará cogerlas todas por su eficiencia. En la figura de debajo se puede ver que de 2004 a 2007 este sistema operó muy poco (generó 4 operaciones) pero lo normal es que todos los años tengamos alguna situación de mercado que permita aprovechar esta lógica.

Fuera del periodo de diseño vemos que ha generado dos operaciones: una pérdida y una ganancia, respectivamente. El parcial de estas dos operaciones es positivo y suma 1.222 dólares después de comisiones. Aunque a finales de octubre no consiguió abrir cortos en un techo de mercado sí que compró el suelo del 15 de diciembre (el mínimo fue el 16) con mucha eficacia.

Si eliminamos el mercado de la tabla de correlaciones (para ver las correlaciones solo entre sistemas) lo que podemos notar es que la solución mejora mucho, de 0.14 antes a 0.11 ahora; es decir, tanto a nivel individual como de cartera para el 2015 nos interesa operar el sistema del DOW.