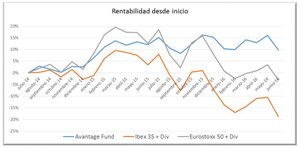

A continuación os presentamos la entrevista que hemos realizado a Juan Gómez Bada, fundador de Avantage Capital y asesor de Avantage Fund en la que muestra su visión de los mercados financieros en la actualidad y de qué manera ha cambiado respecto a su respuesta pasada. Además analiza más en profundidad la evolución de Avantage Fund.

1, ¿En qué ha cambiado tu perspectiva sobre los mercados financieros desde la anterior entrevista?

No ha variado mucho desde marzo. Sigo teniendo una opinión positiva respecto a la evolución económica de Europa occidental, Estados Unidos y Asia oriental. Creo que la coyuntura es muy favorable para España. Estamos asistiendo a rebajas fiscales, incremento del empleo, bajada del euro, petróleo cayendo de manera estructural, moderación salarial, facilidades de financiación de las empresas, inflación contenida y sin expectativas de deflación…

2, ¿Han sido las últimas correcciones en las bolsas europeas una oportunidad para incorporar empresas a Avantage Fund?

Así es. La situación en Grecia no afecta mucho a los resultados de las empresas en cartera y hemos aprovechado la volatilidad del mercado para comprar cuando bajaban los precios. La verdad, no nos ha preocupado mucho ni una quita de la deuda griega ni una salida del euro de ese país. Nuestro análisis se centra en el modelo de negocio de las empresas en las que invertimos. Por lo tanto, no hemos tenido dudas para incrementar posiciones cuando el mercado ha caído.

3, ¿Cuáles han sido los últimos cambios en Avantage Fund en cuanto a posiciones, zonas y sectores? ¿Tienes posiciones en Renta Fija?

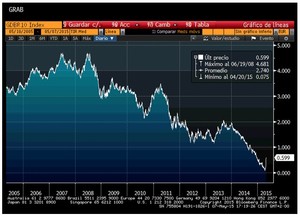

La estructura general de la cartera se mantiene. Hemos incrementado ligeramente la exposición a España y a empresas de mediana y pequeña capitalización. No invertimos en renta fija porque las rentabilidades son muy bajas. Para plazos y riesgos razonables lo más probable es que se pierda dinero y asumiendo mucho riesgo se podría ganar muy poco. El fondo tiene una posición vendida de bonos alemanes a 10 años.

4, ¿Qué opinas de la situación griega? ¿Cómo ha afectado y cómo podría afectar al fondo?

Creo que va para largo. Mientras exista un riesgo elevado de que los clientes puedan ir a retirar los depósitos en masa, ningún país puede mantener los bancos abiertos sin controles de capitales. Por lo tanto, el corralito no se puede levantar hasta que vuelva la confianza. En este sentido quedan muchas aspectos pendientes: determinación real de los griegos por implantar los ajustes, posibles nuevas elecciones, insostenibilidad de la deuda si no hay una quita y la duda razonable de que el tercer rescate tenga más éxito que los dos anteriores. El lado positivo de esto es que la eurozona se ha mostrado firme ante un gobierno que quería incumplir sus compromisos sin penalización alguna. El efecto del desenlace griego en la cartera del fondo será muy reducido. Lo que de verdad influirá será cómo quede finalmente la eurozona institucionalmente.

5, Parece que todos los ojos estaban puestos sobre Grecia, sin embargo China no está pasando por su mejor momento. ¿Tienes posiciones de este mercado?

La exposición a China del fondo es principalmente indirecta. Afecta en las ventas de algunas compañías en las que invierte y en el crecimiento global. China ya no crece tan rápidamente como antes, pero sigue avanzando a un ritmo muy considerable. Una economía de su tamaño actual ya no puede crecer de manera sostenida a ritmos de dos dígitos por muy bien que les vaya. Por ahora, la volatilidad de las bolsas de aquel país la consideramos como dentro de lo normal y saludable.

6, En relación a las anteriores preguntas, ¿es más preocupante China o Grecia?

Las dos situaciones son aspectos a vigilar aunque por ahora no nos intranquilizan. El problema griego es mucho más grave, sin embargo su impacto en la economía global es reducido. Creo que potencialmente la situación griega nos puede afectar más a los españoles porque compartimos su divisa. Una pérdida de confianza generalizada en China sería más grave para la economía a nivel global. En los dos casos depende de cómo evolucione. Lo más probable es que lo de China se quede en nada y Grecia acabe saliendo del euro o reestructurando la deuda. Un rescate sin quitas como el que se ha acordado tiene muy pocas posibilidades de salir adelante porque los griegos han perdido la confianza en ese camino para resolver los problemas de su economía.

7, Además de los dos países anteriores, ¿qué hay de EEUU? Parece que una subida de tipos antes de que se acabe este año es inminente, ¿cómo se prepara Avantage Fund para ello y cómo afectaría a los distintos activos?

La economía estadounidense está en un momento muy bueno y todo apunta a que va a seguir creciendo. Esperamos que empiece a subir los tipos este año y continúe con subidas de tipos durante el 2016. Avantage Fund se beneficiará de la mejora americana porque la mayoría de las empresas en cartera realizan parte de sus ventas en ese mercado. Por otro lado, la subida de tipos en Estados Unidos y Reino Unido debería hacer aumentar la rentabilidad de los bonos en euros a largo plazo. El fondo mantiene una posición vendida en bonos alemanes que debería aportar mayor rentabilidad al fondo en este entorno.

8, ¿Mantienes un elevado nivel de liquidez? ¿Crees que podrían haber más correcciones antes de que finalice el año?

El fondo mantiene una liquidez cercana al 8% o 9% por la estructura de cartera general actual. Tiene cerca del 90% en acciones y coberturas del 20% en Renta Variable y del 20% en bonos alemanes a 10 años. Entre un 1% y el 2% de la liquidez se aportan a las cámaras como garantías por las coberturas. La exposición neta a renta variable del fondo ronda el 70%.

De aquí a final de año seguirá habiendo volatilidad y oportunidades de inversión. No obstante, no conviene estar desinvertido porque el entorno macroeconómico es propicio para que las bolsas sigan teniendo un buen comportamiento.

9, ¿Qué sector de EEUU ves más atractivo? ¿Qué piensas del financiero?

En Estados Unidos esperamos un buen comportamiento de los sectores consumo cíclico y no cíclico, infraestructuras y salud. No obstante, nosotros no recomendamos realizar apuestas sectoriales, preferimos identificar buenos modelos de negocio en cada sector e invertir en las empresas que los llevan a cabo. Pensamos que a largo plazo esta filosofía genera mejores resultados.

El sector financiero en todo el mundo está afectado por dos reconversiones que están mermando sus resultados. Una es consecuencia de la revolución tecnológica y la otra es regulatoria. La digitalización de los servicios bancarios está atrayendo a nuevos competidores que con una estructura menor de costes están ofreciendo mejores productos y servicios a los usuarios. Por otro lado, los reguladores cada vez le exigen a las entidades mayores ratios de capital para evitar una nueva crisis financiera, la consecuencia inmediata es la reducción de la rentabilidad de las entidades.

10, ¿Qué opinión tienes que la renta variable japonesa? ¿Mantienes posiciones en mercados emergentes?

La renta variable japonesa ha subido mucho debido a las medidas expansivas del Banco de Japón. Cotiza a unos niveles muy altos comparados con otras economías desarrolladas. Preferimos mantenernos al margen. El fondo no invierte actualmente en ninguna empresa japonesa.

En mercados emergentes tenemos una posición reducida y estamos analizando alternativas que pueden incrementarla. Buscamos empresas que cumplan nuestros criterios de inversión más que exposiciones a economías concretas. Los tres requisitos que exigimos para entrar en un valor son:

- 1) un fuerte compromiso de la dirección con los inversores,

- 2) un modelo de negocio sólido que le permita competir en una situación de ventaja respecto a sus competidores y

- 3) una valoración en bolsa atractiva comparada con su capacidad para generar resultados.