(Publicado el sábado en El Confidencial)

Los cronistas de indias del siglo XVI informaban al viejo mundo de la geografía y el modo de vida de los indígenas americanos. En sus relatos nos cuentan cómo durante la colonización de América los nativos cambiaban su oro por objetos como espejos, copas de vidrio, telas e incluso simples cascabeles. El intercambio se producía porque cada mercader valoraba más los productos que adquiría que los que ofrecía. En principio las dos partes quedaban satisfechas. Con el paso de los años y el aumento de información de los indígenas, muchos se arrepintieron de los intercambios realizados.

En el sector financiero existe una diferencia abismal de información entre las entidades que ofrecen productos financieros y sus clientes que los utilizan. A medida que los productos (cuenta corriente, depósito, crédito, hipoteca, fondo de inversión, fondo de pensiones, tarjeta de crédito o débito, acciones, bonos, etc) son más conocidos por los usuarios disminuye la diferencia de información y las posibilidades de que estos últimos se sientan engañados.

No obstante, en los productos nuevos y complejos se producen habitualmente abusos relacionados con la falta de información. Quiero centrarme en los productos estructurados porque últimamente muchas entidades los están comercializando agresivamente debido a las elevadas comisiones que les dejan.

Normalmente se les denomina notas, bonos o depósitos estructurados. A veces parecen sencillos de comprender, pero si se mira la letra pequeña no lo son en absoluto. La comunicación de las características y riesgos suele fallar en uno o varios de los siguientes aspectos:

1) Los directores de sucursal o gestores patrimoniales de banca privada (comerciales) no comprenden los riesgos de los productos diseñados por las direcciones financieras o por terceras entidades (técnicos). En este sentido no es extraño encontrar exempleados demandando a sus propias entidades alegando desinformación para defender las propias inversiones, de familiares, de amigos o de otros clientes.

2) El comercial simplifica mucho el mensaje para colocarlo y no advierte a los clientes de sus riesgos.

3) La inmensa mayoría de los inversores no leen los documentos oficiales de venta (nota de valores, folleto, etc) porque no comprenderían lo que leen y por su extensión (suelen superar las 10 páginas, a veces llegan a 100). Pongo un ejemplo real de 2013. Un amigo, ingeniero superior, con años de experiencia invirtiendo en acciones, bonos, fondos de inversión y fondos de pensiones, que ha leído varios libros de famosos inversores y que tiene buen criterio como inversor, después de leer la documentación de unos bonos autocancelables con cupones garantizados no era capaz de darse cuenta que en determinados escenarios perdía entre el 12% y el 91% su inversión porque le entregaban acciones valoradas a un precio muy superior al de mercado.

Los productos estructurados se dividen en dos grupos: conservadores, aquellos que en principio solo se arriesgan los intereses, y agresivos, en los que se puede perder parte o todo el capital.

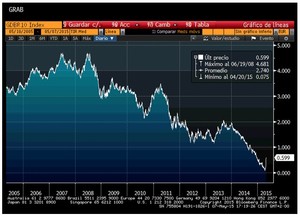

Normalmente la rentabilidad anunciada de los mismos depende de la cotización de uno o varios valores bursátiles, índices o divisas. Se marcan fechas de observación y se retribuye en función de lo que haya ocurrido. La pregunta es ¿Quién puede calcular mejor la probabilidad de acierto, la entidad financiera o el cliente? El beneficio está en vender aquello muy poco probable como algo muy probable. Habitualmente se eligen valores o índices conocidos por el público en general que lo han hecho muy bien en el pasado y se les enseña una evolución histórica excelente. Vamos, que a simple vista parece muy sencillo ganar dinero. Las entidades por su lado, tienen mucho mejor estudiadas las probabilidades y correlaciones. Saben que la probabilidad de pagar altos intereses es reducida y cubren el riesgo de la operación en los mercados de capitales a bajo coste.

Con independencia de lo anterior, no se suele alertar correctamente de dos riesgos importantes:

1) Riesgo de crédito. Todo lo que no se llame “depósito” no está garantizado por el fondo de garantía de depósitos. En consecuencia, las entidades se ahorran pagar al citado fondo y el inversor tiene menor protección. Aunque se trate de un bono o nota garantizada y se venda como producto conservador, hay que saber que si el garante quiebra (sea Lehman Brothers, el banco X o la aseguradora Y) se puede perder el capital. Por otro lado, resalto que el riesgo de quiebra de las entidades financieras reguladas es muy poco probable (inferior al 1% en la mayoría de los casos).

2) Riesgo de liquidez. Este es más habitual de lo que parece. Si un inversor que ha invertido en un producto estructurado a 3 o 4 años y quisiese recuperar su dinero al segundo año debe saber que los costes de cancelación anticipada serán bastante más altos que los de un depósito. Las garantías solo se aplican si se mantiene el producto a vencimiento. Si hay que vender en un mercado secundario (SEND, AIAF o similar) se venderán al precio que haya en ese momento y conviene tener en cuenta que los niveles comprador y vendedor de estos activos suelen tener una horquilla grande. Ejemplo: si en una nota se pudiese comprar más al 100% y vender al 95% del nominal, alguien que necesite el dinero perderá un 5% para recuperar su inversión antes de tiempo. Por último, si en producto no cotiza en un mercado secundario, los costes de deshacer la operación de manera prematura suelen ser todavía mayores.

En conclusión, para que una parte contratante del producto financiero no quede a merced de la otra, creo que este tipo de productos solo se deberían poder ofrecer a clientes profesionales, y éstos últimos deberían analizarlos con detenimiento.

3