Desde mitad de Julio había tenido la idea de escribir un post acerca de GILD y por qué creo que en estos momentos sólo la quiero como amiga, a pesar de que ha subido 15% approx desde esa fecha. Mi razón es una y es muy simple: El 99% de sus acciones están compradas por Institucionales y Fondos. Esto quiere decir que no hay nadie más para seguir comprando. Cuando no hay más compradores, las acciones casi siempre tienden bajar. Además este tipo de “Crowded Trades” suelen provocar sell-offs intensos cuando alguna noticia negativa aparece por más insignificante que sea y esto es así porque todos los que están comprados tienen las mismas grandes expectativas lineales acerca del precio y no del valor.

Creo que GILD es una buena empresa con muy buenas cualidades (cuantitativas y cualitativas), pero sería necesario una corrección para comprarla con un buen margen de seguridad. Esa corrección sólo se dará cuando la manada de Fondos e Institucionales comiencen a salirse, cuando la acción deje de ser tan popular y cuando los que persiguen precios y rendimientos pasados encuentren otra presa.

Como podéis ver el post iba a ser demasiado corto. Además, después de leer las excelentes aportaciones de mis camaradas de este Blog sentí un poco de vergüenza al escribir algo tan parco y mezquino. Por lo tanto he decidido escribir algo diferente que espero sea de utilidad.

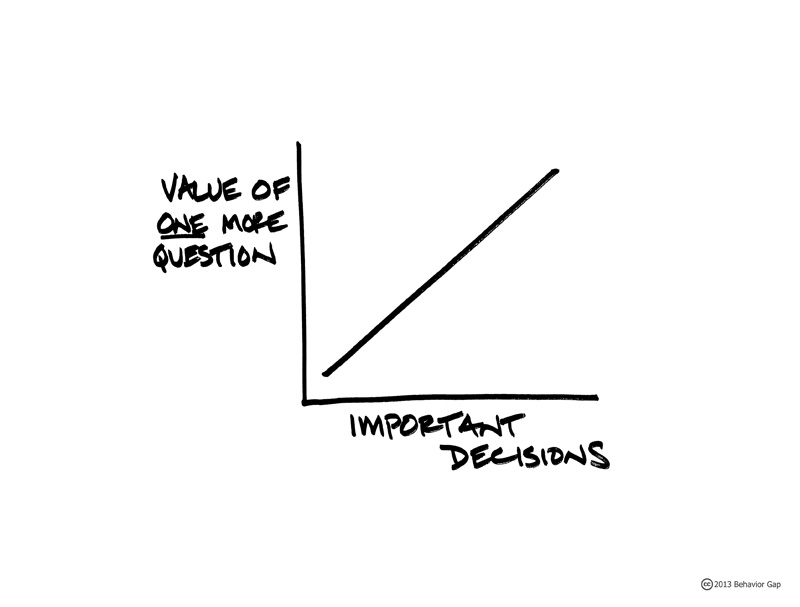

Antes de comprar acciones de una empresa cotizada (y de hecho hasta para las no cotizadas) es necesario contestar varias preguntas, o al menos es necesario para mí. No todas las preguntas tendrán respuestas positivas ni todas las respuestas serán siempre iguales o tendrán el mismo peso. Todo dependerá del objetivo de la compra, del horizonte temporal que estemos dispuestos a aguantar, del Margen de Seguridad y de la evolución de la valuación y demás aspectos cuantitativos y cualitativos. Personalmente la primera pregunta que trato de contestar es cuánto vale? Si puedo calcular su valor con un alto grado de facilidad y confiabilidad entonces procedo a investigar más; de lo contrario la pongo en la pila de “difíciles”. Esto seguramente hará que deje pasar grandes oportunidades y gane menos dinero, pero seguro No me hará perderlo por andarme metiendo en cosas que no sé valuar bien.

Las siguientes son algunas de las preguntas/temas que yo trato de responder/cuestionar antes de comprar una Empresa. Pabrai y Spier las llaman checklists y ellos prefieren clasificarlas por categorías: apalancamiento, management, moat, riesgos de sector e industria, impactos exógenos, valuación y crecimiento, etc. Yo prefiero tenerlas más o menos en desorden y con redundancias, para así ir conectando y repasando varias ideas durante el proceso. Yo al igual que ellos utilizo estas checklists dos veces: (i) durante el proceso de investigación para conocer más de la empresa y profundizar en ciertos aspectos; (ii) como repaso final para evitar pufos, aunque no siempre es posible. La valuación es la parte fácil y mecánica del proceso. Contestar y entender las siguientes preguntas es lo difícil:

- Distinguir entre Solvencia y Liquidez

- Es esta compañía la joya de todos?

- Está valuada para la perfección? Están todas las maravillas y promesas futuras (known knowns y known unknowns) descontadas ya en el precio?

- Está valuada para el desastre y/o desaparición? Están todas las tragedias, pesimismo y problemas (known knowns y known unknowns) descontadas ya en el precio?

- Evaluar la posibilidad de mala asignación de capital de los directivos? Están invirtiendo fuera de su círculo de competencia? Están invirtiendo para ampliar el moat? Tienen la tendencia/miopía de reinvertir siempre en el negocio? Cuándo están recomprando su acción?

- Estás comprando por Envidia (porque alguien más ya ha ganado dinero y las historias de éxito de otros) o estás comprando por Vanidad (porque quieres presumir de tu inversión, análisis y/o excelente idea)?

- Necesita la empresa o sus clientes endeudarse y/o acceso continuo al mercado de crédito para que el negocio continúe funcionando?

- Es demasiado dependiente la empresa de un solo proveedor o cliente?

- Cuántas variables están fuera del control de la Empresa para que generar ventas, ingresos y cash?

- Es la empresa demasiado dependiente de políticas públicas, tasas de interés, precios de commodities o recientes booms y expansiones? Si es así cuál es la relación histórica y cómo funciona el agency bias?

- Cuándo compro el producto de la empresa, qué es lo que estoy pagando: seguridad, moda, status, sueños/fantasías, calidad, tecnología, mejora en mi vida, imposición y falta de elección.

- Quién se quedará con la mayor parte del beneficio de esta nueva idea, producto o tecnología: ¿el accionista, los directivos, el cliente o la humanidad?

- En qué etapa de consolidación está el sector/industria: está en la rat-race&dog-eat-dog, Red queen effect; o ya quedan pocos sobrevivientes con bajos costes y márgenes arriba del promedio?

- Hacer esta compra/inversón/M&A tiene ganancias no monetarias para mi o para los directivos? Como alguna emoción, ego y/o placer que interfiera con la habilidad racional para evaluarla.

- Si después de comprar el precio cayera 50% al día siguiente, compraría más o vendería?

- Tienes la suficiente convicción en la empresa, tu valuación y Margen de Seguridad para soportar alta volatilidad durante un tiempo prolongado?

- Si la empresa es o depende de commodities y/o capital intensivo, en qué quartil están sus márgenes (Op,Net,Gross)?

- Qué tan apalancada está la empresa y qué tipo de apalancamiento está utilizando?

- Concordancia, pendientes y volatilidad en Income, revenues, margins, inventarios (y su turnover), receivables, FCF, EPS, Owners Earnings.

- Está la empresa reportando buenas EPS y/o crecimiento mientras el resto de la competencia e industria queda rezagada?

- Quienes son sus major Holders:

o Están los intereses de ellos alineados con los míos?

o Qué porcentaje está en manos de Institucionales y Fondos?

o Cuántos gurus tienen o recomiendan la acción?

o Hay gurús con posiciones opuestas?

o Están los insiders vendiendo mientras la compañía hace recompras?

o Están los insiders comprando mientras el precio cae?

o Están los insiders vendiendo mientras hacen promesas de crecimiento?

o Quienes son mayores beneficiarios de los dividendos y preferentes?

o Cuánta riqueza personal de los insiders está atada a la empresa y cuánta a su desempeño futuro (opciones)?

o Están los insiders actuando como dueños o como directivos pasajeros?

- Cuál es su cuota de Mercado y si su saturación está cerca.

- Está copiando a sus competidores o está haciendo las cosas diferentes y/o es a él a quien están copiando.

- Es la empresa el sobreviviente de bajo coste después de una recesión?

- Cómo es su crecimiento: orgánico, a base de M&A, por Buybacks o por trucos contables?

- Es un rent-seeker o es un innovador?

- Está mi valuación tomando en cuenta el posible CAPEX en el escenario de que algunos activos tengan que renovarse en el mediano plazo?

- Estoy distinguiendo bien entre el CAPEX de mantenimiento y el de crecimiento? Estoy tomando el CAPEX de crecimiento como gasto o como inversión?

- Cómo afectaría si apareciera un Competidor con productos gratis?

- El valor y precio actual de la empresa está siendo influenciado por Variables Marco o Micro?

- Está la empresa en una posición de monopolio u oligopolio?

- Son sus productos utilizados como “de facto standard”?

- Tiene alguna válvula de escape o slack para liberar presiones y/o apalancamiento?

- Cómo es su Network: logístico interno, de distribución, por recomendación, influencia, entre sus proveedores y clientes, etc.

- Elasticidad de sus productos

- Cuáles son sus intangibles: know-how, marca, patentes, clientes cautivos y constantes (lock-in), remakes, etc.

- Qué son sus productos: sustitutos, complementos, addins, accesorios, etc.

- Pueden sus activos ser utilizados para varios objetivos o están limitados a uno sólo?

Como ya dije, estas son algunas de las preguntas que yo me hago, he dejado fuera muchas otras. Algunas no tendrán sentido para vosotros y por eso es que cada quien debe hacer su propio checklist a la medida dependiendo de sus sesgos personales y tendencia a repetir los mismos errores. Debemos analizar qué ha salido mal y qué ha salido bien en compras anteriores y ver si existe algún patrón; y mejor aún si analizamos los aciertos y errores de otros inversores e incorporamos esos resultados a nuestro checklist. Esto nos ahorrara muchos dolores de cabeza.

Un checklist no eliminará todos nuestros errores ni asegurará ganar dinero siempre. Ese no es su objetivo, porque en las inversiones es imposible ganar siempre. Lo único que debemos hacer es cometer los menos errores posibles, sobre todo aquellos que signifiquen el Game-over. El objetivo de las Checklists es hacer un análisis pre-mortem, es querer saber con anticipación a quienes queremos sólo como amigas antes de ir a revolcarnos con ellas.

Esta lista es incompleta, más bien es un proceso que nunca acaba, pero hay una cosa básica que nunca cambia y es conocer el valor de lo que estamos comprando y cómo es generado.

It seems to me that the key to good a investment idea is often that there is new twist. A new take, or insight that was not there before. So while in one sense, it's always the old trick: buy something at a discount, the way it is applied is always changing., Guy Spier

_16.36.47_col.png?1410273439)