Desde hace unos meses llevo estudiando técnicas de trading que hasta ahora no he prestado demasiada atención, una de ellas es el Arbitraje Estadístico o Stat Arb. En la wikipedia disponemos de información muy clara sobre el tema, lo podéis ver aquí.

Son estregias de mercado neutrales, un concepto totalmente distinto al trading de posicionamiento donde especulamos a que cierto activo suba o baje. Si buscais más detalles sobre el tema , os aparecerán términos estadísticos como cointegración, estacionaridad o homocedasticidad.

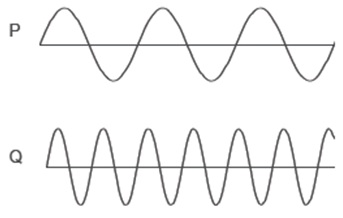

Como una imagen vale más que mil palabras lo que se pretende es conseguir que el spread que construyamos presenten el siguiente comportamiento:

Es una manera muy simple de verlo pero ante un gráfico como el de arriba definir una estrategia para explotarlo es muy sencillo:

- Compras cuando estás en la zona inferior o mínimos del activo o spread y vendes cuando esté en zona de máximos.

- Se cierra la operación al llegar a la media.

Por tanto son estrategias de reversión a la media donde los Hedge Funds las han aplicado en escalas temporales de días a segundos. Para el "retail trader" no es viable aplicarlas a escalas temporales tan pequeñas como segundos.

Cuándo pienso en usar alguna técnica de trading como esta lo primero que busco son los puntos débiles y cómo afrontarlos si es que se pueden superar. Lo primero que me llamó la antención lo encontramos en el propio artículo de la wikipedia sobre Arbitraje Estadístico que he compartido en el primer párrafo (traducción propia):

En términos generales, el arbitraje estadístico es viable empíricamente en condiciones donde el tiempo, la liquidez y el el tamaño de la apuesta se aproxima al infitivo. En un período de tiempo finito, una serie de eventos de baja probabilidad pueden ocasionar graves pérdidas en el corto plazo. Si dichas pérdidas son mayores que la liquidez disponible por el trader, la quiebra puede ocurrir, tal como ocurrió con el hedge fund Long-Term Capital Management.

Para los que no lo sepan, Long-Term Capital Management (LTCM) fue un hedge fund gestionado por varios Premios Nóbel de Economía, (tipos muy listos) que fue a la ruina con retornos anuales previos a su caída del 40%.

Esto en sí ya es una llamada de atención a la problemática que puede ocasionar implantar este tipo de estrategias. Lo que pienso y es una opinión muy personal es que son estrategias que enganchan mucho a los inversores que entran en estos fondos porque su índice de acierto en las operaciones es muy alto (puede superar el 90%) y dan una fuente de ingresos constantes. Con estas características cualquier fondo puede cobrar una comisión de gestión + comisión por beneficios sin ningún tipo de remordimiento porque el gestor está haciendo ganar dinero casi todos los meses a su cliente.

Con esto no quiero decir que no sean estrategias válidas, pero lo difícil ocurre cuando se llevan aplicando durante mucho tiempo y llega el momento que fallan.

La cointegración es un paso más allá que la correlación, porque aparte de ser necesario que las series temporales se muevan en la misma dirección (correlación o inversamente correlacionadas), también es necesario que la variación de sus movimientos sea similar (covarianza) y que la tendencia de la tasa de cambio de una en relación con la otra sea consistente y revierta a la media.

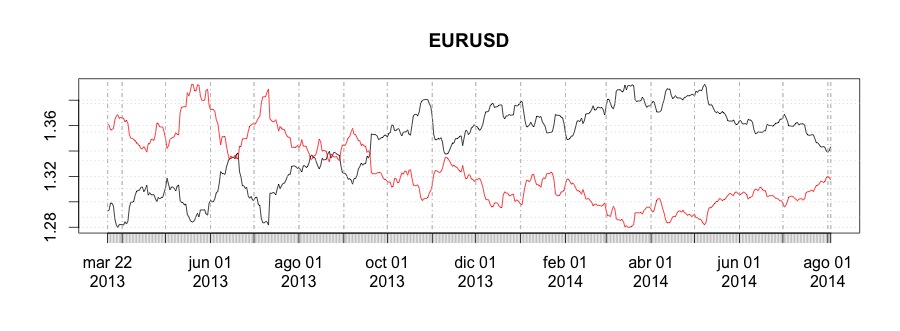

Podemos coger del mercado Forex dos de los pares con la mayor correlación posible como EURUSD y USDCHF para dar un con un vector de cointegración. Es un proceso sencillo con paquetes estadísticos gratuitos como R.

Primero vamos a analizar las cotizaciones de cierre diarias durante el último año y medio gracias a la librería Quantmod de R:

¡Vaya!, parece que el par USDCHF (línea roja) es un reflejo de espejo del par EURUSD (línea negra) durante este último año y medio (muestra correlación negativa casi perfecta).

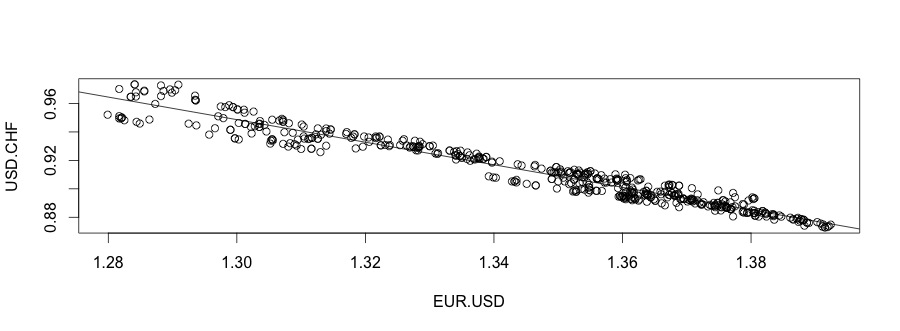

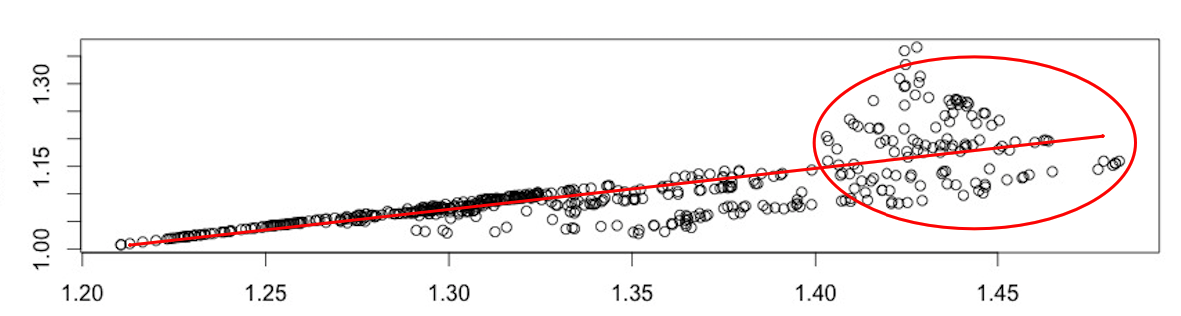

A continuación se pueden ver las cotizaciones del par EURUSD en el eje X y del par USDCHF en el eje Y:

Es un candidato ideal para crear un modelo de series cointegradas, su índice de correlación es de -0,97 durante este período de tiempo. Lo siguiente es crear un modelo de regresión lineal univariante que relacione ambas series, R nos propone el siguiente modelo :

USDCHFm= -0,7945919*EURUSD + 1.9815884

(USDCHFm= par USDCHF modelizado a partir de la cotización de EURUSD)

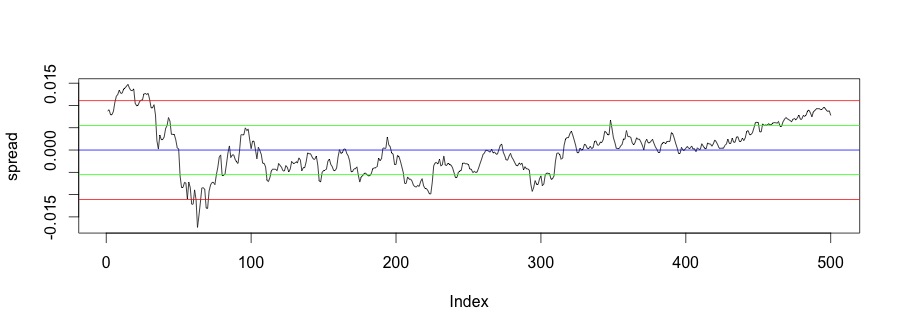

Creamos un spread con la diferencia de nuestro modelo sobre la cotización real del par USDCHF:

spread = USDCHFm - USDCHF

A través de tests estadísticos como el de Dickey-Fuller o de Hurst podemos comprobar si las series son estacionarias. En este ejemplo vemos como se ha comportado nuestro spread a lo largo de las últimas 500 sesiones.

La línea azul es la media centrada en 0 del spread. Las líneas rojas representan + - 2 desviaciones típicas y las líneas verdes + -1 desviación típica.

Al igual que expliqué al principio de este post, crear un sistema de trading viendo el gráfico de arriba parece sencillo dado que hemos encontrado una serie temporal que tiende a revertir sobre la media:

- Comprar EUR/USD y Comprar simultáneamente USD/CHF cuando el spread toca la línea verde inferior.

- Vender EUR/USD y Vender simultáneamente USD/CHF cuando el spread toca la línea verde superior.

- Liquidar todas las posiciones al llegar el spread a la línea azul.

- Sobre el lotaje a comprar y vender, es lógico comprar (mientras no cambiamos el modelo) 0,79 de USDCHF sobre los lotes adquiridos de EURUSD debido a que la volatilidad de este último es más alta y además hay que adaptar el valor del pip.

Ahora llega la pregunta del millón, ¿Qué hacer cuando el spread llega a la línea roja?. Es la diferencia entre el trader que va a la ruina y el que sobrevive otro día para luchar. Decir también que recientemente se está acercando el spread al límite de dos desviaciones típicas del modelo utilizado.

No es normal que sobrepase la línea roja pero de hecho cada cierto tiempo lo hace, y es donde hay que tener muy claro que estrategias de cobertura son las adecuadas para salir de la situación problemática. En este tipo de estrategias tengo la intuición que es más apropiado utilizar opciones como cobertura pero aún no he lo he estudiado.

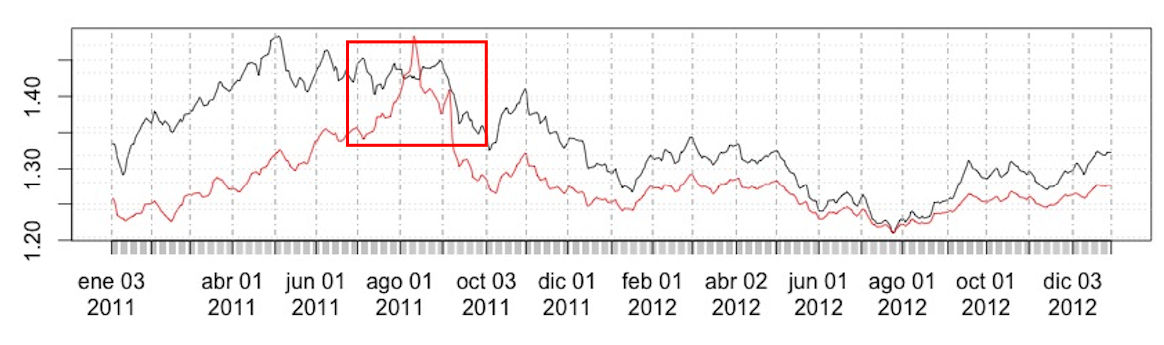

En el año 2011 pasó lo siguiente con estos pares (en esta ocasión comparo EURUSD con la inversa de USDCHF para que la correlación sea positiva y sea más claro verlo en el gráfico):

Algo pasó a mediados del 2011 que hizo que la correlación "normal" de los pares EURUSD y USDCHF se desvaneciera durante un período de tiempo. Me acuerdo muy bien de aquellos meses, el ambiente estaba muy revuelto con el Franco Suizo debido a la crisis de deuda soberana. Como siempre la intervención humana, en este caso de los Bancos Centrales, pueden destrozar este tipo de estrategias de arbitraje estadístico.

En el gráfico siguiente se puede apreciar que no era tan atractiva la correlación en el 2011-2012 como a la del período 2013-2014:

He mostrado un modelo muy sencillo univariante lineal, por supuesto se puede incluir más variables para definir un modelo propio con estos instrumentos u otros a escalas temporales superiores o inferiores a la diaria. Las posibilidades son infinitas pero me da la impresión que muchos hedge funds están explotando todas o casi todas las posibilidades de arbitraje estadístico.

Como moraleja decir que no hay estrategia perfecta, hay que tener siempre un plan para afrontar los peores escenarios posibles y también hay que ser muy disciplinado para seguir el plan.

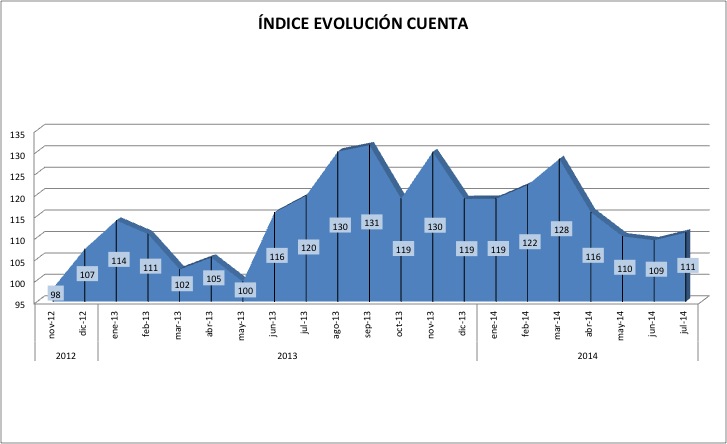

Ahora vamos a los resultados obtenidos en mi operativa durante el mes de julio, el cual ha sido un mes "tranquilo". Los movimientos de los mercados que vi como interesantes en mi post anterior sobre el Petróleo y GBPJPY han quedado en nada. El petróleo ha cambiado incluso de tendencia alcista a bajista en pocos días, veremos si va algún lado o se queda navegando sin rumbo fijo.

El cuadro resumen:

| RATIOS | |

| CAGR (Rent.%AnualComp.) | 6,4% |

| Max.Drawdown % | 26,9% |

| MAR (CAGR/Max.Drawd.) | 0,24 |

| Year to Date % (Ene-Jul) | -6,8% |

| Fecha inicio | 19/11/12 |

| Fecha Fin | 31/07/14 |

| Días | 619 |

| Semanas | 88 |

| Meses | 20 |

| Años | 1,7 |

| Trades | 980 |

| Trades x Día | 1,6 |

Hasta la próxima!