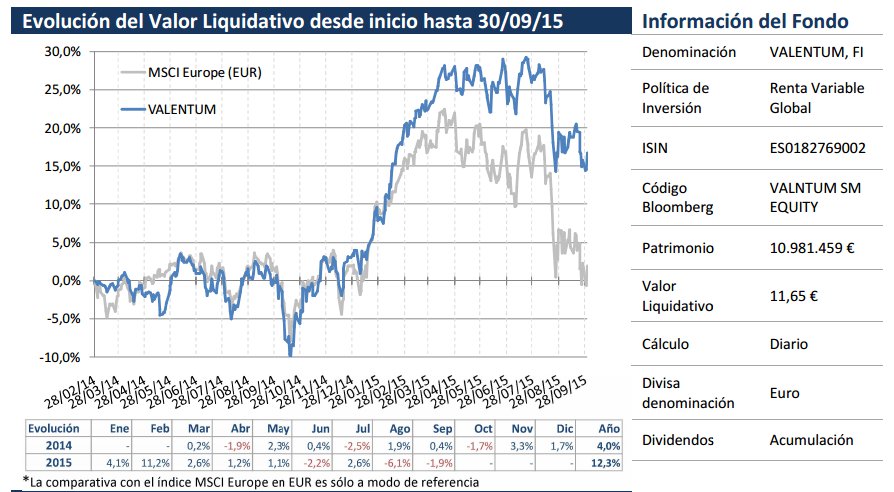

Durante el mes de septiembre VALENTUM cayó un -1,9% (Eurostoxx -5,2%, IBEX -6,8%, MSCI Europe -4,4%, S&P500 -2,6%, Russell 2000 -5,1%). Las caídas en las bolsas han continuado en septiembre con noticias que hacen dudar sobre el crecimiento económico en China. A esto se le une que la crisis en los precios de materias primas sigue afectando a los países emergentes exportadores. Pero sin duda, el suceso del mes ha sido el engaño de Volkswagen a la EPA mediante la utilización de un software que detectaba si el coche se encontraba en un banco de pruebas y disminuía las emisiones de NoX del vehículo.

Valentum: La Cartera

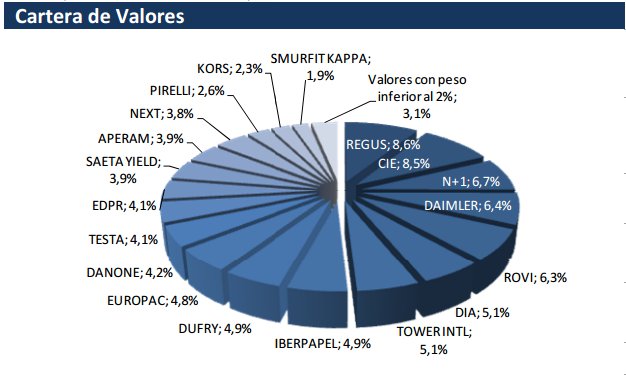

La exposición neta de VALENTUM a renta variable es del 95,2%. El movimiento más significativo ha sido la venta de nuestra participación en Duro Felguera tras unos malos resultados que nos cambian el dibujo de generación de caja por la aparición de provisiones no esperadas y retrasos en determinados cobros. Hemos aprovechado los recortes del sector Autos para consolidar nuestra posición de CIE que pensamos que no se debería ver tan afectada y las caídas que sufrió el valor nos parecieron oportunidad de compra. Hemos seguido comprando Dufry, DIA, Aperam, y Tower Intl. y hemos iniciado una posición en Michael Kors. Estamos sondeando también dos o tres ideas como posibles incorporaciones a la cartera en las próximas semanas cuando se ejecuten las OPAs de Pirelli y Testa.

Valentum: Los Detalles

Dadas las importantes noticias de este mes relacionadas con Volkswagen vamos a hacer un monográfico del sector autos y de nuestras compañías.

Sector autos: aún es pronto para conocer las implicaciones que puede tener para la industria el caso Volkswagen aunque lo que parece claro es que los reguladores serán mucho más estrictos con sus inspecciones. Los gastos de I+D de los fabricantes posiblemente subirán para cumplir con los nuevos procedimientos y cánones. El diesel ha quedado muy tocado, por lo menos en EE.UU. aunque su penetración allí es menor. Volkswagen se enfrenta a: 1/ multas que pueden ser muy elevadas, 2/ al coste de reparación de los vehículos, 3/ las posibles reclamaciones de consumidores, y 4/ un impacto fortísimo en su imagen de marca que veremos cómo afecta a las ventas futuras. Para nosotros es un “no tocar” aunque habrá que ver si en los próximos meses la compañía tiene que vender activos y surgen oportunidades.

El efecto Volkswagen ha hecho que nuestras compañías del sector hayan tenido un comportamiento negativo en el mes pero hemos aprovechado para subir posiciones en Tower International y especialmente en CIE Automotive que es ya la segunda máxima posición en el fondo.

Daimler: el riesgo principal que le vemos a la posición es que hayan engañado de la misma manera que Volkswagen, hecho que ya ha desmentido la compañía. Si esto no sucede entendemos que es posible que incurran en un mayor gasto en I+D para controlar emisiones y posibles efectos en diesel que pueden ser compensados con una mayor cuota de mercado por el daño que sufrirá Audi. DAIMLER Está cotizando a múltiplos muy atractivos (como todo el sector) de 8,5% FCF Yield’15 (10,8% EV) y 8,2x PER’15 (6,3x ajustado por caja) y seguimos cómodos con nuestra posición.

CIE Automotive: lo que más nos gusta de CIE es la diversificación de cliente que tiene y esto se hace notar en momentos como el actual. El peso de Volkswagen sobre las ventas está en torno al 5% y ventas de componentes exclusivos de diesel no supera el 3% por lo que debería de verse afectado marginalmente si la venta de coches a nivel mundial no se ralentiza por esto. Cotiza en línea en PER y EV/EBITDA con el sector pero con descuento del 30% en generación de caja (10% FCF yield) y tiene mayor crecimiento.

Tower International: el impacto de Volkswagen sobre las ventas de Tower es mayor, del 15%, aunque nos indicaron, tras hablar con ellos, que los modelos afectados sólo pesan un 1,5%. A pesar de ello, consideramos esta estampadora como una compañía de altísima calidad (cumple siempre en resultados) y que está a unos precios tan baratos tanto a nivel absoluto (cercano al 15% FCF yield'16) como relativo (50% descuento frente a otros estampadores) que seguimos en valor.

Nuestra posición en compañías del sector ha subido hasta niveles del 20% tras las caídas provocadas por Volkswagen.

Un saludo.

Un saludo, VALENTUM, FI.