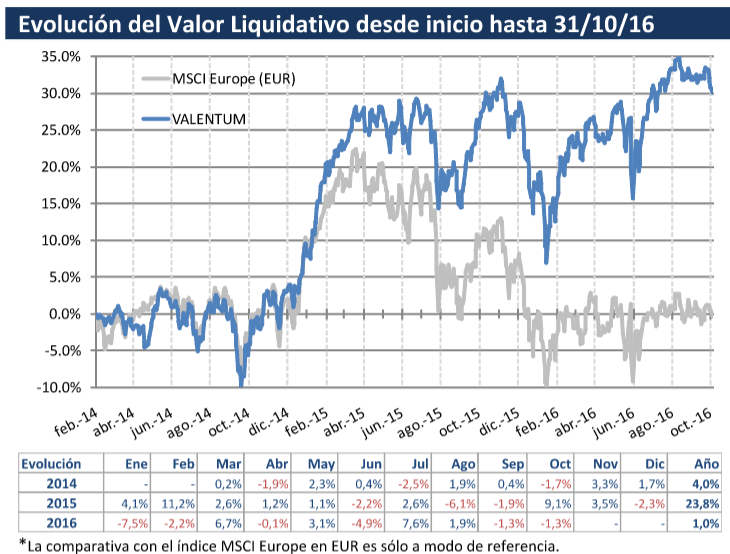

Durante el mes de octubre VALENTUM cayó un -1,3% (Eurostoxx +1,8%, IBEX +4,1%, MSCI Europe -0,9%, S&P500 -1,9%, Russell 2000 -4,8%). Octubre no ha sido un gran mes para nosotros. Muchos mercados europeos han subido impulsados por los bancos y nuestra cartera ha sufrido algo con caídas en algunos de nuestros valores de peso como Regus, DIA y Tower Int. Por su parte, los dos valores que más pesan, Dominion y Alantra (antigua N+1) han tenido un buen comportamiento.

Valentum: La Cartera

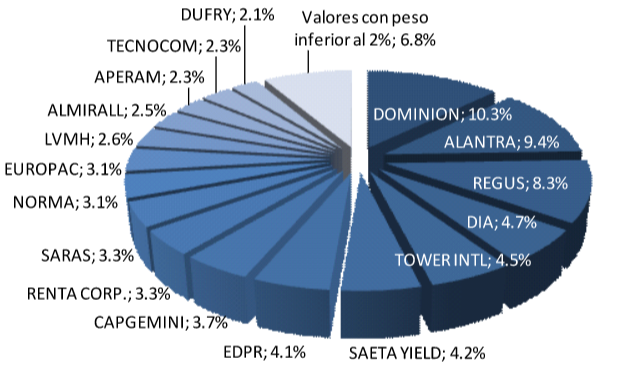

La exposición neta de VALENTUM a renta variable es del 80,4%. Hemos aumentado la exposición en 3 de nuestros grandes valores, Dominion, Alantra y Regus. Las dos primeras han sido compras puntuales, reforzando ligeramente la posición, mientras que en Regus hemos aprovechado las caídas para subir de peso hasta el 8% del fondo. Pensamos que las caídas están siendo demasiado violentas, no esperamos caídas del negocio y sí un impacto muy positivo de tipo de cambio. Hemos aumentado posición en Capgemini con ventas de PUTs, inversión que comentamos en detalle más abajo.

Valentum: Los Detalles

DIA: La publicación de los resultados del 3T trajo buenas y no tan buenas noticias. Las buenas son que continúa el crecimiento orgánico positivo en Iberia y que se acelera en Emergentes, especialmente en Brasil. Los márgenes se mantienen sólidos en Iberia y van mejorando en Emergentes. Lo menos bueno vino por parte de la posición de deuda. La compañía dijo que no llegará al objetivo de reducción de deuda de €200mn. Es cierto que parte viene justificado el aumento de los pagos fraccionados a Hacienda (que supone adelantar el pago en el tiempo, no un aumento de la cantidad a pagar) y algo más de CAPEX. Nuestra opinión sobre la situación de DIA es que 1) El negocio está volviendo a crecer manteniendo márgenes pese al efecto dilutivo de las adquisiciones. Esto es clave para mantener nuestra inversión. 2) La integración de las adquisiciones está costando más de lo esperado, especialmente la recuperación de la inversión en circulante está siendo más lenta, aunque en el 4T debería haber una mejora importante. El mercado está castigando al valor, en parte, por hacer factoring y paliar este efecto que debería ser temporal. 3) El equipo directivo ha vuelto a no estar acertado en proponer objetivos que no ha podido cumplir (hace un año adelantó demasiado su previsión de crecimiento orgánico y ahora lo ha hecho con la generación de caja). 4) Seguimos en el valor. ¿Por qué? Pensamos que los efectos negativos de la integración se irán disipando en los próximos meses y deberíamos entrar en un periodo de desapalancamiento y generación de caja con crecimientos sostenidos. La compañía tiene más de un 13% del capital corto (posiciones bajistas) y los directivos han ido contestando a las sucesivas tesis de los bajistas que han pasado por que los crecimientos orgánicos serían negativos (ya estamos en positivos), los márgenes se hundirían (y siguen estables), las franquicias son un fraude (sigue aumentando el número de franquicias y tras hablar con el director de franquicias de DIA y algunos franquiciados no pensamos que haya fraude) y finalmente, hay demasiada deuda (lo cual es correcto, aunque no preocupante, ya que se sigue generando caja y 2017 debería ser año de asentamiento de las adquisiciones). Conclusión:Toca ser paciente, ya que el momentum es débil, pero con un 8% de FCF yield y alto descuentorespecto a comparables, pensamos que hay valor.

Capgemini: Es una compañía francesa de consultoría, tecnología y outsourcing. Nos gusta su negocio al tener un componente de recurrencia muy elevado, estar basado en capital humano, generar mucha caja y tener poca deuda (0,6x DFN/EBITDA). La compañía va paulatinamente reduciendo costes con más proporción de plantilla en India y va desarrollando nuevas zonas/clientes, siendo lo más relevante la adquisición de iGate en EE.UU. que está siendo un éxito al no compartir apenas clientes y poder crecer con una venta cruzada importante. El valor ha caído con los últimos resultados al reducir algo el objetivo de crecimiento orgánico (2% vs. 3%), si bien mantiene objetivos de generación de caja. El menor crecimiento viene por una débil situación del sector energía en EE.UU. que se alarga algo más de lo previsto y un impacto extraordinario en Brasil. En Reino Unido (20% de los ingresos) se está consiguiendo un resultado satisfactorio a pesar del Brexit. Pensamos que con un 8% de FCF yield, es una oportunidad interesante. Iniciamos nuestra posición en julio por debajo de €80/acc. con la ejecución de una PUT vendida. Queríamos aumentar la posición pero nuestra obsesión por no perseguir a los valores nos lo impidió. Eso sí, nos llevamos las primas de otras PUTs vendidas no ejecutadas. Si al precio de compra le descontamos el cobro de estas primas, lo bajamos de €80 a €75/acc. No solemos hablar mucho de esto, pero no perseguir valores y entrar vía PUTs vendidas aporta alpha y reduce volatilidad a nuestros partícipes.

Un saludo,

VALENTUM, FI.