Este post es el informe mensual de Valentum de junio. En el informe se analiza el rendimiento del fondo y la composición de la cartera actual, repasando las empresas que entran y salen de la misma. Además se analiza a IWG y EUROPAC con profundidad para entender su peso en la cartera.

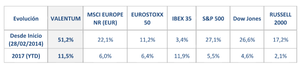

Durante el mes de mayo VALENTUM bajó un -1,1% (Eurostoxx -3,2%, IBEX -4,0%, MSCI Europe NR -2,5%,S&P500 0,5%, Russell 2000 +3,3%). Las caídas del petróleo y, especialmente, los comentarios por parte de Mario Draghi sobre un mejor entorno económico que permitirán ir reduciendo los estímulos del BCE provocaron algo de volatilidad en los mercados.

La Cartera

La exposición neta de VALENTUM a renta variable es del 78%. Hemos aumentado nuestra posición en Europac, Aperam, Flow, Gym y hemos iniciado posiciones en algunas compañías nuevas. Por otra parte, hemos vendido toda nuestra posición en Gamesa, ya que vemos que la presión en precios que está experimentando el sector, podría frenar la mejora de los márgenes, y gran parte de las sinergias de costes de la fusión con Siemens Wind Power se verán compensadas por menores precios.

Los Detalles

IWG (Regus) sigue siendo una de nuestras máximas posiciones. Recientemente, Mark Dixon (CEO y fundador) hizo otra colocación adicional de un 3%, algo que nunca sienta bien al valor (ya es la tercera en 3 años). No obstante, Mark sigue al frente del negocio y pensamos que estas ventas responden más a una diversificación de su patrimonio que a otra cosa. Además, para nosotros el CFO y COO, Dominik de Daniel es el hombre clave en la compañía. Seguimos con una presencia importante en el valor, seguimos viendo que está en un sector en plena tendencia al alza y mejorando las eficiencias internas del negocio. La presión competitiva es algo que esperamos aumente en los próximos años, al existir una demanda tan creciente por este tipo de producto, pero IWG sigue siendo la única con presencia global y la líder en costes. Recientemente Blackstone adquirió The Office Group, un competidor en Reino Unido, y WeWork sigue creciendo. Por el momento pensamos que hay espacio para todos e IWG sigue cotizando con unos múltiplos atractivos a la par que generando caja e invirtiendo con unos ROCEs de doble dígito, lo cual hace que veamos esta compañía como un compounder, es decir, un negocio capaz de reinvertir en el negocio la caja que genera a una atractiva rentabilidad. Mientras las inversiones sigan ofreciendo esas rentabilidades, es mucho mejor utilizar la caja en reinversión en el negocio que aumentar los dividendos.

EUROPAC tras haber ido reduciendo posiciones a lo largo del año, hemos aprovechado una colocación de un accionista a 7 euros para doblar de nuevo nuestra posición. La situación para los productores de papel en Europa sigue siendo muy buena con precios de Kraftliner cercanos a máximos históricos (cuatro subidas de precios este año) y también de papel reciclado a pesar de la entrada de nueva producción. A lo largo del año estas subidas de papel deberán verse reflejadas en subidas de precios de cartón lo que hace que seamos muy positivos para el sector para este año y parte del que viene. La demanda final de cartón es sólida y el único pero que vemos actualmente es el precio del papel recuperado (una de las mmpp) que está subiendo. Esperamos un EBITDA en torno a los €145mn, y un FCF Yield EV ajustado superior al 7%. También somos accionistas de Smurfit Kappa, líder del sector en Europa, que se beneficia de las mismas dinámicas.

Un saludo,

VALENTUM, FI.