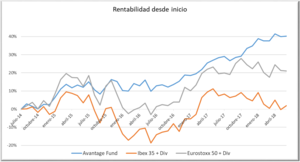

En el primer trimestre de 2019 los principales índices bursátiles han recuperado gran parte de lo perdido durante 2018. Sin embargo, Avantage Fund no ha tenido el mismo comportamiento. En esta carta quiero explicar los motivos de la evolución reciente del fondo, la estructura de la cartera actual y algunas de las razones por las que confiamos en las principales inversiones.

La rentabilidad anualizada (CAGR, Compound annual growth rate) de Avantage Fund desde inicio (31/07/14) se sitúa en el 5,0%.

Quiero comenzar destacando que la estructura de la cartera del fondo no ha sufrido cambios significativos respecto a la mantenida en trimestres y años anteriores. Seguimos exigiendo a las inversiones que seleccionamos nuestros tres requisitos: i) alineación de intereses entre directivos y accionistas, ii) tener un excelente modelo de negocio y iii) que cotice a un precio razonable. En otras palabras, seleccionamos inversiones de calidad a precios razonables, entendiendo por calidad que cumplan los dos primeros requisitos. Resaltamos también que como consecuencia de este análisis, el fondo se centra en el largo plazo y se separa significativamente de las carteras de la mayoría de fondos, que tienen un comportamiento mucho más parecido al de los índices bursátiles.

A 31/03/19 el fondo tenía una exposición neta a renta variable del 78,7% del patrimonio (invertido en un 92,9% en 45 valores seleccionados uno a uno y cubierto en un 14,1% con futuros vendidos del Euro Stoxx 50). Para nuestros cálculos internos consideramos que la exposición neta a renta variable es del 75,6% porque restamos el exceso de capital (cerca del 40% de su capitalización) que mantiene Barón de Ley en caja y similares. Además, a cierre de trimestre el fondo tenía un 2,9% en bonos en dólares y una posición de duración negativa de cerca de 4 años. La liquidez a esa fecha era del 2,7%.

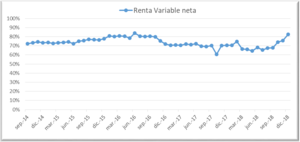

Nuestra filosofía de inversión es que de manera continua prácticamente todo el patrimonio esté invertido, por ello el nivel de liquidez nunca es elevado. En momentos de fuertes bajadas o subidas de las bolsas el fondo ajusta el nivel de inversión neto con más o menos coberturas con futuros. Cuando aparece un valor nuevo que consideremos adecuado para el fondo entrará en cartera disminuyendo el peso de otro u otros activos. Nuestra idea sigue siendo siempre tener entre 40 y 50 valores en cartera, para tener una diversificación suficiente pero no excesiva. En el siguiente cuadro podéis ver cómo ha evolucionado el nivel neto de exposición a renta variable del fondo desde inicio.

La inversión que más ha restado a la rentabilidad del fondo durante el primer trimestre de 2019 es Norwegian Air. La cotización de esta empresa ha descendido un 56% en ese tiempo y lastrado al fondo en más de un 3%. Tras fracasar el intento de IAG por comprarla en 2018, la aerolínea realizó una ampliación de capital en el primer trimestre de 2019 y durante el proceso su cotización se ha desplomado. El negocio se ha visto negativamente afectado tanto por los problemas que ha tenido con su nueva flota de aviones (Boeing 787 Dreamliner y Boeing 737 Max) como por el endurecimiento del entorno competitivo en Europa, que ha provocado la quiebra de varias aerolíneas pequeñas en los últimos meses.

Norwegian ha reaccionado rápidamente a los acontecimientos con cambios significativos. Para 2019 ha puesto el foco en la rentabilidad frente al crecimiento. Ha reducido su número de bases y las frecuencias en numerosas rutas. Además, ha retrasado sin coste la recepción de nuevos aviones y ha creado una compañía de leasing para alquilar los aviones que no tiene previsto utilizar. Esperamos que con los ajustes que está realizando y con un entorno competitivo más favorable por la reducción de capacidad del sector, la aerolínea vuelva a generar beneficios en 2020.

En el primer trimestre de 2019 también ha drenado rentabilidad la posición de duración negativa. Ha mermado el valor liquidativo en más de un 2,5% en los tres primeros meses del año. El fondo mantiene una duración negativa desde inicio (2014) con el objetivo de beneficiarse de las subidas de tipos cuando éstas se produzcan.

Durante 2017 y 2018, al ir produciéndose los pasos previos necesarios para la subida de tipos en Europa, el fondo fue aumentando significativamente esta posición. Desapareció el riesgo de deflación, la Reserva Federal comenzó a subir tipos y reducir su balance, el BCE finalizó su programa de compras de activos (QE) y anunció en diciembre de 2018 que primero subiría tipos y después empezaría a reducir su balance. El cambio de discurso de los bancos centrales en 2019 y la incertidumbre provocada por la fecha fijada para el Brexit ha provocado que la rentabilidad de los bonos alemanes a 10 años haya descendido desde el 0,45% en octubre de 2018 al 0% a finales de marzo de este año. Muy lejos del objetivo de inflación del BCE (2%).

En esta tesitura, el fondo ha reducido a finales de marzo la duración negativa de 7 a 4 años para volver al planteamiento inicial de tener una posición más modesta que evite grandes impactos en resultados por la fuerte volatilidad de los bonos, y a su vez, beneficiarse cuando suban las rentabilidades de los bonos a largo plazo.

La tercera inversión que más rentabilidad ha restado en el primer trimestre de 2019 es Tesla. La compañía ha descendido un 16% en los tres primeros meses del año generando unas minusvalías para el fondo superiores al 1%. El mercado, centrado en los resultados a corto plazo, se ha tomado mal dos aspectos. Primero que en el primer trimestre de este año vaya a obtener muy probablemente ligeras pérdidas porque ha empezado a exportar el Model 3 a Europa y Asia y, como consecuencia, las ventas del primer trimestre sean menores que su producción por el hecho de que una parte significativa de los coches estén en barcos de camino a los compradores. Y en segundo lugar, por la bajada de precio de la versión básica del Model 3 a los 35.000 dólares. Se lo ha tomado como un signo de debilidad de la demanda.

En nuestra opinión, el mercado olvida la foto completa del negocio a medio y largo plazo. Que haya empezado a exportar y abrir nuevos mercados es una buena noticia, aunque evidentemente haya más stock de producto de camino a los compradores. Por otro lado, también es positivo que haya alcanzado el precio prometido en el modelo más barato y versión más básica de sus coches. Hay muchos compradores que han pagado la reserva y llevan años esperándolo. Ese precio es el suelo que tenían que alcanzar cuanto antes.

Respecto a sus ventajas competitivas, todas evolucionan favorablemente. La ventaja tecnológica frente a los fabricantes rivales se mantiene y cuantos más coches tengan circulando más rápido avanzarán el software de conducción autónoma (Autopilot) y otros aspectos técnicos de sus vehículos. Mantienen la ventaja de escala al fabricar más coches desde menos líneas de producción (gigafactories). Actualmente producen todos los coches en California y a final de año empezarán a producir también en Shangai. Siguen desarrollando su ventaja de red en talleres, repuestos, puntos de recarga y software. La marca continúa siendo identificada como la de los mejores vehículos eléctricos y los usuarios de Teslas siguen liderando los rankings en satisfacción. Por último, siguen fomentando y desarrollando la venta directa a través de Internet, algo que supone una ventaja en la distribución frente al resto de fabricantes que están obligados a vender más caro a través de su red de concesionarios externos.

Por último, quiero destacar la inversión en Barón de Ley, que se ha convertido en la primera del fondo. Aunque esta empresa no ha restado rentabilidad, la cotización se ha mantenido plana durante el trimestre en los 109 euros por acción ofrecidos en la OPA y no se ha revalorizado como han hecho los índices bursátiles.

El fundador y CEO de la bodega, que en 2004 tenía el 26% fue incrementando el peso de su participación hasta el 48% en 2017 sin poner un euro de su bolsillo. Fue la empresa la que, en lugar de repartir dividendos, recompró durante años acciones propias para amortizarlas aumentando así el porcentaje de capital en manos de los accionistas que permanecían. Sin embargo, durante los últimos años la compañía recompró muy pocas acciones y fue acumulando caja en liquidez porque el CEO se acercaba al umbral a partir del cual debía lanzar una OPA por el 100%.

Una vez alcanzada por la empresa una liquidez que representa aproximadamente el 40% del capital, el accionista mayoritario se ha endeudado para lanzar una OPA voluntaria sin prima por el 100%. A pesar del bajo precio ofrecido ha conseguido comprar muchas acciones y supera ahora el 85% del capital de la bodega. Muy probablemente la sociedad pague este año un dividendo extraordinario para que el CEO pueda devolver la deuda. En esta situación, la compañía aumentará de golpe muy significativamente su rentabilidad por la reducción del denominador (eliminación del exceso de capital que mantenía). Por otro lado, este año Barón de Ley empezará explotar la ampliación de la bodega en la que lleva varios años invirtiendo y con la que espera aumentar significativamente la producción. Esperamos que a partir de 2019 la empresa consiga unos retornos a los accionistas claramente superiores a los que venía generando en los últimos años y la cotización de la acción se aprecie en consecuencia.

Termino destacando que durante el primer trimestre se han producido muchas circunstancias independientes (Norwegian, duración negativa, Tesla, Barón de Ley y la estabilidad en la cotización de muchos otros valores de la cartera cuyos negocios siguen evolucionando favorablemente) que han provocado que el comportamiento del fondo haya sido muy diferente al de los índices. Nosotros seguimos realizando el mismo trabajo, con los mismos criterios de inversión y con el mismo objetivo: obtener resultados excelentes resultados en el largo plazo. Como siempre, quedamos a vuestra disposición para cualquier aclaración o pregunta que os pueda surgir.