Diversificación

Buenas tardes

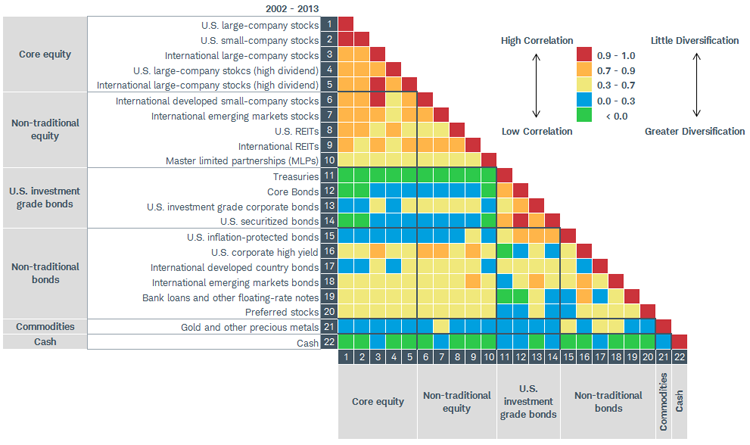

Tengo entendido y leído que para reducir al máximo posible el riesgo no sistémico de tu cartera, habría que dotarla de 15 o 20 valores poco correlacionados.

No he encontrado concreción acerca de cuando dos valores están poco correlacionados.

Puedo entender que una estrategia de gestión alternativa podría considerarse un valor en si misma. Por lo que tener un fondo multiestrategía de retorno absoluto puede favorecer la diversificación correcta.

Respecto a la renta fija, veo a la soberana poco correlacionada con la renta variable. También invertir en bonos subordinados o convertibles pueden aportar otro valor de diversificación.

Pero la renta fija privada está realmente poco correlacionada con la variable?

Y respecto a la variable. Veo claro las emergentes como un valor que ayuda a diversificar. También Japón podría. Pero Europa y Usa parecen bastante correlacionadas.

Respecto a las diferencias de capitalización y sectores... Hasta que punto aportan diversificación útil? O serían sólo una forma de elevar el binomio riesgo-rentabilidad.?

Reitero que la clave puede estar en entender qué significa estar poco correlacionado.

Bien un simple fondo global de renta variable, uno multiestrategía de gestión alternativa y uno de renta fija soberana ya podrían dar una buena diversificación para eliminar el riesgo no sistémico, o bien es muy difícil lograrla.

Dudas, de alguien que tiene mucho que aprender.

Saludos.