No perdamos capacidad adquisitiva por culpa de la inflación.

En las últimas semanas hemos compartido diversas celebraciones con familiares, amigos, compañeros de trabajo… en las que siempre destacan los sentimientos de alegría e ilusión. También en estas fechas repasamos cómo transcurrieron los últimos doce meses, y solemos hacer propósito de enmienda sobre aquello que queremos mejorar, buscando nuevos retos y proyectos para empezar el año con motivación y energías renovadas.

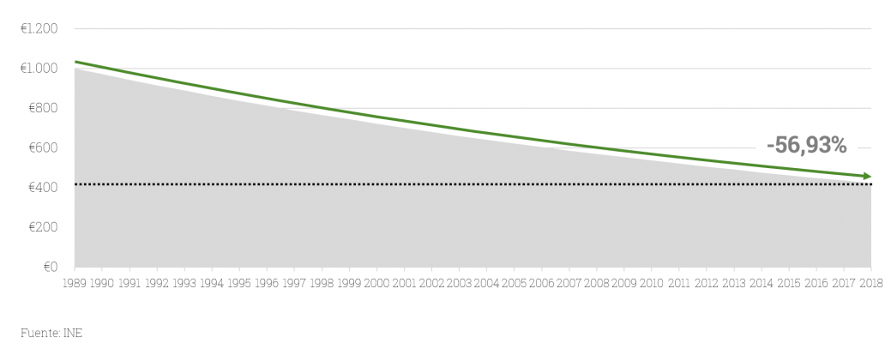

Por eso, me gustaría empezar el año proponiéndoles un reto: ¿Qué activo creen que obtuvo la rentabilidad que pueden observar en la siguiente gráfica?

Esta inversión, en los últimos 30 años ha sufrido una caída del 57%. Si hubiésemos invertido 1.000 euros (pesetas por aquel entonces) en 1989, ahora tendríamos unos 430 euros. Seguramente, lo primero que les ha venido a la cabeza es una inversión en algún activo con riesgo o simplemente una acción de una compañía cotizada. Pues bien, se trata de un activo en el que todos invertimos, queramos o no: la inflación, en este caso el IPC en España desde 1989, cuya media ha sido de un 2,86% anual.

El reto que les propongo es que no permitan que sus ahorros sufran esta pérdida de poder adquisitivo. Pongan su dinero a trabajar para un futuro mejor. Un sencillo ejemplo de lo que supone hacerlo:

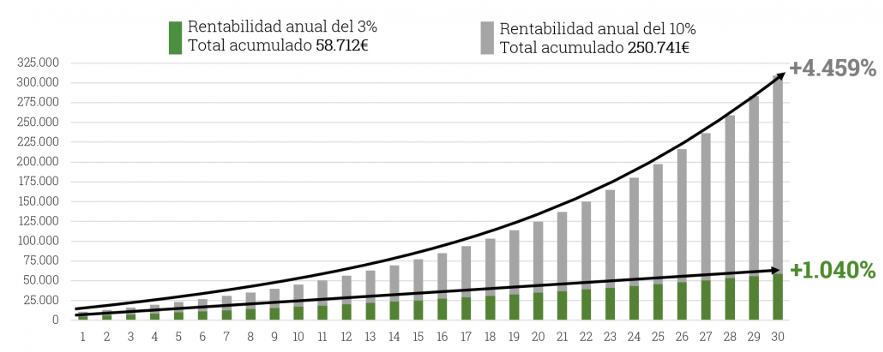

En el gráfico anterior, se parte de una inversión inicial de 5.000 euros para dos clases de activos a 30 años vista: uno que obtiene una rentabilidad del 3% anual, que podría ser, por ejemplo, inversión en renta fija, y otro que obtiene un 10% anual, como por ejemplo la renta variable. Suponemos también que todos los años invertimos 1.000 euros del ahorro que vamos generando con los ingresos que obtenemos.

Pues bien, como ven no solo no perdemos capacidad adquisitiva por culpa de la inflación, sino que gracias al interés compuesto generamos unos capitales muy atractivos a 30 años. En el caso del mejor supuesto obtendremos más de 250.000 euros, habiendo invertido 34.000 (5.000 euros iniciales más 29 años invirtiendo 1.000€ cada año), que sin duda nos ayudarán a tener una jubilación muy cómoda y desahogada en términos económicos.

Por tanto, como comentaba anteriormente, bastante esfuerzo y trabajo nos cuesta generar ahorro de nuestros salarios e ingresos, así que, como coloquialmente diríamos, le toca a nuestro ahorro trabajar por nosotros.

Cobas Asset Management cumple tres años desde el inicio de su andadura, primero con el fondo Cobas Selección F.I., que comenzó a invertir en renta variable en enero de 2017, y posteriormente, a principios de febrero 2017, con el nacimiento de la gestora. Nacimos con la ilusión de poner el conocimiento y un riguroso desempeño en la gestión de inversiones a disposición de los ahorradores, con el objetivo de lograr unas rentabilidades satisfactorias a largo plazo.

En 2017 comenzó la siembra, en este caso las semillas son las acciones de las empresas en las que invertimos, de lo que esperamos sea una cosecha productiva y rentable. Cultivamos un producto que cuando se cuida y trabaja siguiendo un método de forma rigurosa y aplicando el conocimiento, inexorablemente se recogen frutos en el largo plazo. Una parte del tiempo no vemos esos frutos, incluso puede parecer que la cosecha no será exitosa, pero de pronto florecen de forma abrupta.

Podríamos encontrar un símil en los olivos. Cuando plantamos un olivo joven las aceitunas que produce a corto plazo nada tienen que ver con las que genera con el paso de los años. Pero no solo mejora el fruto en cantidad y calidad, sino también la solidez y robustez del olivo. Lo mismo que sucede con los fondos de inversión con un enfoque de inversión en valor a largo plazo. Con el trascurso de los años recogeremos los frutos en forma de rentabilidad y también el proceso de inversión y la cartera de inversión estará más asentada, será más robusta y de mayor calidad.

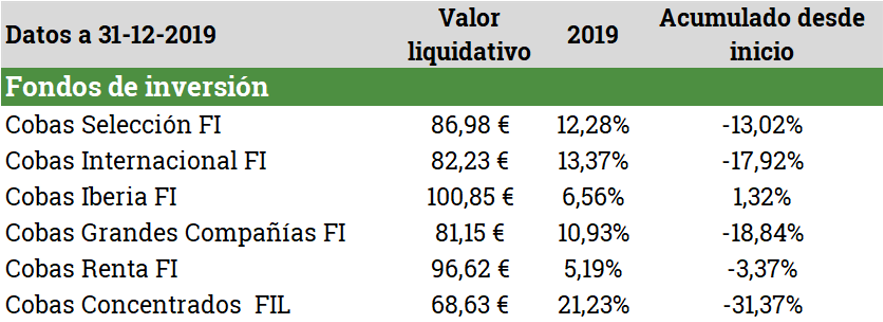

En estos tres años nuestros fondos han acumulado las siguientes rentabilidades:

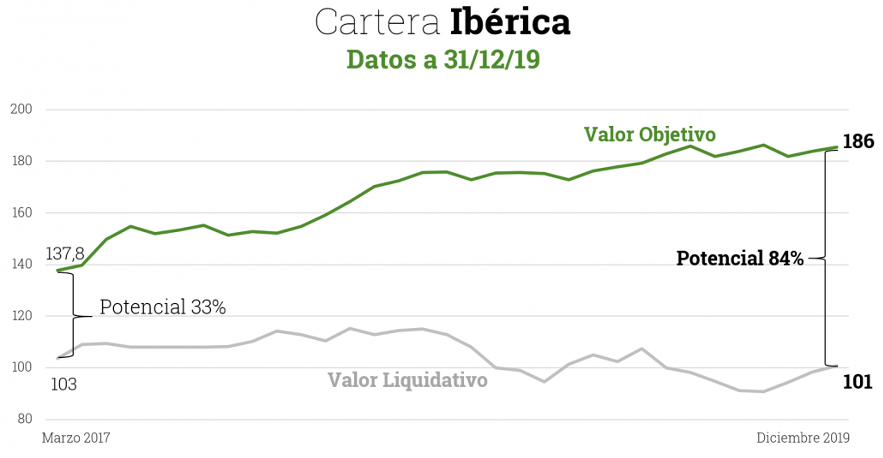

Como pueden observar el pasado año 2019 nuestra cartera internacional obtuvo una rentabilidad del 13,4% y la cartera ibérica del 6,5%. Desde inicio nuestros fondos acumulan rentabilidades negativas, excepto el fondo ibérico que está prácticamente en los mismos valores de inicio.

En nuestra última carta trimestral, correspondiente al tercer trimestre de 2019, repasábamos las rentabilidades de la cartera internacional obtenidas por Francisco García Parames y su equipo en todos los períodos de 3, 5 y 10 años.

Personalmente extraería dos conclusiones:

La primera sería que cerca del 20% de todos los periodos de 3 años la rentabilidad fue negativa, aproximadamente un -15%. En estos tres primeros años de Cobas AM nos encontramos en una situación parecida, ya que como he comentado con anterioridad, a cierre del año 2019 nuestro fondo de inversión Cobas Selección FI acumula desde inicio una rentabilidad del -13%.

Entendiendo lo anterior, podemos concluir que nos encontramos ante una situación normal que ya hemos vivido en otras ocasiones, en las que con el paso del tiempo se ha dado la vuelta a la rentabilidad obteniendo rentabilidades positivas.

La segunda conclusión sería que en todos los periodos de 10 años la rentabilidad fue positiva, siendo la media de rentabilidad de todos los periodos de más del 150%. No obstante, como ustedes ya conocen, rentabilidades pasadas no garantizan rentabilidades futuras. Es decir, la historia no se repite, pero con un método de inversión trabajado y constante, y una filosofía de inversión aplicada de forma estricta, lo normal es que la historia se parezca mucho.

Esa ilusión con la que comenzamos sigue latente en todos los miembros de Cobas AM. Nuestra convicción en ser capaces de alcanzar los objetivos marcados hace ya tres años cada vez es mayor.

¿Cuáles son los motivos para creer esto? Fundamentalmente el trabajo que ha realizado nuestro equipo de gestión en estos años. Son miles de horas de análisis y estudio de las compañías que forman parte de la cartera de inversiones. La mayoría de las compañías en las que invertíamos en enero de 2017 siguen formando parte de nuestros fondos, lo que tras mucha dedicación y esfuerzo nos hace tener un grado de conocimiento muy profundo de los negocios en los que invertimos.

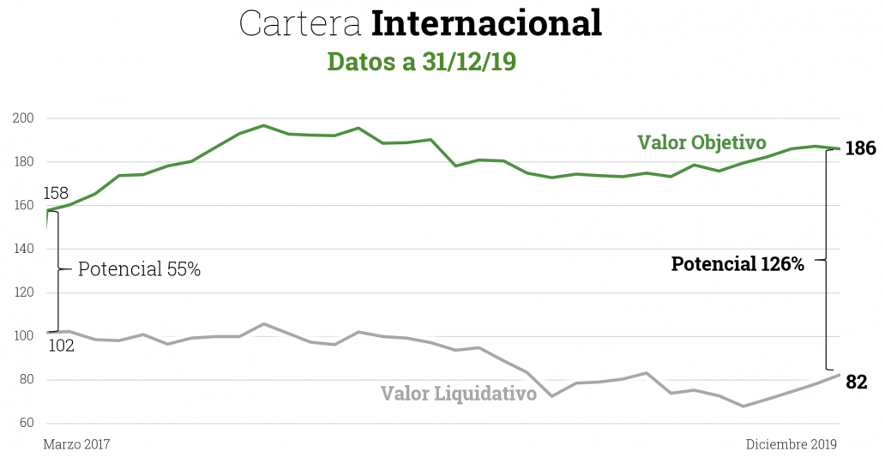

¿Por qué es importante conocer bien las compañías? Básicamente es la mejor manera de que los precios objetivo de las mismas, es decir lo que creemos que vale el negocio, sea fiable y lo más ajustado y cercano a su futuro valor en bolsa. En definitiva, nos permite tener un margen de seguridad muy elevado respecto al precio al que cotiza la acción en el mercado. No solo por la parte cuantitativa, que es el diferencial entre precio objetivo y precio actual, sino también la parte cualitativa, que es el conocimiento con gran detalle de la empresa.

En definitiva, el hecho de conocer bien los negocios en los que invertimos nos permite tener un mayor grado de certidumbre sobre lo que puede suceder en el futuro. Por ello, siendo conservadores en el cálculo de los mismos, estamos convencidos con un alto grado de certidumbre, de que los valores objetivo de nuestras carteras internacional e ibérica son perfectamente alcanzables, si bien desconocemos el plazo en el que esto se producirá.

En estos tres años, todas las personas que hemos invertido en los fondos de Cobas AM hemos pasado por momentos que nos han producido distintas emociones. Lamentablemente, parte del tiempo ha sido un sentimiento de desazón, ya que las rentabilidades no han sido las deseadas.

Hemos reconocido de forma transparente y abierta los errores que se han cometido. Humildemente sabemos que no serán los últimos, ya que lo habitual en el mundo de la inversión es equivocarse, pero la clave es acertar en muchas más ocasiones de las que se yerra. Y en los últimos 25 años hemos tenido errores de valoración en más de 45 compañías, pero hemos acertado y ganado dinero en más de 450.

Desde Cobas Asset Management agradecemos de forma muy sincera la confianza que todos los inversores han depositado en nosotros. Nos sentimos orgullosos de los clientes que forman parte de nuestros fondos. Es un hecho constatable la alineación de intereses existente entre nuestro equipo gestor y los inversores. Su comportamiento ha dejado clara la confianza en nuestra gestión, y por supuesto, la paciencia y aguante que caracteriza a los inversores en valor.

Algunos podrán preguntarse cómo se mide esa confianza. Sin extenderme mucho dejaré algunos datos significativos a continuación:

En un mercado en el que los fondos de inversión en renta variable han sufrido reembolsos de más de 5.500 millones de euros, nuestra gestora ha finalizado el año 2019 en una posición muy diferente, con apenas un millón de euros de salidas netas. De hecho, si tenemos en cuenta los mandatos de gestión en los que participa Cobas AM, el resultado sería de unas holgadas entradas netas en el año.

El comportamiento del inversor particular ha sido significativamente positivo, generando más de 20 millones de euros de entradas netas.

Cerca de 2.500 nuevos inversores han depositado su confianza en Cobas a lo largo de 2019, aumentando el número de partícipes en nuestros fondos hasta alcanzar los 28.500.

De las operaciones de reembolso que se han realizado en el año, más del 70% se han debido a necesidades puntuales de liquidez o a motivos fiscales, mientras que menos de un 20% se han debido a la rentabilidad.

Reitero en nombre de todo el equipo de Cobas AM: ¡gracias por la confianza!

Desde el equipo de relación con Inversores no nos cansaremos de compartir de forma transparente toda la información que ayuda a los ahorradores a tomar las mejores decisiones de inversión, que en nuestra opinión deben ser siempre meditadas y racionales. Nunca deben ser decisiones que vengan de la irracionalidad del comportamiento humano o del mercado, ni de las emociones espontaneas, como popularmente se conocen, decisiones en caliente.

Somos muy optimistas con el futuro. Consideramos que tenemos una cartera de inversiones muy sólida y de gran calidad, con negocios en los que su gestión y sus ventajas competitivas les permitirán seguir generando beneficios. El perfil de la cartera se aleja de los fondos índice y de la evolución general de los mercados financieros, se trata en su mayor parte de una cartera “contrarían”.

En el pasado ya vivimos períodos en los que nos beneficiamos de fuertes subidas en pocos meses. No sabemos cuándo volverá a suceder, pero estamos convencidos de que el mercado más pronto que tarde reconocerá el valor de los negocios en los que invertimos.

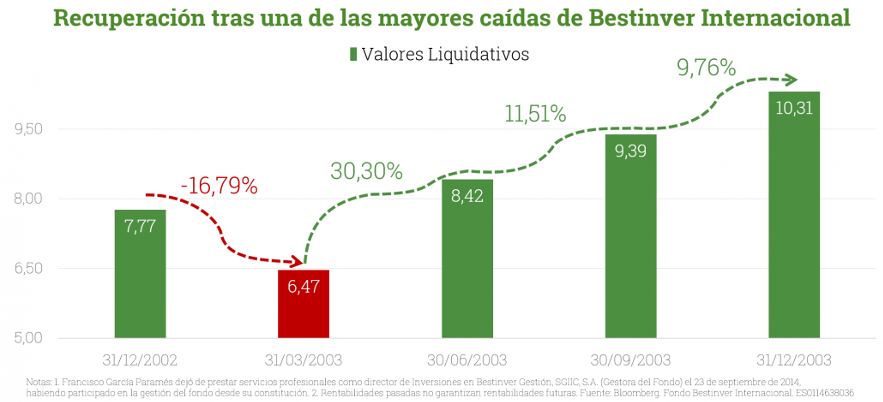

En el siguiente gráfico se puede observar como en el primer trimestre del año 2003 se produjo una caída del 16,8%, tras varios trimestres de caídas significativas del fondo Bestinver Internacional desde junio de 2002, que acumuló hasta marzo de 2003 una caída del 35%. Como se observa posteriormente se produjeron recuperaciones muy importantes en un periodo de tiempo muy corto. En apenas 9 meses el fondo se revalorizó cerca de un 60%.

Por hechos como éste, es muy importante evitar el market timing dado que, si nos perdemos los mejores días de la recuperación tras caídas, nuestras rentabilidades serán muy inferiores a las del fondo.

Con el objeto de que puedan profundizar en los argumentos que nos hacen ser entusiastas y optimistas de cara al futuro, desde el equipo de Relación con Inversores les invitamos a que lo hagan asistiendo o siguiendo por vídeo en los canales habituales, nuestras Conferencias Anuales de Inversores en Barcelona y Madrid, cuyas fechas exactas de celebración en enero y febrero las publicaremos en breve.

Para concluir, quiero volver a destacar los principales motivos que nos hacen ver el futuro con ilusión y esperanza. El profundo conocimiento de las empresas en las que invertimos, la confianza en nuestra filosofía de inversión y convicción en nuestras valoraciones. Más pronto que tarde, pero sin olvidarnos de que se trata de inversiones a largo plazo, llegarán los buenos resultados. Y ya saben, no se olviden del reto para este año 2020, ¡pongan su dinero a trabajar!