Estimado co-inversor,

Nuestro primer mensaje es de ánimo y fuerza para los que han perdido un ser querido, y para aquellos que aún están sufriendo la enfermedad: nuestro mayor deseo es que nuestros inversores, así como sus familiares y allegados, se encuentren en buen estado de salud. Queremos también agradecer el esfuerzo de los sanitarios y de todas aquellas personas en actividades esenciales que con su trabajo están luchando contra esta pandemia.

El primer trimestre de 2020 ha sido uno de los más duros que he vivido como inversor, tanto por la situación personal en la que todos nos encontramos como por el impacto económico que puede derivarse de las circunstancias actuales.

Siempre hemos dicho que no hay que preocuparse de que buenos valores sufran caídas en las cotizaciones porque nos podremos aprovechar de ellas a largo plazo. Esto es verdad, evidentemente, pero ello no impide reconocer que la mayoría de nuestros inversores están soportando pérdidas importantes en sus ahorros, ahorros conseguidos duramente a través de los años, y aunque sepamos que las pérdidas son temporales, ello conlleva para muchos una carga psicológica difícil de soportar.

Nosotros intentamos ayudar de la mejor manera que sabemos: con transparencia, sinceridad y mirando al futuro. No conozco otra manera de poder ayudar a las personas que confían en nosotros. Quizás puede ayudar a pasar estos momentos el tratar nuestras inversiones como si fueran compañías privadas no cotizadas, donde hasta que no vendemos no sabemos si hemos ganado o perdido. En estas inversiones, lo único que nos interesa es la evolución de los negocios, que es lo que al final determinará si tendremos buenas rentabilidades. Esta es la actitud que hace más fácil afrontar la situación.

Personalmente, este impacto en los partícipes es mi única preocupación. Y lo es porque, como veremos más adelante, las compañías en las que invertimos van a sufrir un impacto relativamente pequeño en su evolución futura. Y esto no es casualidad. Después de muchos años.

De mercados alcistas hemos buscado inversiones poco afectadas por los ciclos económicos, y así son la mayoría de nuestras inversiones en estos momentos.

Algunos se preguntan por qué, a pesar de ello, esta crisis ha afectado tanto a nuestras cotizaciones cuando los negocios no se ven afectados, y no tenemos respuesta para esa pregunta. El mercado en momentos de crisis, extrema su irracionalidad, y es difícil sustraerse a ella. Ocurrió en 2008 y ha vuelto a ocurrir. Resulta sorprendente ver al grupo Teekay (nuestra mayor inversión en estos momentos) soportar fuertes caídas durante esta crisis cuando el 16 de abril Teekay LNG confirmaba un aumento del 36% en su dividendo; situación única, mientras innumerables compañías lo están eliminando. Que nosotros sepamos no hay ninguna compañía conocida que haya confirmado un aumento semejante durante el último mes. Mientras tanto, TGP ha pasado de cotizar de PER 5x a PER 3x... Tras las recientes caídas nuestros fondos internacionales han pasado de cotizar de PER 7x a por debajo de 5x. En cada compañía se puede explicar el porqué de la infravaloración, pero no podemos evitarla temporalmente, y es esencial entender esa causa y si va a cambiar. Al menos, en las más relevantes para nosotros, los responsables son conscientes del problema y están trabajando para solucionar aquello que dificulta una correcta apreciación por el mercado frente a compañías similares, y por tanto una adecuada valoración. En varios casos es muy posible que esas medidas puedan tomarse este mismo año.

Nos podemos quejar de lo injusto de la situación, pero solo con paciencia se acaban ajustando las valoraciones.

Otros nos preguntan si vamos a aprovechar la situación para aumentar la calidad de la cartera. Sí, evidentemente es una labor permanente que continuamos haciendo. Ya explicamos en nuestra conferencia anual cómo estamos vendiendo las compañías de transporte de petróleo y derivados, negocio evidentemente sin barreras de entrada, sustituyéndolo por otros negocios con mayores barreras y retorno sobre el capital. E insistimos en que somos “dueños” de negocios con calidad: que tienen contratos a largo plazo que nos aseguran los ingresos en casi cualquier circunstancia, clientes cautivos para los que son imprescindibles, liderazgo tecnológico, etc. Que las infraestructuras de LNG, CIR y Babcock, coticen con descuentos significativos respecto a compañías que tienen negocios parecidos no tiene sentido, y únicamente venderíamos estas acciones si se presentaran otras oportunidades claramente mejores.

Insistimos, descuento respecto a negocios similares, no respecto a negocios completamente distintos. Es decir, en todas nuestras compañías encontramos compañías en negocios parecidos que cotizan a precios razonables, por eso sabemos que nuestras compañías también con el tiempo cotizarán a su valor. Sí que hemos realizado ventas en algunos negocios donde el futuro se ha ensombrecido significativamente, como es el sector bancario. Estas ventas las hemos reinvertido en valores que han sufrido caídas similares, pero donde vemos una evolución futura más clara y un riesgo más diversificado en otros países. En general, el criterio de reinversión de los flujos de entrada y de ventas parciales de algunos valores ha sido simple: compañías con poca deuda, muy conocidas por nosotros y que por alguna razón no lógica han caído igual o más que el mercado. Por último, en relación con nuestras carteras, hemos realizado un ejercicio pormenorizado en todas las compañías midiendo el impacto de la crisis en los diferentes negocios. Hemos sido conservadores y realistas (por ejemplo, en Renault hemos reducido nuestra valoración un 50%), resultando en una bajada de algo más del 10% de nuestros valores objetivos de las diferentes carteras. En el siguiente apartado mostraremos el detalle por compañías de este ejercicio, pero quiero avanzar que nos parece un resultado notable durante la mayor recesión global de los últimos 50 años. Con estos nuevos valores el potencial de revalorización se amplía, obviamente, dado que las caídas de las cotizaciones han sido muy superiores, llegando este potencial a ser el triple de las cotizaciones actuales.

El mecanismo es sencillo: las compañías cotizan a PER 5x y nuestra valoración se sitúa en general a PER 15x. Es decir, estamos comprando la cartera a un tercio de su valor. Pensamos que la crisis actual pasará como ya lo está haciendo en algunos países. En China, las ventas de coches, gas y otros productos ya están subiendo en abril y recomendamos en ese sentido el vídeo de nuestro com pañero Mingkun emitido hace unos días el cual puede verse aquí. Algunos piensan que el comportamiento de nosotros, los consumidores, va a cambiar a partir de ahora. No lo sé, pero hay que ser un poco escéptico en este sentido; recordaremos que después de la terrible gripe de 1918 (y la tremenda primera guerra mundial) vinieron los “locos” años 20, un boom (económico) sin precedentes. Afortunadamente nuestra especie tiende a salir reforzada de las crisis.

Sin embargo, el grave problema al que nos enfrentamos como sociedad es que la necesaria ayuda a las personas que están sufriendo pérdidas de trabajo y de otro tipo puede afectar a la solvencia de los estados, de los bancos centrales y de sus monedas. Tristemente muchos estados y bancos centrales han afrontado la crisis con deudas muy altas y balances muy extendidos, y los aumentos que se están produciendo pueden llegar a ser insoportables para el papel moneda.

Ya hemos explicado que la única defensa ante una posible pérdida de valor de una moneda es ser propietario de activos reales: acciones, inmobiliarios, etc. Y esta es nuestra recomendación más apremiante en estos momentos.

Por último, insistir en que las pérdidas son temporales mientras no vendamos nuestras posiciones, y es algo extremadamente importante: la mayoría de nuestras compañías están generando beneficios cada día, por lo tanto, incrementando su valor cada día, como hemos visto con el incremento de dividendos de Teekay LNG. Lo natural es que cuando queramos vender, ese valor que se va creando se haya reflejado en sus cotizaciones. Antes de terminar, unas palabras de agradecimiento: a pesar de que el mes de marzo ha sido uno de los peores meses para los mercados que podamos recordar, hemos tenido entradas netas de dinero y nuevos inversores en los fondos en marzo y abril, por lo que quiero agradecer a nuestros partícipes la confianza mostrada.

Cómo puede impactarnos el Coronavirus

Vamos a ilustrar esto con un ejemplo. Imaginemos que tenemos un piso en la mejor calle de la ciudad (por ilustrar un activo de buena calidad, como la mayoría de nuestras compañías en cartera), en la que van a hacer un aparcamiento y va a haber obras durante un año, por lo que no podremos alquilar el piso. Por lo tanto, nuestro estado de “pérdidas y ganancias” de ese año va a ser “horrible”. Pero, si tenemos la liquidez necesaria para pagar la hipoteca y los gastos, el valor de nuestro piso se verá ínfimamente afectado por este problema. Como mucho, el valor del piso podría bajar en el importe que hemos dejado de ingresar por el alquiler, pero en ningún caso más de un 40% como ha caído la bolsa estos meses.

Por ello, dependiendo de la capacidad para recuperar ingresos o de la liquidez que tienen para afrontar este confinamiento, hemos separado nuestras compañías en dos grupos según el impacto que podrían tener: aquellas en las que el impacto en su valoración será reducido y aquellas en las que el impacto será negativo. Ahora, pasamos a explicar esto de manera detallada tanto para nuestra Cartera Internacional como para nuestra Cartera Ibérica.

Ajustes en nuestras valoraciones

A continuación, vamos a pasar a analizar la situación de las carteras. Recordamos que trabajamos a partir de estimaciones o previsiones de la evolución de los negocios en el futuro y de sus resultados financieros, y que éstas se basan en las expectativas de Cobas AM y están expuestas a factores, riesgos y circunstancias que podrían afectar a los resultados financieros, de forma que pueden no cumplirse.

CARTERA INTERNACIONAL

El ajuste que hemos realizado en nuestra Cartera Internacional se acerca al 13% si lo comparamos con la valoración que teníamos en diciembre de 2019, hasta los 162€/participación.

Compañías con impacto reducido

En cerca de un 70% de la Cartera Internacional el recorte en nuestra valoración ha sido menor al 10%, siendo el recorte medio cercano al 8%.

Infraestructuras de LNG (~24% de la cartera): Para que lo entendamos de una manera gráfica, permítanos decir que estos negocios son las “autopistas del gas”, que permiten llevar el gas desde el lugar de origen, normalmente en Medio Oriente, Rusia o Estados unidos; pasando por los procesos de licuefacción, transporte y regasificación; hasta las zonas del mundo donde está el consumo, principalmente en Asia.

Como toda autopista, alguien tiene que construirla y operarla. Normalmente no es el cliente, si no una compañía de infraestructuras, a cambio de poder cobrar un “peaje” durante 20-30 años. Pero incluso estas “autopistas” tienen dos ventajas versus una autopista normal: i) no tiene riesgo de tráfico: el cliente paga un “volumen” fijo, y lo que haga el precio del gas les afecta marginalmente y ii) los clientes son empresas muy sólidas. Por todo esto, cuando todas “las autopistas” que están construyendo nuestras compañías estén terminadas, esperamos que el mercado las reconozca como lo que son, un cuasi bono, con las ventajas y desventajas (inflación) que eso implica.

Debido a estas características, el ajuste que hemos realizado en nuestros modelos es mínimo, en media del 8%, y esto debido principalmente a la revisión en Golar LNG que explicamos más adelante.

Además, creemos que nuestras inversiones en el sector del transporte e infraestructuras de gas natural licuado ofrecen exposición a un sector con crecimiento, debido a la sustitución de carbón y petróleo por gas más barato y limpio y porque a su vez el gas es la energía de back-up (respaldo) que necesitan las energías renovables (que por su naturaleza son inestables), y que nuestras compañías seguirán proporcionando estas infraestructuras en base a los cerca de 100 contratos a largo plazo que tienen. Recordemos que el 78% de la demanda de LNG en 2019 vino de Asia, que parece haber pasado el pico de la crisis. Por ejemplo, el consumo de gas en China ya ha crecido un 1% el mes de marzo versus el mismo mes del año pasado, mostrando una mejora gradual, esperándose un crecimiento del 5% para el año en su conjunto; también en Corea del Sur ha habido un incremento del 20% de las importaciones de gas en el primer trimestre.

Teekay LNG (~6% de la cartera: que sube al 10% de la cartera si incluimos TK Corp) continúa operando con normalidad en los cerca de 50 barcos que tiene, en línea con sus planes previstos, aunque con cuidado para que las tripulaciones no se contagien, mantienen la estimación de beneficio que han comunicado previamente al mercado, de $250mn. Cotiza a tres veces beneficios y han confirmado su dividendo de $1, lo que supone una rentabilidad por dividendo del 9% a la cotización actual (y recordemos que solo reparten en dividendos un tercio de los beneficios) y mantienen su plan de recompra de acciones propias.

Golar LNG (~9%) anunció que uno de los contratos que tiene, que está en fase de construcción, de licuefacción flotante de gas natural (FLNG), verá retrasado su puesta en marcha un año hasta el 2023, al declarar BP fuerza mayor, debido a la imposibilidad de cumplir el calendario inicial por el impacto del Covid-19. Este retraso tendrá un pequeño impacto en nuestra valoración. Además, hemos sido algo más conservadores en otros proyectos todavía sin contratar.

En el lado positivo, ha anunciado un nuevo acuerdo para establecer una terminal en el estado de Pernambuco (Brasil) y distribuir LNG en ese estado, y un nuevo acuerdo con la filial de distribución de Petrobras para distribuir LNG por todo el país. Esto se suma a la puesta en marcha a finales de marzo de la central térmica de Sergipe, Brasil, la más grande de Latinoamérica, así como la terminal de importación de LNG. Con ello la compañía espera empezar a ingresar cerca de 100mn$ anuales durante 25 años.

CIR (~8%) recordemos que, tras la desinversión de activos, tiene cerca del 70% de la capitalización en la caja; prácticamente nos regalan gran parte del resto de negocios. El negocio principal, KOS, de residencias geriátricas y hospitales sigue operando y extremando las medidas de prevención y control y, gracias a que tomaron medidas de aislamiento de forma temprana, han tenido pocos centros con casos de Covid-19. Hemos ajustado nuestra valoración en un 9% porque este año asumimos mayores costes para afrontar la crisis.

Empresas de transporte de crudo (~9%) que han disfrutado durante estos últimos meses de fletes altísimos (>$100.000/día). Es previsible que con el recorte de producción anunciado por la OPEP se reduzcan, pero pensamos que en el conjunto del año estarán por encima del nivel normalizado (incentivo nueva inversión) que usamos en nuestro modelo, generando un importante flujo de caja (según el consenso de mercado podría ser del entorno del 40% de la capitalización). Mirando más a medio plazo seguimos viendo un mercado atractivo por el ajuste de la oferta y mantenemos nuestras valoraciones.

Babcock (~5%). El principal impacto por Covid-19 está produciéndose en su división de servicios de emergencia mediante helicópteros (10-12% de los resultados) y los servicios de entrenamiento. Las políticas de confinamiento tienen como consecuencia la reducción del número de accidentes, por lo que hemos ajustado marginalmente la valoración. A estos precios, el mercado nos proporciona una oportunidad extraordinaria de comprar buenos negocios, con activos únicos (mantenimiento de submarinos nucleares y fragatas en Reino Unido, soporte y desmantelamiento de centrales nucleares) con contratos a largo plazo, bien gestionado y a precios muy atractivos.

Otros negocios sólidos (~20%): incluye aquellas compañías que tendrían un impacto neutral como Sol (~2%) (gases industriales para el sector sanitario y alimentación, por ejemplo, produce oxígeno para hospitales); OCI (~2%) perteneciente al sector de fertilizantes: la compañía espera que sus volúmenes crezcan a doble dígito este año. Dentro del sector salud tenemos una pequeña exposición (~2%) donde esperamos pequeños impactos. El resto de las compañías con poco impacto, tienen todas dueño y caja neta, como Maire Tecnimont (~3%), Danieli (~4%), Samsung C&T (~2%), y Daiwa (~2%). Por ejemplo, en Daiwa y Danieli la caja neta es mayor que su capitalización actual.

Compañías con impacto negativo

En cerca de un 30% de la Cartera Internacional el recorte en nuestra valoración ha sido superior al 10%, siendo el recorte medio superior al 20%.

Empresas de Automóviles (~7%) Claramente tendrán un impacto por las menores ventas y la clave será si tienen suficiente liquidez para soportar unos meses con ventas muy bajas y costes estructuralmente altos. Todas nuestras empresas tienen caja neta. Renault confirmó que dispone de 15.000mn€ de liquidez, entre caja y disponibilidad de créditos, y hay que recordar que en 2009 sus pérdidas de caja fueron de 4.000mn€. Además, es importante recordar que Renault tiene el apoyo del Estado francés (principal accionista de la compañía) que podría ayudar a que consiga financiación bancaria a costes bajos con garantías del Gobierno. El sector de automoción es considerado un pilar clave en la economía de muchos países y no sería de extrañar que se tomen medidas para ayudar a que las compañías puedan capear el temporal (como se hizo en la crisis del 2008-09), así como a que la demanda de coches mejore una vez la situación se normalice.

Sector petróleo (~8%) Tenemos, por un lado, compañías extractoras de petróleo (Kosmos, Cairn, IPCO) que sufrirán bajadas de beneficios por la caída del precio del petróleo, pero pensamos que están bien preparadas porque tienen costes de producción entre 20-30$ por barril, lo que les da fortaleza para soportar la actual guerra de precios. Por otro lado, tenemos empresas de servicios de petróleo (Petrofac, Subsea7, Saipem) que tienen un dueño detrás y dos de ellas tienen caja neta. Saipem tiene poca deuda y pensamos que todas ellas están preparadas para superar este período de dificultades.

Empresas de comercio al por menor (~7%). Se verán afectadas en general, y en nuestro caso el único impacto significativo será en Dixons. La compañía anunció que hasta finales de marzo el negocio había evolucionado bien, sin embargo, con el cierre de las tiendas en Reino Unido desde el 24 de marzo, y a pesar de que la evolución del canal online está siendo muy positiva, será inevitable una caída importante de sus ventas durante estos meses. Recordemos que Dixons es el líder de la distribución de electrónica en el Reino Unido que no sólo ha demostrado que es capaz de competir de forma efectiva con Amazon, sino que ha ganado cuota de mercado de forma consistente en los últimos años. Además, su exposición a países nórdicos, donde las tiendas se han mantenido parcialmente abiertas, mitiga en parte las pérdidas en Reino Unido.

Aryzta (~4,6%). Como hemos indicado en las cartas que hemos enviado anteriormente, los cierres de restaurantes, hoteles, y el resto del canal mayorista que suponen en total más del 50% de las ventas, tendrán un impacto negativo que no será compensado por el incremento de ventas en supermercados. La compañía tenía €360mn en la caja a finales de marzo para soportar estos meses complicados y no tiene repagos relevantes de deuda hasta finales del 2021.

Wilhemsen (~3%), es un holding noruego con una familia detrás, con caja neta y tiene presencia en empresas líderes en su sector. El holding tiene presencia en empresas de servicios y de transporte marítimo, para la industria del automóvil y equipamiento pesado para la construcción, agricultura y minería que se están viendo afectadas negativamente por el parón de la actividad.

CARTERA IBÉRICA

Al igual que en la Cartera Internacional también hemos ajustado la valoración de nuestra Cartera Ibérica por los efectos que esperamos tenga el Coronavirus en la economía. En concreto, hemos ajustado nuestra valoración en un 13% si la comparamos con la valoración que teníamos a finales de 2019, hasta los 161€/participación.

Compañías con impacto reducido

En cerca de un 45% de la Cartera Ibérica el recorte en nuestra valoración ha sido menor al 10%, siendo el recorte medio cercano al 7%.

Elecnor (~9%): El impacto será mínimo ya que un ~40% de nuestra valoración viene de negocios de infraestructuras, redes de transmisión de electricidad (Celeo) y parques eólicos (Enerfin). El 60% restante de nuestra valoración proviene del negocio tradicional de ingeniería, la mitad del cual son servicios recurrentes de mantenimiento a diversas utilities, la otra mitad son contratos de ingeniería (EPC) con una cartera de pedidos de 1.5-2 años muy distribuida en varios sectores. Hace poco ha habido una valoración independiente del negocio de Celeo superior a nuestra valoración, por lo que en este caso apenas hemos tocado nuestra valoración de Elecnor.

Técnicas Reunidas (~8%): Se podría ver afectada por el menor capex de las petroleras a futuro, pero la compañía tiene cartera de pedidos en máximos históricos que le permite afrontar los dos siguientes años de ventas, y no ha tenido cancelaciones ni siquiera en aquellos proyectos que acaba de ganar y que el cliente podría haber cancelado sin problemas. Además, la compañía tiene una caja neta cercana a 400mn€ y acceso a líneas de crédito por lo que pensamos que el impacto en valoración debería ser moderado.

Cíclicas sin grandes problemas (~8%): Atalaya Mining es una compañía cíclica sin problemas de deuda expuesta al cobre, cuyo precio podría verse afectado en el corto plazo, pero somos optimistas en el largo plazo ya que 2/3 de la demanda del cobre viene de Asia (China representa el 50% de la demanda global) y el cobre es esencial para el crecimiento y la electrificación de países en vías de desarrollo Befesa podría verse afectada temporalmente a corto plazo, pero somos positivos ya que la compañía ayuda a la industria acerera a transformar algunos de sus residuos en concentrado de zinc. Finalmente, en Ence, la demanda del tissue (papel higiénico, servilletas, etc.) está más que compensando la caída de la demanda de pasta de papel de otros sectores.

Otros negocios sólidos (~11%): Corporación Financiera Alba es un holding controlado por la familia March en el que aproximadamente el 70% de nuestra valoración proviene de negocios muy estables como Naturgy, Euskaltel, Ebro Foods, Viscofan, etc. El grupo Sonae, es un holding portugués expuesto principalmente a sectores muy estables como supermercados y telecomunicaciones con importantes cuotas de mercado en ambos negocios en sus respectivos mercados. Logista y Miquel y Costas son compañías con caja, con ventajas competitivas claras expuestas al sector del tabaco, pero diversificándose exitosamente a otros sectores.

Compañías con impacto negativo

En cerca de un 50% de la cartera el recorte en valoración ha sido superior al 10%, siendo el recorte medio cercano al 18%.

Semapa (~9%): es un holding cuyo principal activo es Navigator (~85-90% de nuestra valoración), la compañía es líder y el productor más eficiente en costes en papel de oficina en Europa. Creemos que ante un escenario de recesión podrá sufrir temporalmente, por lo que hemos recortado nuestro precio objetivo ligeramente como consecuencia del retraso de nuestro beneficio normalizado de Navigator y de la reducción del beneficio normalizado de Secil (su división de cemento).

Promotoras inmobiliarias (~9%): En España prácticamente no se han construido viviendas en los últimos 10 años, por lo que el punto de partida no se compara para nada con el que vivimos durante la crisis del 2008. Por ello pensamos que sí hay demanda y que dependiendo de lo severa que pueda ser la recesión, la compra de viviendas se retrasará más o menos, pero que tarde o temprano terminará volviendo. Esta inversión está distribuida en cuatro compañías (Aedas, Metrovacesa, INSUR y Quabit), todas ellas con accionistas de referencia y sin apenas deuda a excepción de Quabit (~3%) que tiene un ratio loan to value (deuda/- valor de activos) del ~45%. Pero incluso en este caso, el vencimiento de la deuda está condicionado a la entrega de las viviendas, muchas de ellas pre-vendidas y pendientes de entregar. Lo que hemos hecho en los últimos meses ha sido reforzar nuestra posición en compañías sin problemas de deuda.

Vocento (~9%): Un escenario de recesión podría afectar a corto plazo los ingresos por publicidad, pero creemos que a largo plazo esta crisis podría ayudar a acelerar la concentración del mercado, a una mayor eficiencia en costes y a que se acelere la transición digital. En cualquier caso, La compañía tiene una deuda muy moderada (~1x Ebitda).

Meliá (~5%): Quizá sea de las más afectadas a corto plazo, pero pensamos que será de manera temporal, ya que tiene una deuda muy moderada, tiene el respaldo del valor de sus inmuebles y el de una familia que siempre ha actuado con visión de largo plazo. Una valoración realizada por JLL, un valorador independiente, asignaba un valor a sus inmuebles de ~16€/acción. Aun así, hemos recortado nuestra valoración.

Exposición directa/indirecta al Petróleo (~5%): Tenemos tres compañías que se verán afectadas por la caída del precio del petróleo, Sacyr, Mota-Engil y Tubacex. La principal con diferencia es Sacyr. A pesar de que en esta compañía el grueso de nuestra valoración proviene de su negocio de concesiones de autopistas sin riesgo de tráfico, también controla el ~8% de Repsol, donde debido a la caída del precio del petróleo hemos reducido su valoración.

Nuestras carteras

Cartera Internacional

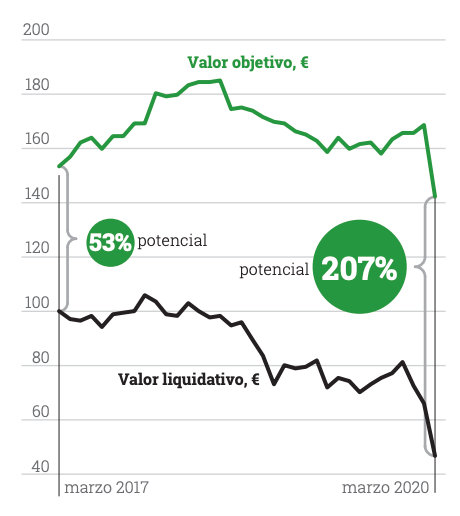

Durante el primer trimestre del 2020 nuestra Cartera Internacional ha obtenido una rentabilidad del -42,5% frente a una rentabilidad del -22,6% de su índice de referencia, el MSCI Europe Total Return Net. Desde que el fondo Cobas Internacional FI comenzó a invertir en renta variable a mediados de marzo de 2017 ha obtenido una rentabilidad del -52,7%, mientras que su índice de referencia ha obtenido una rentabilidad del -7,1% para el mismo período. Durante el primer trimestre hemos hecho pocos cambios en la Cartera Internacional en lo que se refiere a entradas y salidas. Hemos salido por completo de 5 compañías que tenían en conjunto un peso que no llegaba al 3% y hemos entrado en dos compañías que entre ambas no llegan al 1%. Pero sí hemos rotado los pesos de las compañías del resto de la cartera. Por un lado, hemos aumentado nuestra exposición a CIR (en un +2,2%) y a Golar (+1,4%), debido a que pensamos que han caído mucho más de lo que esta crisis podría afectarles; por otro lado, nuestra exposición a Aryzta ha bajado en un 3,4%. Durante el trimestre hemos reducido el valor objetivo de la Cartera Internacional en un 13%, hasta los 162€/participación, frente a la caída del 42,5% del valor liquidativo, debido a lo cual el potencial de revalorización se ha elevado hasta el 243%. Obviamente, como consecuencia de este potencial y la confianza en la cartera, estamos invertidos al 97%, cerca del máximo legal permitido. En conjunto la cartera cotiza con un PER 2020 estimado de 4,7x frente a un 11,9x de su índice de referencia y tiene un ROCE del 25%. Si nos fijamos en el ROCE, excluyendo las compañías de transporte marítimo y de materias primas, nos situamos en el 31%.

Cartera Ibérica

La evolución del valor liquidativo durante el primer trimestre del 2020 de la Cartera Ibérica ha sido de -41,1%, frente al -27,5% de su índice de referencia.

Si alargamos el período de comparación desde que empezamos a invertir en renta variable hasta cierre del 2019 ha obtenido una rentabilidad del -40,5%, mientras que su índice de referencia ha obtenido una rentabilidad del -23,9% para el mismo período. Durante el primer trimestre hemos rotado la Cartera Ibérica de manera importante. Hemos invertido en tres compañías nuevas (Prisa, CIE y LAR) cuyo peso en conjunto se acerca al 3,4% a cierre de marzo. Por otro lado, hemos vendido completamente seis compañías que en conjunto tenían un peso cercano al 4,6% a diciembre del 2019, siendo las más importantes Repsol, Caixabank, Arcelor e Indra, cada una con pesos cercanos al 1% a diciembre de 2019. Además, hemos reducido nuestra exposición a Bankia (en -2,4%) y Unicaja (-1,6%) debido a lo comentado al inicio de esta carta.

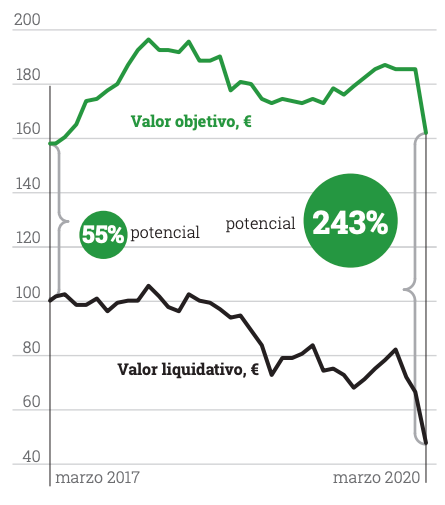

Durante el trimestre hemos reducido el valor objetivo de la Cartera Ibérica en un 13%, hasta los 161€/participación, frente a la caída del 41,1% del valor liquidativo, debido a lo cual el potencial de revalorización se ha elevado hasta el 171%. En la Cartera Ibérica estamos invertidos al 94%, y en su conjunto la cartera cotiza con un PER 2020 estimado de 6,1x frente al 12,0x de su índice de referencia y tiene un ROCE del 21%.

Cartera Grandes Tecnologías

Durante el primer trimestre de 2020 nuestra Cartera de Grandes Compañías ha obtenido una rentabilidad de -42,7% frente al -19,2% del índice de referencia, el MSCI World Net. Desde que el fondo Cobas Grandes Compañías FI empezó a invertir en renta variable a principios de abril de 2017 ha obtenido una rentabilidad del -53,5%. En ese período el índice de referencia se apreció un 3,2%.

En la Cartera de Grandes Compañías hemos salido por completo de Gilead (ya que hizo su trabajo defensivo frente al mercado), Iliad e International Seaways que a diciembre tenían un peso conjunto de ~5% y hemos entrado en Repsol y CK Hutchison que tienen un peso conjunto a cierre de marzo de ~3,2%. Asimismo, hemos aumentado nuestra posición en Dassault Aviation (en un +3,4%), Teekay Corp (+1,3%) y Golar LNG (+1,1%).

Hemos aumentado nuestra exposición en Dassault Aviation, una ‘vieja conocida de la casa’, debido a que creemos que el mercado la ha penalizado en exceso por su exposición a un negocio cíclico como es la división de aviones de negocios (Falcon) porque el mercado se olvida que la suma de la caja más el valor de mercado del 25% que tiene en Thales es superior a su valor de mercado, a lo que habría que sumar el valor que tiene el negocio recurrente y los cerca de 18.000mn€ (>3 años de facturación) de su cartera de pedidos actual.

En febrero ThyssenKrupp acordó la venta de su división de ascensores por 17.200mn€, que se compara con los 2.900mn€ de su capitalización bursátil. En Cobas AM pensamos que esta “inyección” de liquidez le permitirá acometer la restructuración del resto de negocios de una manera más ordenada. Además, en el último año ha sucedido algo que en los últimos 20 años no sucedía, y es que el actual equipo gestor tiene el respaldo de los principales accionistas (incluida la fundación Krupp) y sindicatos para llevar a cabo dicha restructuración.

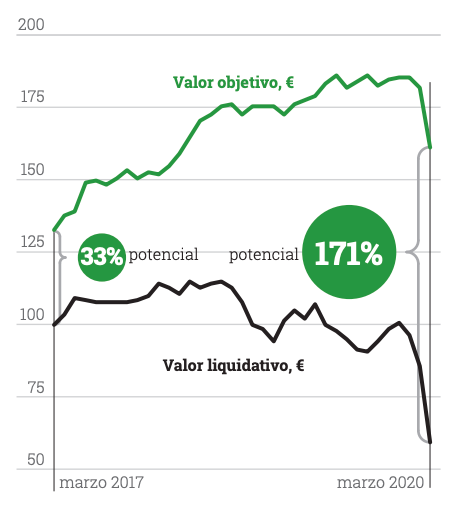

Durante el trimestre hemos reducido el valor objetivo de la Cartera Grandes Compañías en un 8%, hasta los 143€/participación, frente a la caída del 42,7% del valor liquidativo, debido a lo cual el potencial de revalorización se ha elevado hasta el 207%. En conjunto, la cartera cotiza con un PER 2020 estimado de 4,9x frente al 13,9x de su índice de referencia y tiene un ROCE del 28%.